Κλείνοντας αισίως τα 30 έτη, κάνοντας το resolution της προηγούμενης χρονιάς και προσπαθώντας να δημιουργήσω περισσότερα “μαξιλαράκια ασφαλείας” για το μέλλον, σκέφτηκα πως ήρθε η ώρα να ξεκινήσω ένα μακροχρόνιο Project.

Το Project αυτό, θα αφορά επένδυση χρημάτων στις αγορές με μακροχρόνιο ορίζοντα, μόνο σε παθητικά προϊόντα με σκοπό την δημιουργία ενός χαρτοφυλακίου το οποίο όταν ρευστοποιηθεί μελλοντικά θα μπορέσει να χρησιμοποιηθεί ως σύνταξη.

Με λίγα λόγια, θα προσπαθήσω να συνταξιοδοτήσω τον εαυτό μου μόνος μου με μόνο όπλο τις παθητικές επενδύσεις με μακροχρόνιο ορίζοντα.

Οι 3 λόγοι που συντέλεσαν στο να ξεκινήσω αυτό το εγχείρημα:

- Εδώ και αρκετό καιρό αναφέρω πως είμαι υπέρμαχος της σχολής παθητικών επενδύσεων*, ήρθε η ώρα να το δοκιμάσω και στην πράξη με ένα δομημένο σχέδιο.

(*χωρίς να σημαίνει ότι δεν ασχολούμαι και με ενεργές επενδύσεις) - Θέλω να χτίσω έναν ακόμα μηχανισμό δημιουργίας πλούτου για τον εαυτό μου

- Η παρακολούθηση των αποτελεσμάτων του Project θα μου δώσει την ευκαιρία να προσφέρω περισσότερο υλικό στο συγκεκριμένο Blog

📈 Που θα βρεις τα επόμενα Reports του Passive Portfolio:

Θέλω να μετατρέψω το MoneyMinority ως την #1 ασχολία μου!

Στα καλά νέα: περισσότερα άρθρα, νέα βίντεο, περισσότερα newsletters, ebooks ακόμα και ένα ντοκιμαντέρ.

Στα άσχημα νέα: οι λογαριασμοί δεν πληρώνονται μόνοι τους!

Αποφάσισα να μεταφέρω το reporting του συγκεκριμένου Project στα προνόμια των Patreon της σελίδας και να τους δώσω ακόμα περισσότερα κίνητρα να συνεχίζουν να στηρίζουν.

Τα πρώτα 3 reports παραμένουν ανοιχτά προς όλους ενώ τα νέα reports δημοσιεύονται στο blog και πρόσβαση σε αυτά έχουν οι Patreons κάνοντας χρήση του μοναδικού κωδικού που θα βρίσκουν στην σελίδα του Patreon.

Με λιγότερο από μία μπίρα το μήνα μπορείς να στηρίξεις το MM, να αποκτήσεις πρόσβαση και να απολαύσεις επιπλέον προνόμια:

💪 Μάθε τα προνόμια του Patreon →

🔐 Πώς θα βρεις το συνθηματικό για τα Reports →

📈 Δες το Report #4 →

Project Σύνταξη:

- Intro

- Στρατηγική

- Τα Επενδυτικά Προϊόντα μου

- Παρακολούθηση Portfolio

- Άλλες Επενδύσεις

- Απολογισμός

- 📝 Report #1 [08.2021] ►

- 📈 Οδηγός ETFs ►

Το Project Αυτοσυνταξιοδότησης με λίγα λόγια:

Το Project Σύνταξη είναι ακριβώς αυτό που λέει και η λέξη:

Ένα προσωπικό Long Term Passive Investment Project το οποίο θα είναι ικανό να μου εξασφαλίσει ένα μελλοντικό συνταξιοδοτικό κεφάλαιο.

Θα προέλθει από δικές μου επενδύσεις και θα είναι ξεχωριστό από την κρατική σύνταξη που (ελπίζω ότι) θα πάρω στο μέλλον.

Προσωπικό καθώς θα χρηματοδοτηθεί και θα τροφοδοτείται συνεχώς από δικά μου κεφάλαια (έσοδα από την ατομική μου επιχείρηση).

Long Term καθώς ο επενδυτικός ορίζοντας θα είναι μακροχρόνιος. Συγκεκριμένα, θα είναι 30 χρόνια με στόχο η ρευστοποίηση του να γίνει όταν κλείσω τα 60 χρόνια.

Passive καθώς θα περιέχει μόνο Παθητικά Επενδυτικά Προϊόντα τα οποία δεν απαιτούν ενεργή διαχείριση. Επενδύεις σε αυτά και τα αφήνεις να κάνουν την δουλειά τους μόνα τους.

Project γιατί θέλω να τεστάρω ο ίδιος την μακροχρόνια απόδοση των παθητικών επενδύσεων, η λογική των οποίων με βρίσκει απόλυτα σύμφωνο.

Με άλλα λόγια, I want to put my money where my mouth is.

Το Portfolio θα είναι ανοιχτό προς όλους και έχω σκοπό να δημοσιεύω τα αποτελέσματα του ανά 6 μήνες όπου θα το τροφοδοτώ με επιπλέον χρήματα και θα κάνω την απαραίτητη εξισορρόπηση ανάμεσα στα assets.

Self-Σύνταξη Project με λίγα λόγια | |

Όνομα: | Project Self-Σύνταξη |

⌛ Χρονικός Ορίζοντας: | 30 Χρόνια |

Έναρξη: | 01.2021 |

Λήξη: | 01.2051 |

Αρχικό Κεφάλαιο: | €4.100 |

♻️ Τροφοδοσία: | €600 ανά 6μηνο |

⚖️ Εξισσορόπιση: | Κάθε 6 μήνες |

Επενδυτικά Μέσα: | ETFs |

Industries: | Μετοχές/Ομόλογα/Real Estate |

Χαρακτήρας: | Πλήρως Παθητικές Επενδύσεις |

Μέσο Κόστος Διαχείρισης: | 0.22% |

Disclaimer:

Πριν προχωρήσω θα ήθελα να ξεκαθαρίσω κάτι:

Δεν είμαι επενδυτικός σύμβουλος ούτε έχω εμπειρία ως επαγγελματίας πάνω στις επενδύσεις. Τα παρακάτω δεν αποτελούν επενδυτικές συμβουλές και ούτε ως τέτοιες πρέπει να λαμβάνονται.

Οι επενδύσεις εμπεριέχουν πάντα κίνδυνο.

Κάνε τη δική σου έρευνα.

Στο παρακάτω Project θα εκθέσω την δική μου στρατηγική και τα αποτελέσματα της. Δείτε με σαν πειραματόζωο και μάθετε από τα λάθη μου (όπως κάνω και εγώ).

Στρατηγική

Οι βασικοί άξονες που χαρακτηρίζουν την στρατηγική που θα ακολουθήσω στην συγκεκριμένη επένδυση είναι οι παρακάτω:

- Παθητικότητα

- Αρχικό Κεφάλαιο & Τροφοδοσία

- Μακρινός Επενδυτικός Ορίζοντας

- Διαφοροποίηση

- Χαμηλά Κόστη Διαχείρισης

- Εκμετάλλευση Φορολογικών Ρυθμίσεων

Στις επόμενες παραγράφουν θα επιχειρήσω να τους αναλύσω λίγο περισσότερο.

❤️ Sharing is Caring

Μοιράσου αυτό το Project με κάποιον που πιστεύεις ότι θα τον ενδιαφέρει.

Παθητικότητα

Σκοπός μου είναι να επενδύσω σε Επενδυτικά Προϊόντα τα οποία απαιτούν ελάχιστη έως και μηδενική Ενεργή Διαχείριση.

Θέλω η συγκεκριμένη επένδυση να “τρέχει” μόνη της και να ασχολούμαι μαζί της μόνο μια φορά κάθε 6 μήνες οπότε και θα προσθέτω assets και θα κάνω την απαραίτητη εξισορρόπηση (εφόσον απαιτείται).

Για να το πετύχω αυτό θα επιλέξω να επενδύσω μόνο σε ETFs που ακολουθούν την απόδοση παγκοσμίων δεικτών της οικονομίας.

📚 Διάβασε Περισσότερα:

Εάν θέλεις να μάθεις περισσότερα σχετικά με τα ETFs, μπορείς να διαβάσεις τον Αναλυτικό Οδηγό του MoneyMinority:

► Τι είναι ένα ETF;

► Βασικά Χαρακτηριστικά των ETFs

► Ανάλυση ενός ETF

► Είναι Φούσκα τα ETFs;

Ποια είναι η διαφορά μεταξύ Active & Passive Investing;

Εάν επενδύεις με Active τρόπο σημαίνει ότι:

Είτε κάνεις εσύ τις μεμονωμένες επιλογές assets που θα περιέχει το Portfolio (ποιες μετοχές, ποια ομόλογα, κ.ο.κ.) και αποφασίζεις εσύ πότε θα πουλάς και πότε θα αγοράζεις.

Είτε εναποθέτεις το κεφάλαιο επένδυσης σου σε κάποιον επαγγελματία επενδυτή ο οποίος το επενδύει κατάλληλα και αποφασίζει για εσένα (Fund Managers, Active Mutual Funds).

Εάν επενδύεις με Passive τρόπο σημαίνει ότι αγοράζεις προϊόντα τα οποία ακολουθούν την απόδοση κάποιου Δείκτη Αγοράς (όπως o S&P500, ο NASDAQ100, ο DowJones, ο FTSE All World Index κ.ο.κ.) με μακροχρόνιο ορίζοντα επένδυσης.

📚 Διάβασε Περισσότερα:

Εάν θέλεις να μάθεις περισσότερα σχετικά με τις διαφορές ανάμεσα σε Παθητικές και Ενεργητικές Επενδύσεις διάβασε το άρθρο.

Αρχικό Κεφάλαιο & Τροφοδοσία

Το αρχικό κεφάλαιο του Project Σύνταξη θα είναι τα €4.100 και κάθε 6 μήνες θα τροφοδοτείται με επιπλέον 600€.

Αρχικό Κεφάλαιο

Τα €4.100 είναι ένα κεφάλαιο το οποίο συγκεντρώθηκε με μοναδικό σκοπό να αποτελέσει το αρχικό κεφάλαιο επένδυσης για το συγκεκριμένο Project.

Γιατί €4.100;

Αποτελεί ένα ρεαλιστικό ποσό χρημάτων το οποίο μπορεί να συγκεντρωθεί από ανθρώπους των οποίων η οικονομική υγεία χαρακτηρίζεται από σταθερότητα.

Συγκεκριμένα, βρίσκονται μεταξύ των επιπέδων 4 και 5 (ή υψηλότερα) στην κλίμακα της Οικονομικής Ελευθερίας.

⚠️ Προσοχή:

Το παραπάνω κεφάλαιο δεν πρέπει να συγχέεται ούτε να αντληθεί από άλλα προσωπικά κεφάλαια, όπως το Emergency Fund. Το κάθε ένα εξυπηρετεί τον μοναδικό σκοπό του.

Μάθε τι είναι το Emergency Fund και γιατί το χρειάζεσαι ➤

Τροφοδοσία ανά 6 μήνες

Κάθε 6 μήνες θα προσθέτω στο επενδεδυμένο κεφάλαιο ένα χρηματικό ποσό της τάξεως των 600€.

Το παραπάνω ποσό των 600€ /μήνα έχει πλαναριστεί στο μηναίο budget μου ως αποταμίευση 100€ /μήνα. Θα συγκεντρώνεται και θα κατατίθεται στον Online Broker ανά 6μηνο.

Γιατί 600€;

Η αποταμίευση ενός ποσού της τάξεως των 100€ /μήνα αποτελεί ένα αρκετά ρεαλιστικό στόχο για οικονομικά υγιείς ανθρώπους οι οποίοι έχουν ξεμπερδέψει με τα χρέη τους και η καθαρή μηνιαία εισοδηματική χρηματική ροή τους είναι θετική.

Το ποσό των 600€ μπορεί να συγκεντρωθεί ευκολότερα αν εντάξεις μια μηνιαία αποταμίευση της τάξης των €100 ανά μήνα στον προϋπολογισμό σου.

⚠️ Note:

Εάν η οικονομική μου κατάσταση γίνει καλύτερη και το επιτρέψει ενδέχεται να αυξήσω το ποσό κατάθεσης μέσα στα χρόνια. Αντίστοιχα, μπορεί να το μειώσω. Wish me luck!

> Κατέβασε το Εργαλείο Καταγραφής Μηνιαίου Προϋπολογισμού του MoneyMinority

Γιατί ανά 6μηνο;

Οι λόγοι είναι 2:

- Τραπεζικά Έξοδα

Για κάθε αποστολή χρημάτων στον Broker σου η τράπεζα θα σε χρεώσει ένα fixed ποσό (συγκεκριμένα: 1€ για κάθε έμβασμα εξωτερικού). - Παθητικότητα Επενδύσεων

Δεν θέλω να ασχολούμαι με το Passive Portfolio μου σε μηνιαία βάση, αλλά σε 6μηνιαία.

Γιατί να αυξάνω το κεφάλαιο επένδυσης μου;

Η συνεχής τροφοδοσία του αρχικού κεφαλαίου (€4.100) με επιπλέον κεφάλαια (€600 /6μηνο) σε συνάρτηση με τα “θαύματα” που μπορεί να κάνει το ανατοκιζόμενο επιτόκιο θα δώσει το πολλαπλασιαστικό αποτέλεσμα που αναζητούμε από τις επενδύσεις μας στο βάθος του χρόνου.

Περισσότερα για αυτό στα Projections

Μακρινός Επενδυτικός Ορίζοντας

Ο χρονικός ορίζοντας του Project Σύνταξη είναι (αρκετά) μακρινός και ορίζεται στα 30 χρόνια.

Θα προσπαθήσω να ακολουθήσω τα λεγόμενα ενός από τα πιο δημοφιλή quotes σχετικά με τις παθητικές επενδύσεις το οποίο αναφέρει ότι:

Time IN the market beats timing the market.

Η πρώτη επένδυση του αρχικού κεφαλαίου των €4.100 έγινε στις αρχές του 2021 και η ρευστοποίηση του θα γίνει στις αρχές του 2051.

Αν αναλογιστούμε ότι τον Δεκέμβριο του 2020 έκλεισα τα 30 μου χρόνια, τον Δεκέμβριο του 2050 θα κλείνω τα 60 και θα κάνω ένα μεγάλο (πολύ μεγάλο) δώρο γενεθλίων στον εαυτό μου.

Γιατί 30 χρόνια;

Ο χρονικός ορίζοντας των 30 ετών είναι σκοπίμως αρκετά μακρινός για 2 λόγους:

- Οι παθητικές επενδύσεις έχουν νόημα μόνο όταν είναι μακροχρόνιες.

Σε μακροχρόνιο ορίζοντα μπορούν να “εκμεταλευτούν” την μακροχρόνια μεγέθυνση της παγκόσμιας οικονομίας, “απορροφώντας” οποιαδήποτε βραχυχρόνια οικονομική κρίση παρουσιαστεί. - Το ανατοκιζόμενο επιτόκιο έχει περισσότερο χρόνο στη διάθεση του για να φέρει τα πολλαπλασιαστικά αποτελέσματα στο επενδεδυμένο κεφάλαιο.

Διαφοροποίηση & Κατανομή

Σκοπός μου είναι να επενδύσω πετυχαίνοντας την μεγαλύτερη δυνατή διαφοροποίηση.

Η διαφοροποίηση στις επενδύσεις εξυπηρετεί στο να μειώσεις το ρίσκο που εκτίθεσαι μεγιστοποιώντας, παράλληλα, τις πιθανές απολαβές σου.

Για να πετύχω τη μέγιστη δυνατή διαφοροποίηση, θα επιλέξω να επενδύσω το κεφάλαιο μου σε 3 διαφορετικά ETFs τα οποία περιέχουν:

- Μετοχές Ανεπτυγμένων & Αναπτυσσόμενων Χωρών

- Κρατικά Ομόλογα

- Μετοχές σε Εταιρείες με Real Estate (REIT)

Η λογική πίσω από το Portfolio μου δεν απομακρύνεται πολύ από την γενικότερη συμβουλή του Warren Buffett:

My money, I should add, is where my mouth is: What I advise here is essentially identical to certain instructions I’ve laid out in my will… …My advice to the trustee

Warren Buffett, Σελίδα 20

could not be more simple: Put 10% of the cash in short-term government bonds and 90% in a very low-cost S&P500 index fund. (I suggest Vanguard’s.) I believe the trust’s long-term results from this policy will be superior to those attained by most investors – whether pension funds, institutions or individuals – who employ high-fee managers.

Η διαφορά είναι ότι εγώ επιλέγω να αυξήσω ακόμα περισσότερο τη διαφοροποίηση του Portfolio μου επιλέγοντας περισσότερο exposure με ένα πιο ευρή μετοχικό ETF αλλά και σε Real Estate.

Επειδή ο επενδυτικός ορίζοντας του Project είναι ιδιαίτερα μακρινός (30 χρόνια) επιλέγω να κάνω την αρχική κατανομή του επενδυτικού κεφαλαίου ως εξής:

- 70% του Κεφαλαίου μου προς ένα Μετοχικό ETF

Το 70% του κεφαλαίου μου θα επενδυθεί σε ένα low cost ETF το οποίο περιλαμβάνει περισσότερες απο 3.900 μετοχές εταιρειών υψηλής και μεσαίας κεφαλαιοποίησης από ανεπτυγμένες αλλά και αναπτυσσόμενες χώρες.

Αποτελεί τον βασικό άξονα ανάπτυξης του Portfolio μου καθώς οι μετοχές τείνουν να έχουν τις υψηλότερες αποδόσεις μακροπρόθεσμα από οποιοδήποτε άλλο asset.

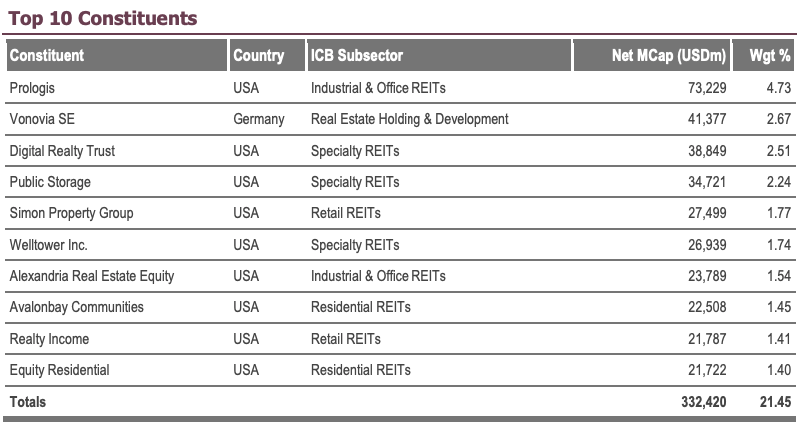

- 15% του Κεφαλαίου μου προς ένα REIT ETF

Το 15% του κεφαλαίου μου θα επενδυθεί σε ένα low cost REIT το οποίο περιλαμβάνει μετοχές εταιρειών οι οποίες διαχειρίζονται Real Estate σε ανεπτυγμένες χώρες.

Με το exposure σε Real Estate αποσκοπώ σε ακόμα μεγαλύτερη διαφοροποίηση της επένδυσης μου προσθέτοντας ένα ακόμα κλάδο, υψηλές απολαβές (οι οποίες πάνε πάντα πακέτο με υψηλότερο ρίσκο). Επίσης, σε περιόδους αυξημένουν πληθωρισμού οι τιμές του Real Estate τείνουν να αυξάνονται.

- 15% του Κεφαλαίου προς ένα Ομολογιακό ETF

Το υπόλοιπο 15% του κεφαλαίου μου θα επενδυθεί σε ένα low cost ETF το οποίο περιλαμβάνει κρατικά ομόλογα αναπτυγμένων χωρών.

Σε γενικές γραμμές τα κρατικά ομόλογα συνοδεύονται από χαμηλές, αλλά σταθερές αποδόσεις και χαμηλό ρίσκο. Σε μια ενδεχόμενη κρίση, οι αξίες τους τείνουν να μειώνονται πολύ λιγότερο σε σχέση με τις μετοχές εταιρειών, πράγμα το οποίο τα καθιστά ως “safe heaven” για τους επενδυτές σε τέτοιες περιόδους.

Και τα 3 παραπάνω ETFs χαρακτηρίζονται ως Accumulating.

Αυτό σημαίνει ότι τα μερίσματα που θα λαμβάνεις θα επανεπενδύονται αυτόματα πίσω σε αυτά.

Δεδομένου του ότι είμαστε for the long term, δεν έχει ουσία να λαμβάνουμε μερίσματα με την μορφή μετρητών (Distributing).

Για περισσότερες πληροφορίες σχετικά με τα ETFs που θα επιλέξω για το Portfolio μου διάβασε το αντίστοιχο κεφάλαιο, παρακάτω.

Εξισορρόπηση

Όπως αντιλήφθηκες, το παραπάνω Portfolio ακολουθεί την κατανομή 70/15/15.

Με την εξέλιξη της οικονομίας μέσα στα επόμενα χρόνια η παραπάνω κατανομή θα αλλάξει σίγουρα.

Αυτό θα συμβεί διότι οι αποδόσεις κάποιου επενδυτικού προϊόντος μπορεί να είναι υψηλότερες σε σχέση με τις αποδόσεις κάποιου άλλου.

Μπορεί, για παράδειγμα, οι αποδόσεις του Real Estate να ξεπεράσουν κατά πολύ τις αποδόσεις των εταιρικών μετοχών. Αυτό, απευθείας, θα αυξήσει την ποσοστιαία συμμετοχή μας (exposure) σε Real Estate σε σχέση με τις μετοχές.

Για να κρατήσουμε την στρατηγική μας ίδια μέσα στα χρόνια θα πρέπει να εξισορροπούμε αυτό το exposure μας ανά κάποιο χρονικό διάστημα.

Στο συγκεκριμένο Project η εξισορρόπηση θα πραγματοποιείται κάθε 6 μήνες με την κατάθεση νέου κεφάλαιου και έχοντας ως στόχο να διατηρεί το ratio σε: 70/15/15.

Κόστος Διαχείρισης & Φορολογία

Σε ένα χαρτοφυλάκιο σαν αυτό, υπάρχουν 3 διαφορετικά κόστη που θα μπορούσαν να εμπίπτουν:

- Κόστη Διαχείρισης Χαρτοφυλακίου

Στο παραπάνω κεφάλαιο είδαμε πως το μέσο κόστος διαχείρισης των ETFs που επέλεξα είναι 0.22%. - Χρεώσεις Broker

Εξαρτάται από τον Online Broker που θα εκτελέσει τις εντολές αγορές των ETFs. Ο κάθε Broker έχει διαφορετικές χρεώσεις για εκτέλεση εντολών αγοράς/πώλησης και διατήρηση του χαρτοφυλακίου. - Φορολογία

Η κρατική φορολογία για την υπεραξία ή τα μερίσματα που λαμβάνεις.

Ένα από τα πιο δυνατά χαρτιά του συγκεκριμένου χαρτοφυλακίου είναι πως έχει στηθεί με τέτοιο τρόπο ώστε να είναι πλήρως αφορολόγητο!

Ορίστε;!

Ναι, καλά διάβασες!

Τα κέρδη υπεραξίας από τα συγκεκριμένα ETFs είναι αφορολόγητα.

Αυτό γιατί όλα τα Α/Κ και τα ETFs τα οποία φέρουν στο όνομα τους την ένδειξη UCITS (ΟΣΕΚΑ) απαλλάσσονται από φορολογία υπεραξίας και πώλησης.

“Τα κέρδη με τη μορφή μερισμάτων ή άλλων ωφελημάτων εκ των μεριδίων ή μετοχών, ή με τη μορφή πρόσθετης αξίας από την εκποίηση μεριδίων ή μετοχών σε τιμή ανώτερη της τιμής κτήσης, που αποκτούν σε κάθε περίπτωση, οι μεριδιούχοι ή μέτοχοι κατά περίπτωση, των ΟΣΕΚΑ που έχουν λάβει άδεια σύστασης ή λειτουργίας στην Ελλάδα, απαλλάσσονται από κάθε φόρο, τέλος, τέλος χαρτοσήμου, εισφορά, δικαίωμα ή οποιαδήποτε άλλη επιβάρυνση υπέρ του Δημοσίου, νομικών προσώπων δημοσίου δικαίου και γενικώς τρίτων…”

Νόμος 4099/2012, Άρθρο 103, Παρ. 5

⚠️ Προσοχή:

Το γεγονός ότι είναι αφορολόγητα δεν σημαίνει ότι δεν πρέπει να δηλώνονται στην φορολογική δήλωση στους αντίστοιχους κωδικούς. Είναι ξεχωριστά θέματα.

Για περισσότερες πληροφορίες, επικοινώνησε με έναν επαγγελματία λογιστή.

Επίσης, δεδομένου του ότι όλα χαρακτηρίζονται ως “Accumulating” σημαίνει ότι δεν μοιράζουν μερίσματα με την μορφή μετρητών αλλά επανεπενδύουν τα συγκεκριμένα ποσά πίσω αυτόματα.

Όχι, ότι θα υπήρχε θέμα με την φορολογία βέβαια, καθώς ούτε τα μερίσματα των UCITS φορολογούνται.

Όπως και να έχει, το γεγονός ότι τα κέρδη από τα συγκεκριμένα επενδυτικά προϊόντα είναι αφορολόγητα σημαίνει ότι αποφεύγουμε ένα σημαντικό “ροκάνισμα” των καθαρών κερδών από την φορολογία που θα είχαμε σε οποιαδήποτε άλλη περίπτωση.

Αν συνδυάσεις την απουσία φορολογίας με τα πολύ χαμηλά κόστη διαχείρισης (~0.22%) τότε το χαρτοφυλάκιο μας έχει ένα δυνατό πλεονέκτημα το οποίο θα φανεί μακροχρόνια.

Σε αυτό το σημείο θα ήθελα να δώσω τα ανάλογα credits στο OurWallet και την εξαιρετική δουλειά που έχει κάνει ρίχνοντας φως στο πολύπλοκο θέμα της φορολογίας επενδύσεων στην Ελλάδα από όπου άντλησα την παραπάνω πληροφορία και την διαστάυρωσα με τον λογιστή μου.

(Κάνε και εσύ το ίδιο)

Επίσης, μην ξεχάσεις να ρίξεις μια ματιά σε ένα αντίστοιχο Long-term Passive Portfolio Project που έχει ξεκινήσει ήδη από το 2017.

🔖 Bookmark it

Θα συνιστούσα να κάνεις bookmark τον συγκεκριμένο οδηγό για να μπορείς να ανατρέξεις πίσω σε αυτόν οποιαδήποτε στιγμή θελήσεις.

Τα Επενδυτικά Προϊόντα μου

Το παθητικό portfolio αποτελείται από μόλις 3 διαφορετικά επενδυτικά προϊόντα:

- ένα ETF με Μετοχές Ανεπτυγμένων και Αναπτυσσόμενων Χωρών (70%)

- ένα ETF με Κρατικά Ομόλογα (15%)

- ένα REIT ETF με Μετοχές σε Εταιρείες με Real Estate (15%)

Το Passive Portfolio του MoneyMinority | |||

Όνομα: | FTSE All-World UCITS | Global Government Bond UCITS | FTSE EPRA Nareit Global UCITS |

Εταιρεία: | DWS - (Xtrackers II) | ||

Προϊόν: | ETF | ETF | ETF |

| ✓ | ✓ | ✓ |

Νόμισμα: | Euro | Euro | Euro |

Δείκτης: | FTSE All-World Index | FTSE World Government Bond Index | FTSE EPRA/NAREIT Developed Index |

Αφορά: | Μετοχές Εταιρειών | Κρατικά Ομόλογα | REIT/ Real Estate |

Μερίσματα: | Επανεπενδύονται | Επανεπενδύονται | Επανεπενδύονται |

Προμήθεια: | 0.22% | 0.20% | 0.24% |

ISIN: | IE00BK5BQT80 | LU0908508731 | LU1437018838 |

Ticker: | VWCE | XG7S | EPRA |

Συμμετοχή: | 70% | 15% | 15% |

Ας δούμε λίγες περισσότερες πληροφορίες για το κάθε ένα από τα ETFs που διάλεξα, μεμονωμένα:

Το ETF του Portfolio μου με Mετοχές Eταιρειών Ανεπτυγμένων & Αναπτυσσόμενων χωρών είναι το:

1. VANGUARD FTSE ALL-WORLD UCITS ETF Accumulating

🔎 ISIN: IE00BK5BQT80

🏷 Ticker: VWCE

💸 Ετήσιο Κόστος Διαχείρισης: 0.22%

Το συγκεκριμένο ETF της Vanguard ακολουθεί πιστά την απόδοση του δείκτη FTSE All World Index, ο οποίος περιλαμβάνει περισσότερες από 3.900 μετοχές εταιρειών μεσαίας και υψηλής κεφαλαιοποιησης από όλο τον πλανήτη.

Οι μετοχές αυτές αφορούν εταιρείες τόσο αναπτυγμένων όσο και αναπτυσσόμενων χωρών:

Όπως καταλαβαίνεις, το συγκεκριμένο ETF αποτελεί μια “σύνοψη” της παγκόσμιας οικονομίας συμπεριλαμβάνοντας τις πιο “δυνατές” εταιρείες από όλον τον πλανήτη.

Το ETF έχει την ένδειξη Accumulating το οποίο σημαίνει ότι επανεπενδύει αυτόματα τα μερίσματα που λαμβάνει από τις εταιρείες που περιλαμβάνει

Για περισσότερες πληροφορίες:

📚 Περισσότερες Πληροφορίες για το All-World ETF:

Επισκέψου το website της Vanguard ►

Κατέβασε το Έγγραφο KIID* ►

*KIID: Key Investor Information Document

🔎 Που θα βρω το ETF;

Μπορείς να βρεις το All-World ETF της Vanguard στις πλατφόρμες της DEGIRO, της Freedom24 και της Trading212 αναζητώντας το με το ISIN Number ή το Όνομα του.

Το ETF του Portfolio μου με Μετοχές Εταιριών Real Estate είναι το:

2. Amundi Index FTSE EPRA Nareit Global UCITS ETF – Accumulating

🔎 ISIN: LU1437018838

🏷 Ticker: EPRA

💸 Ετήσιο ΚόστοςΔιαχείρισης: 0.22%

Το συγκεκριμένο ETF της Amundi ακολουθεί πιστά την απόδοση του δείκτη FTSE EPRA/NAREIT Developed Index, ο οποίος περιλαμβάνει εισηγμένες Real Estate εταιρείες και REITs από χώρες όλου του πλανήτη.

📚 Περισσότερες Πληροφορίες για το EPRA Nareit Global ETF:

Στο website της Amundi ►

Στο JustETF ►

Στο Έγγραφο KIID ►

*KIID: Key Investor Information Document

🔎 Που θα βρω το ETF;

Μπορείς να βρεις το EPRA Nareit Global ETF της Amundi στην πλατφόρμα της DEGIRO αναζητώντας το με το ISIN Number ή το Όνομα του.

Το ETF του Portfolio μου με Κρατικά Ομόλογα είναι το:

3. Xtrackers II Global Government Bond UCITS ETF – Accumulating

🔎 ISIN: LU0908508731

🏷 Ticker: XG7S/DBZB

💸 Ετήσιο ΚόστοςΔιαχείρισης: 0.22%

Το συγκεκριμένο ETF της XTrackers ακολουθεί πιστά την απόδοση του δείκτη FTSE World Government Bond Index – Developed Markets, ο οποίος περιλαμβάνει κρατικά ομόλογα κάθε διάρκειας (min 1 έτος) από αναπτυγμένες χώρες.

📚 Περισσότερες Πληροφορίες για τοWorld Government Bond ETF:

Στο website

*KIID: Key Investor Information Document

🔎 Που θα βρω το ETF;

Μπορείς να βρεις το World Government Bond ETF της XTrackers στην πλατφόρμα της DEGIRO και της Trading212 αναζητώντας το με το ISIN Number ή το Όνομα του.

Παρακολούθηση Portfolio

Ένας από τους λόγους για τους οποίους προχώρησα στην δημιουργία του συγκεκριμένου Passive Investing Portfolio είναι διότι δεν απαιτεί ενεργή διαχείριση των επενδύσεων σου.

Βέβαια, το γεγονός ότι δεν χρειάζεται να είμαι πάνω από τις επενδύσεις μου και να επιβλέπω την πορεία τους σε καθημερινή, εβδομαδιαία ή μηνιαία βάση δεν συνεπάγεται ότι πρέπει να αμελήσω εντελώς το monitoring τους.

Κάθε 6 μήνες, όπου θα κάνω κατάθεση χρημάτων, θα πρέπει ανοίγω νέες long θέσεις (δηλαδή να τα αγοράζω) στα 3 παραπάνω ETFs διατηρώντας, παράλληλα, την ισσοροπία 70/15/15 της στρατηγικής μας.

Μια απλή λύση θα ήταν να παρακολουθώ την πορεία τους μέσα από τον Online Broker που επίλεξα για να επενδύσω. Δεδομένου, όμως, ότι διατηρώ και άλλα Assets στον ίδιο Broker τα οποία δεν θέλω να συγχέονται με το συγκεκριμένο portfolio, αποφάσισα να το κάνω ξεχωριστά σε εξωτερικό λογισμικό.

📊 Υπηρεσίες Portfolio Tracking:

Μετά από μία mini έρευνα, επέλεξα το JustETF.com και το ShareSight.com για να παρακολουθώ την πορεία και την απόδοση των επενδύσεων μου.

Το βασικό πλάνο των υπηρεσιών διατίθεται δωρεάν.

Αυτό σημαίνει πως το αρχικό κεφάλαιο των 4.100€ διανεμήθηκε ως εξής:

- 36 κομμάτια από το ETF της Vanguard FTSE All World

- 11 κομμάτια από το ETF της Amundi FTSE NAREIT Global ETF

- 2 κομμάτια από το ETF της Xtrackers Global Government Bonds

Άλλες Επενδύσεις

Όπως ανέφερα και στην αρχή, το συγκεκριμένο Portfolio αποτελεί ένα μεμονωμένο Project το οποίο εξυπηρετεί έναν πολύ συγκεκριμένο σκοπό και έχει τον δικό του χαρακτήρα.

Περιλαμβάνει μονάχα Passive Assets (ETFs) μεγάλης διαφοροποίησης, απαιτεί ελάχιστη ενεργή διαχείριση, έχει πολύ μακρινό χρονικό ορίζοντα (30 χρόνια) και έχει ως σκοπό να “καπιλευτεί” την συνεχή μεγέθυνση της παγκόσμιας οικονομίας.

Ride the Long-Run Economic Growth Train.

Πέραν του συγκεκριμένου Project, διατηρώ διαφορετικά portfolio τα οποία περιέχουν Assets όπως Δάνεια σε P2P Lending πλατφόρμες, Κρυπτονομίσματα αλλά και Μεμονωμένες Μετοχές.

Είναι σημαντικό να γίνει αντιληπτό πως το κάθε Portfolio έχει διαφορετικό χαρακτήρα, στόχο, ρίσκο/απόδοση και αντιμετώπιση και δεν πρέπει να συγχέεται το ένα με το άλλο.

Για παράδειγμα, τα κρυπτονομίσματα που έχω στην κατοχή μου (πέραν ίσως του BTC) μπορούν να χαρακτηριστούν περισσότερο ως speculation παρά κλασική επένδυση.

Επίσης, οι επενδύσεις μου σε μεμονωμένες μετοχές προσφέρουν πιθανές υψηλότερες αποδόσεις από το διαφοροποιημένο παθητικό portfolio μου αλλά έρχονται πακέτο με υψηλότερο ρίσκο.

Το έχω αναγνωρίσει, κατανοώ το ρίσκο που το συνοδεύει και είμαι οκ με αυτό.

Πριν προχωρήσεις σε οποιαδήποτε επενδυτική κίνηση, έχε στο μυαλό σου πως όλες οι επενδύσεις συνοδεύονται από ρίσκο. Όσο υψηλότερο το ρίσκο τόσο υψηλότερες οι πιθανές αποδόσεις αλλά και η πιθανότητα αυτές οι επενδύσεις να πέσουν έξω.

📚 Υλικό για περισσότερο Διάβασμα:

Οδηγός Επενδύσεων για Αρχαρίους ►

Οδηγός Επένδυσης σε Μετοχές ►

Οδηγός Επένδυσης σε ETFs ►

Οδηγός Επένδυσης σε Ακίνητα ►

Οδηγός Trading212 ▶

Οδηγός DEGIRO ▶

Απολογισμός

Αυτή είναι η αρχή ενός μακρινού ταξιδιού το οποίο θα έχει τα πάνω και τα κάτω του (στατιστικά βέβαιο) και θα αποτελέσει κομμάτι της ζωής μου για τα επόμενα 30 χρόνια.

Τώρα που το σκέφτομαι, αν καταφέρω να μείνω συνεπής στο να δημοσιεύω τα αποτελέσματα του Portofolio μου για 30 χρόνια θα είναι ακόμα μεγαλύτερο επίτευγμα και από την επιτυχία του ίδιου του Portfolio!

Θα τα πούμε ξανά σε 6 μήνες με το πρώτο report και την απαραίτητη εξισορρόπηση:

- Passive Portfolio Report #1 | Πρώτο μισό 2021 ►

- Passive Portfolio Report #2 | Δεύτερο μισό 2021 ►

- Passive Portfolio Report #3 | Πρώτο μισό 2022 ►

- Passive Portfolio Report #4 | Δεύτερο μισό 2022 ►

- Τι άλλαξε στο Reporting ►

Θα χαρώ να με ακολουθήσεις σε αυτό το μακρινό ταξίδι και ακούσω τη γνώμη σου στα σχόλια.

Καλή μου αρχή, λοιπόν!

Μην ξεχάσεις να μοιραστείς το παραπάνω Project με τους φίλους σου:

Kαι να κάνεις subscribe στο Newsletter του MoneyMinority για να ενημερώνεσαι για κάθε επόμενο Report:

Risk Disclaimer:

ΔΕΝ είμαι επαγγελματίας σύμβουλος επενδύσεων και τα παρακάτω ΔΕΝ αποτελούν προτροπή επένδυσης αλλά αποτελούν προσωπικές εμπειρίες και απόψεις μου.

Keep in mind that πάντοτε επένδυση = ρίσκο.

Επένδυσε μόνο χρήματα τα οποία είσαι διατεθειμένος να χάσεις!

Affiliate Disclaimer:

Τα παραπάνω links προς τις υπηρεσίες που αναφέρονται ενδέχεται να είναι affiliate links. Εάν χρησιμοποιήσεις την υπηρεσία μέσα από αυτά τότε βοηθάς το MoneyMinority να συνεχίσει να υπάρχει, χωρίς κάποιο επιπλέον κόστος για εσένα.

Feel free να μην τα χρησιμοποιήσεις εάν δεν το επιθυμείς.

Διάβασε περισσότερα για τα Risk & Affiliate Disclaimers του MoneyMinority.

UCITS:

UCITS:

60 Comments

Γεια σου Στέργιο, καταπληκτικό άρθρο! Έχω ξεκινήσει μια παρόμοια στρατηγική με μερισματικες μετοχές με αντίστοιχο μακροχρόνιο ορίζοντα. Θα με ενδιέφερε να σε ακολουθήσω γιατί τα σκεφτόμουν και εγώ όσα ανέφερες. Μακάρι να πάνε όλα καλά με το project και εύχομαι να τα συζητάμε κάθε 6μηνο. Keep up the hard work

Γεια σου Γιώργο,

Καλή αρχή και στους δύο μας, λοιπόν!

Keep me updated στο επόμενο 6μηνο 🙂

To etf vuaa σε ποιο νόμισμα το αγοράζουμε ;

Εάν το νόμισμα βάσης του λογαριασμού σου είναι το Ευρώ, δεν μπορώ να σκεφτώ κάποιο λόγο να μην το αγοράσεις σε αυτό. Αλλιώς θα επιβαρυνθείς με τέλη μετατροπής συναλλάγματος που θα ορίσει η πλατφόρμα που χρησιμοποιείς (0.15% με 0.35% σε όσα εχω συναντήσει).

Νεος κοσμος. Νεες λεξεις. Φανταζει βουνο να ξεκινησω κατι εχοντας τοσες πολλες αποριες. Τι θα συμβουλευες εναν 30χρονο, απειρο σε επενδυσεις, ο οποιος θελει να ξεκινησει να επενδυει;

Γενικοτερο σχολιο: Μπραβο για ολη την προσπαθεια που κανεις στο site, εξαιρετικη παρουσιαση πολλων θεματων. Εχεις ανοιξει πολλα νεα μονοπατια.

Γεια σου Γιάννη και σε ευχαριστώ για το σχόλιο σου,

Αν μπορούσα να σε συμβουλέψω κάτι σχετικά με τις επενδύσεις είναι: διάβασμα, πειθαρχία, απουσία συναισθήματος & safe testing.

Διάβασε σχετικά με το τι μοντέλα ακολούθησαν επιτυχημένοι επενδυτές, τις διαφορετικές επενδυτικές στρατηγικές που υπάρχουν και εξοικειώσου με τους βασικούς όρους.

Στην συνέχεια, μπορείς να ανοίξεις έναν δοκιμαστικό λογαριασμό σε κάποιον online broker και να τεστάρεις την δική σου στρατηγική χωρίς ρίσκο.

Μη βιαστείς να βάλεις πραγματικά χρήματα.

Καλή αρχή να ευχηθώ! 🙂

Καλησπέρα ωραίο το άρθρο και χρήσιμο αλλά στην συνέχεια στα πρώτα εξάμηνα δεν αναφέρεις πουθενά τα μερίσματα τον ETFs που έχεις επενδύσει πόσα είναι ή αν έλαβες μέρισμα.

Καλη αρχη Στεργιο. Οπως παντα αναλυτικοτατος και πολυ κατατοπιστικός! Σε παρακολουθω καιρο και τα αρθρα σου με εκπλησουν με το ποσο ενδιφεροντα και απλα ειναι για εναν αρχαριο.

Σχετικα με αυτο το project ποιον online broker επελεξες? Φανταζομαι ειναι σημαντικο να επιλεξουμε καποιον που πιστευουμε πως θα κρατησει την τωρινη “κατασταση” του και μετα απο 30 χρονια σωστα?

Γεια σου Θοδωρή & σε ευχαριστώ για το σχόλιο,

Είναι σημαντικό με την έννοια του ότι δεν θέλεις να τρέχεις και να μην φτάνεις σε περίπτωση κάποιας χρεοκοπίας ή απάτης.

Εφόσον οι τίτλοι που αγοράζεις μεταφέρονται στο όνομα σου, τότε σε περίπτωση χρεοκοπίας του broker που έχεις επιλέξει αυτοί μεταφέρονται σε άλλον broker της επιλογής σου.

Εάν, από την άλλη, ο Broker αποδειχτεί απάτη και σου φάει τα λεφτά τότε καλύπτεσαι για ένα συγκεκριμένο ποσό κεφαλαίου από το European Investor Scheme μόνο εάν ο Broker είναι regulated από κάποιο κρατικό ρυθμιστικό οργανισμό (πχ FCA, CySec, FSA κτλ).

Αν δεν είναι, τότε είσαι ελεύθερος να τα κλάψεις. 🙂

Πριν επιλέξεις Broker, τσέκαρε από ποιους ρυθμιστικούς οργανισμούς εποπτεύεται, ποιες εγγυήσεις σου προσφέρει και πως αυτές σε καλύπτουν.

Γεια σου Στέργιο. Σε ευχαριστούμε πολύ για όλη τη γνώση! Εγώ θέλω να ρωτήσω σε ποιον broker υλοποιείς την στρατηγική σου; Σε ευχαριστώ πολύ και πάλι.

Καλησπέρα Sterg ανακάλυψα το site σου σχετικά πρόσφατα και έχω να πώ οτι το βρίσκω εξαιρετίκα καλογραμμένο και αναλυτικό. Τωρα είμαι στην φάση του να ξεκινήσω το επενδυτικό μου ταξίδι και προς το παρών διαβάζω οσο περισσότερο μπορώ. Κάτι το οποίο με έχει μπερδέψει και θα ήθελα αν γίνεται την βοήθεια σου είναι το πώς μπορώ να επενδύσω καποια χρήματα σε δείκτες που ακολουθούν τον s&p 500 , αυτό γίνεται μέσω του etoro , trading212 κλπ η πρέπει να ανοίξω λογαριασμό στην vanguard

Γεια σου Νίκο,

σε ευχαριστώ πολύ για το σχόλιο σου!

Ο πιο εύκολος τρόπος είναι μέσω κάποιου Online Broker όπως είναι το eToro, η Trading212 και η Degiro.

Ρίξε μια ματιά στους οδηγούς που έχω γράψει για να μάθεις περισσότερα.

Μην βιαστείς να επενδύσεις.

Ευχαριστούμε για τα πολύ ενδιαφέροντα άρθρα σου Στέργιο!

Είμαι κατά δέκα χρόνια μεγαλύτερός σου και σκεφτόμουν να κάνω κάτι αντίστοιχο με εσένα, αλλά σε βάθος 20ετίας! Θεωρείς σωστό να αλλάξω τη φόρμουλα σε 60-40-40;

Το βασικό μου ερώτημα όμως είναι σε ποιον broker βρήκες και τα τρία ETFs, μιας και σε δυο που έψαξα (trading 212 – Etoro) δεν βρήκα και τα τρία μαζί! Μόνο στην Degiro δεν έχω λογαριασμό 😛

Στην Degiro τα βρίσκεις και τα τρία 🙂

Καλημέρα και συγχαρητήρια και πάλι για το blog! Ο τρόπος που παρουσιάζεις θέματα που παλιότερα θα φόβιζαν τους περισσότερους από εμάς να τα “ακουμπήσουμε” αποτελεί παράδειγμα προς μίμηση! 🙂

Είχα στείλει και προηγουμένως μνμ αλλά μάλλον δεν πέρασε.

Ήθελα να σε ρωτήσω τη γνώμη σου για το παραπάνω πρόγραμμα που μας ανέλυσες. Εγώ είμαι 41χρ (τον Δεκέμβριο κι εγώ τα έκλεισα) και θέλω να ξεκινήσω το ίδιο πλάνο με τα τρία ETFs που μας έδειξες.

Θα το κάνω πλάνο 20ετίας βέβαια και σκεφτόμουν αν ήταν καλή ιδέα να αλλάξω τα ποσοστά σε 60-20-20.

Επίσης ήθελα να σε ρωτήσω σε ποιον broker έκανες το project σου για τη self-συνταξιοδότηση; Έχω λογαριασμό σε Trading 212 και Etoro, αλλά δεν βρήκα τα ETFs που προτείνεις!

Ευχαριστώ!

Γεια σου Νίκο,

Σε ευχαριστώ για τα καλά σου λόγια και το χρόνο σου!

Τα είδα όλα τα μνματα, μην ανησυχείς. Για να περάσουν πρέπει να πατήσω την έγκριση και δεν έχω τον χρόνο, δυστυχώς, να είμαι από πάνω συνεχώς. 🙂

Έχε στο μυαλό σου πως δεν είμαι επαγγελματίας επενδυτικός και το ότι επέλεξα τα παραπάνω μέσα δεν σημαίνει ότι θα αποδώσουν έτσι όπως ελπίζω ότι θα αποδώσουν.

(Όχι πως αν ήμουν, θα απέδιδαν σίγουρα αλλά you get my point)

Όπως και να έχει, υπάρχει μια “φόρμουλα“ η οποία μπορεί να αποτελέσει ένα μπούσουλα όσον αφορά το allocation ανάμεσα σε Stocks & Bonds.

Αυτή ορίζεται ως:

100 – *ηλικία σου* = *ποσόστο σε μετοχές*

Εάν, για παράδειγμα, είσαι 40 ετών τότε προτείνει να είσαι 60% invested σε stocks και 40% σε bonds.

Η λογική είναι ότι όσο φτάνεις πιο κοντά στην ηλικία “εξαργύρωσης” του Portfolio σου, τόσο πιο Risk Averse πρέπει να είσαι.

Δεδομένου του ότι τα ομόλογα είναι, κατά γενική ομολογία πιο “ασφαλή” από τις μετοχές, θα πρέπει το ratio να “γέρνει” προς αυτά όσο περνάνε τα χρόνια.

Ελπίζω να βοήθησα κάπως.

Ευχαριστώ για την απάντηση Στέργιο! 🙂 🙂

Καλησπέρα και καλή αρχή.

Δεν μπορούμε να βρουμε τα ETFs που προτείνεις στο etoro.

Σε ποιον broker ξεκίνησες;;

Γεια σου και πάλι Στέργιο. Μελετώντας λίγο παραπάνω το θέμα μου δημιουργήθηκαν κάποιες απορίες:

1) στο justetf.com μπορείς να ανοίξεις θέσεις για τα ETFs που σε ενδιαφέρουν; Λειτουργεί δηλαδή και ως broker?

2) αξίζει να αγοράζεις ETFs κάθε μήνα (αντί για 6μηνο) ή λόγω προμηθειών έχεις μεγαλύτερη χασούρα;

3) αξίζει πιστεύεις να εντάξεις και ένα ποσοστό σε ETF που να ακολουθεί τον χρυσό ή κάποιο άλλο αντίστοιχο “εμπόρευμα”;

4) (ακολουθεί φιλοσοφική ερώτηση) αν κάποιος αγοράζει ETFs, γιατί να αγοράσει και μεμονωμένες μετοχές;

Και πάλι καλή αρχή

Καλησπέρα Γιώργο,

1. Νομίζω ότι μπορείς να το χρησιμοποιήσεις και να ανοίξεις θέσεις σε κάποιον Broker μέσω αυτού. Εγώ το χρησιμοποιώ μόνο για monitoring.

2. Δεν μπορώ να σου απαντήσω αν αξίζει ή όχι. Αυτό θα πρέπει να το κρίνεις εσύ. Σίγουρα, πάντως, όσα περισσότερα trades πραγματοποιείς τόσο περισσότερα είναι τα commissions που θα πρέπει να πληρώσεις σε Brokers/τράπεζες κτλ.

Επίσης, προσπαθώ να ελαχιστοποιήσω όσο περισσότερο γίνεται τον χρόνο που θα αφιερώσω σε αυτή την επένδυση

3. Ρίξε μια ματιά στο All-weather Portfolio του Ray Dalio. Αυτό κάνει μεγαλύτερο diversification, πιάνει gold & commodity ETFs και προσπαθεί να είναι αυτό που λέει η λέξη: All weather.

4. Δεν νομίζω ότι μπορεί να απαντηθεί τόσο απλά 🙂 Η ερώτηση είναι στο πόσο Passive ή Active θέλεις να είναι το Portfolio σου, πόση διαφοροποίηση θέλεις, αν θα την κάνεις εσύ ή κάποιος άλλος (πχ ETFs) αλλά και τις αποδόσεις που κυνηγάς.

καλημερα σας,

τυχαια εχθες το βραδυ ανακαλυψα το site και οφειλω να ομολογησω πως αναμεσα σε τοσα που διαβαζω καθημερινα ειναι μια πολυ αξιολογη προσπαθεια.

διαβασα την στρατηγικη σου για το παθητικο συνταξιοδοτικο σου προγραμμα και θα ηθελα απλα και μονο να παραθεσω τη δικη μου μικρη ενσταση ως προς τη χρονικη στιγμη της επιλογης σου.

η κατασταση στην παγκοσμια οικονομια λογω covid ειναι πολυ ρευστη.

τα χρηματηστηρια ανα τον κοσμο εχουν φτασει στα ιστορικα υψηλα τους συντηρωντας κατα τη γνωμη μου μια φουσκα η οποια δεν εχει ουσιαστικο αντικρυσμα.

νομιζω πως την επομενη πενταετια παραδοσιακες δυναμεις θα καταρευσουν και θα αναδυθουν αλλες

παρατηρω εναν μετασχηματισμο και δυστυχως δε ξερουμε που θα κατσει η μπηλια στο τελος

θα εκανα μεγαλυτερη διασπορα στο χαρτοφυλακιο μου και με επενδυσεις σε εταιρικα ομολογα που δινουν καλο κουπονι.

το real estate αλλαζει παγκοσμια και με την ταση να δουλευουμε απο την ασφαλεια του σπιτιου μας να μεγαλωνει αφηνοντας κενα κτιρια

υπαρχουν εταιρειες που ηδη προχωρουν σε πιο πρασινα κτιρια.

τα κτιρια παγκοσμιως θεωρουνται γερασμενα και αρρωστα. χρειαζονται μεγαλες επενδυσεις για να μπορεσουν να σταθουν σε ενα κοσμο που αλλαζει.

η στροφη σε μια πιο πρασινη κοινωνια υποβαθμιζει τις αεροπορικες εταιρειες. ηδη στη νεα γενια εχει περασει τ συνθημα ποσο κακο κανουμε ταξιδευοντας.

θεωρω πως ζουμε ιστορικες στιγμες μεγαλων αλλαγων

σας ευχαριστω

Γεια σου Γιάννη,

σε ευχαριστώ πολύ για τα καλά σου λόγια, τον χρόνο σου αλλά και το ωραίο input του σχολίου σου.

Είναι απόλυτα λογικά αυτά που λες και τα σκέφτομαι και εγώ. Κάθε φορά που το σκέφτομαι, όμως, λέω στον εαυτό μου δύο πράγματα:

– Εάν περίμενα να πέσουν οι αξίες για να αγοράσω θα έκανα ακριβώς αυτό που λέω ότι δεν θέλω να κάνω στο συγκεκριμένο portfolio: Ενεργητικές Επενδύσεις.

Θα έμπαινα στο τριπάκι του να προσπαθήσω να κάνω Timing το Market. Θα έπρεπε να σκεφτώ πότε είναι η καλύτερη στιγμή να μπω. Μήπως είναι τώρα; Μήπως είναι αύριο; Μήπως σε ένα χρόνο; Είναι φουσκωμένες οι αξίες; Πότε θα ξεφουσκώσουν; Πόσο θα χρειαστεί να ξεφουσκώσουν για να μπω κτλ κτλ

– Όσο κλισέ και αν συνεχίζει να ακούγεται έχω σκοπό να ακολουθήσω το ρητό: “Time in the market beats timing the market”.

Θεωρώ ότι ο ορίζοντα του Project είναι τόσο μακροχρόνιος που οποιαδήποτε σκαμπανεβάσματα θα είναι ασήμαντα μακροχρόνια, αλλά σημαντικά βραχυχρόνια.

Το αποτέλεσμα θα δείξει και ελπίζω να είμαστε όλοι εδώ να το δούμε! 🙂

Καλησπέρα Στέργιο,

Πάρα πολύ καλός οδηγός λεπτομερής και καλογραμμένος.

Μπορείς να μου πεις ποιον broker χρησιμοποιείς εσύ, έφτιαξα Virtual και στο etoro και στο trading212 ώστε να πειραματιστώ πριν διαθέσω κάποιο κεφάλαιο σε κάτι τέρμα άγνωστο για εμένα.

Σε κανέναν από τους δύο δεν μπορώ να βρω και τα 3 ETF που έχεις επιλέξει πλην του trading212 που βρίσκω το ίδιο Vanguard με εσένα,

Υπάρχει μια πιθανότητα να είναι παράγοντας ρίσκου ότι το portfolio έχει μόνο ETFs. Υπάρχει μια θεωρία ότι τα ETFs “φέρνουν” λεφτά σε κάποια assets και αυξάνουν την τιμή τους όχι επειδή τα συγκεκριμένα είναι “καλή αγορά”, αλλά επειδή τυχαίνει να είναι σε κάποιο δείκτη ή/και επειδή έχουν υψηλή κεφαλαιοποίηση. Η αγορά όμως υποτίθεται ότι λειτουργεί σωστά όταν ο κόσμος αγοράζει και πουλάει βάσει της άποψης που έχei για την αξία των assets. Αυτό ίσως οδηγεί, ειδικά τα τελευταία 10-15 χρόνια, στην αργή δημιουργία μιας φούσκας, η οποία αργά ή γρήγορα υποτίθεται ότι θα έχει τη μοίρα κάθε φούσκας.

Αυτό είναι μια θεωρία, το κατά πόσο ισχύει εξαρτάται από το πώς αντιδρά η υπόλοιπη αγορά στις “τυφλές” επενδύσεις των ETF. Για περισσότερα, google ETF bubble.

Γεια σου Γρηγόρη,

σε ευχαριστώ για το σχόλιο και το input σου.

Είμαι aware των υπέρμαχων της φούσκας της παθητικής επένδυσης μέσω των ETFs.

Αυτή τη στιγμή γράφω ένα άρθρο το οποίο αναλύει περισσότερο τα επενδυτικά μέσα των ETFs, όπου θα συμπεριλάβω και ένα κεφάλαιο που αναφέρω τον συγκεκριμένο αντίλογο για τα eTFs.

Υπάρχει ένα εξαιρετικό video το οποίο αναλύει περισσότερο το θέμα εδώ, για όποιον τον ενδιαφέρει.

καλημερα στεργιο,

σε ευχαριστω για τις απαντησεις σου και την δημοσιευση του σχολιου μου

εχεις απολυτο δικιο σε ολα οσα εγραψες

απο την πλευρα μου να ξεκαθαρισω πως εχοντας μια εμπειρια πολλων ετων στις λεγομενες αγορες βλεπω καποια πραγματα και απλα τα παραθετω προς συζητηση.

ο καθε ενας απο εμας επιλεγει για τον εαυτο του οτι νομιζει καλυτερο προσδοκωντας πως η επιλογη του θα τον δικαιωσει.

αλλωστε αν ξεραμε την πορεια των πραγματων εκ των προτερων θα ειμασταν τουλαχιστον ολοι ευκαταστατοι πραγμα που δεν ισχυει χαχα.

προσπαθουμε απλα να μαζεψουμε οτι μπορουμε σε εναν κοσμο που συνεχως θα ειμαστε η λεγομενη μαριδα.

βεβαια το καλο ειναι οτι γινομαστε σοφοτεροι μεσα απο τις επιλογες μας οποιες και αν ειναι αυτες.

ελπιζω να ειμαστε εδω να συζηταμε να γινομαστε καλυτεροι ανθρωποι για τα επομενα πολλα χρονια ασχετως με τις επιτυχιες η τις αποτυχιες μας.

θα συνεχισω με το site σου ελπιζοντας πως δε θα ” ξεφουσκωσεις ” αλλα θα συνεχισεις να προσφερεις πραγματα σε ολους που διψουν για γνωση.

και παλι μπραβο για την προσπαθεια σου και την προσπαθεια οσων ειναι εδω για το δικο μας καλυτερο αυριο.

γιαννης

Γεια σου Sterg και να ευχηθω για αρχη οτι καλυτερο στο project σου.Ανακαλυψα και γω προσφατα τη σελιδα σου καθοτι ξεκινησα να ασχολουμε τελευταιως με επενδυσεις και πραγματικα βρισκω τη σελιδα σου πολυ καλογραμμενη και ουσιαστικη με πληθος πληροφοριων ειδικα για αρχαριους οποτε συγχαρητηρια.Τελος θα ηθελα να προτεινεις καποια βιβλια για επενδυσεις στα Ελληνικα για τους μη κατεχοντες καλα την Αγγλικη.

Καλησπέρα Στέργιο,

Έχοντας ξεκινήσει την ίδια αναζήτηση εδώ και μερικούς μήνες σχεδιαζα το ίδιο πλάνο με ελενα με ένα ορίζοντα 20 ετίας περίπου. ήθελα να σε ρωτήσω σχετικα με τα etfs που επέλεξες

Ποιον broker επελεξες?

Ανάμεσα σε αντίστοιχα etfs πέραν του κόστους ποιο ήταν το κριτήριο επιλογής?

Τι διαφορά κάνει το νόμισμα στην επιλογή σου?

Καταπληκτική δουλειά συγχαρητήρια, αν διδασκόταν αυτό στα σχολεια θα έιμασταν μια διαφορετική χώρα!

Μίλτος

Καλημέρα θα ήθελα να ξεκινήσω το συγκεκριμένο project αλλά δεν μπορώ να καταλάβω αν θα πρέπει να κανω λογαριασμό στο vanguard ή μπορώ από το invest 212 για παράδειγμα

Γεια σου Θωμά,

Δεν μπορείς να επενδύσεις απευθείας μέσω της Vanguard (ή τουλάχιστον για μικρά ποσά απ’όσο γνωρίζω).

Μπορείς, όμως να έχεις πρόσβαση στα ETFs της Vanguard μέσω Online Brokers όπως το eToro, η Trading212 και η DEGIRO.

Ευχαριστώ για την απάντηση ξεκίνησα στην degiro βλέπω ότι έχει δωρεάν ένα etf τον μήνα. Αλλά δεν μπορώ να καταλάβω το εξής αγόρασα 3 ίδια etf και μου πήρε 2 ευρώ, αυτό ισχύει παντού; δεν είναι αρκετά τα 2 για το καθένα δλδ άμα πάρω 10 θα πληρώσω 20 ευρώ;

Γεια σου Θωμά,

Η DEGIRO δεν προσφέρει όλα τα ETFs δωρεάν, παρά μόνο αυτά που περιλαμβάνονται σε μια συγκεκριμένη λίστα.

Μπορείς να βρεις τη λίστα καθώς και τις χρεώσεις της DEGIRO στο άρθρο που έχω γράψει για την πλατφόρμα.

συγχαρητήρια που αφιερώνετε χρόνο και κόπο να μοιραστείτε αυτές τις γνώσεις.

στο VANGUARD FTSE ALL-WORLD UCITS ETF A με ISIN: IE00BK5BQT80 και Ticker: VWCE

,το οποίο βρίσκω κ εγώ στη DEGIRO, στο ΚIID, αναφέρει “base currency of the fund is USD”,

πως καταλαβαίνουμε ότι διαπραγματεύεται σε Euro?

μόνο από το listing? αν είναι δλδ στο XETRA / MIL, κτλ ? ή φαίνεται κάπου αλλού?

επίσης στο δεύτερο λινκ (έγγραφο KIID) έχεις βάλει καταλάθος το AMUNDI INDEX FTSE EPRA αντί για το ALL-WORLD.

Γεια σου Σπύρο,

Βλέπεις πως διαπραγματεύεται σε Ευρώ από το listing στο εκάστοτε Χρηματιστήριο. Όπως αναφέρεις ακριβώς.

*Noted, το διορθώνω. 😉

επίσης, για το XTRACKERS II GLOB GOVT BOND UCITS ETF 5C, με ISIN: LU0908508731 και Ticker: XG7S

στο KIID αναφέρει ότι το TER είναι 0,20% αντί για 0,22%.

στο πινακάκι σας που τα έχετε και τα τρία μαζί βέβαια γράφετε 0,20.

είναι κάποιο τυπογρφικό ή έχετε υπολογίσει extra fees του broker σας ή κάτι άλλο που θα πρέπει να υπολογίσω?

το βρίσκω στη DEGIRO με listing και στο XETRA.

Καλησπέρα! Πραγματικά πολύ ωραίο γενικότερα το blog σου.

Επειδή είμαι αρχάριος θέλω να ρωτησώ κάτι για να το ξεκαθαρίσω λίγο στο μυαλό μου.., όταν λέμε πως αγοράζουμε πχ στο etoro 3 etf με συνολικό αρχίκο κεφαλαιο 1000€ με την αναλογία 70-15-15 στην ουσία διαλέξαμε ένα και κάναμε trade αξίας 700€ και αντίστοιχα τα άλλα 2 απο 150€ και μετά απλά το αφήνουμε και εμφανίζει αυτόματα τα κέρδη εφόσον υπάρχουν μακροπρόθεσμα?και κάτι ακόμα εφόσον θέλουμε να κάνουμε εξισορρόπηση πχ ανα 6μηνο απο 100/μήνα εννούμε να αγοράσουμε τα ίδια etf πάλι με την επιλογή trade την ανάλογη αξία δλδ 70*6-15*6-15*6?

θα εκτιμούσα λίγο help & μια απάντηση παρακαλώ..

Γεια σου Ευγένιε,

Κάθε φορά που κάνεις εξισορρόπηση έχεις ως σκοπό να κρατήσεις ίδια την αναλόγια των Assets σου με σκοπό να κρατήσεις το ίδιο profil ρίσκου.

Η αναλογία αυτή “χαλάει” ανάλογα την απόδοση των Assets σου (κάποια θα πάνε καλύτερα και κάποια χειρότερα).

Στο eToro, δεδομένου του ότι προσφέρει fractional etfs, η διαδικασία είναι αρκετά πιο εύκολη. Στον αντίποδα, αν χρησιμοποιήσεις την DEGIRO η εξισορρόπηση δεν θα είναι ποτέ ακριβής.

Καλησπέρα!! Εξαιρετικό άρθο!

Ποια είναι η γνώμη σου για ένα multi asset eft για τον ίδιο σκοπό; Πχ vanguard liferstrategy 80

Ευχαριστώ πολυ

Γεια σου Δημήτρη,

δεν τα έχω ψάξει ακόμα όσο θέλω για να σχηματίσω άποψη. Μόλις το κάνω θα ενημερώσω το άρθρο.

Σε ευχαριστώ για το σχόλιο

Η etoro έχει σαν νόμισμα βάσης το δολάριο. Αν αγοράσουμε τα συγκεκριμένα etf τα οποία ειναι σε Ευρωπαϊκά χρηματιστήρια σε €, τότε σημαίνει ότι τα αγοραζουμε σε δολάρια και η etoro τα μετατρέπει σε €, οπότε έχουμε συναλλαγματικό κύνδινο;

Φίλε συγχαρητήρια για την προσπάθειά σου, αν και δεν έχω ιδιαίτερες οικονομικές σχέσεις μου φαίνονται αρκετά κατανοητά.

Μια ερώτηση, ποιο είναι η αναμενόμενη απόδοση από αυτή την επένδυση 30ετίας?

Εκτίμηση μόνο εννοείται και αυτό με βάση τα σημερινά στοιχεία και δεδομένα

Γεια σου Τάσο,

δυστυχώς, οι παρελθοντικές αποδόσεις δεν εγγυώνται, ούτε αποτελούν ενδείξεις για τις μελλοντικές. Ο χρόνος θα δείξει και θα είμαστε εδώ να το δούμε!

Καλησπέρα Στέργιο,

Έχω custody account στη Degiro στον οποίο υπάρχει χρέωση για τον υπολογισμό μερίσματος και τοκομεριδίου.

Συνεπώς για να κάνω κάτι ανάλογο προσπαθώ να καταλάβω εφ όσον τα μερίσματα θα επανεπενδύονται αυτόματα, αν θα υπάρχουν οι ανάλογες χρεώσεις ή αν είναι καλύτερο να δημιουργίσω ένα νεο trader account για το σκοπό αυτό.

Ευχαριστώ εκ των προτέρων

Καλησπέρα κ συγχαρητήρια για την τρομερή

δουλειά, ηθελα να κανω 1 ερωτηση το XTRACKERS II GLOB GOVT BOND UCITS ETF 5C τι coupon απόδοση εχει ετήσιος;

Καλησπέρα Στέργιο

Έχεις κάνει όντως τρομερή δουλειά με ολόκληρο το blog.

Ως αρχάριος που πρόσφατα άρχισα να διαβάζω περί ETF’s, μετοχές ομόλογα κτλπ μου κέντρισε το ενδιαφέρον το παραπάνω χαρτοφυλάκιο και έκανα μια απόπειρα να ανοίξω κι εγώ ένα ελαφρώς διαφοροποιημένο.

Έχω μια απορία πάνω σε κάτι που βρήκα στην πλατφόρμα της Degiro στην “προσπάθειά” μου να

ανοίξω κάποιες θέσεις στην MSCI World της iShares καθώς και σε κάθε άλλο etf.

(αναφέρω την παραπάνω επειδή παρουσιάζεται ως ETF με μηδενικό κόστος αγοράς) αλλά και σε

αυτήν όπως και στις άλλες, νομίζω πως μου βγάζει κάποια αρκετά έξοδα παραπάνω στην απόπειρα αγοράς του.

(χωρίς να έχω βάλει χρήματα στην πλατφόρμα, και μελετώντας πολλούς και διάφορους από τους

παράγοντες που αναλύεις στα άρθρα σου αλλά και σε άλλα άρθρα online) έκανα ας πούμε αίτημα

για να ανοίξω θέση στην iShares Core MSCI World UCITS ETF USD (Acc) κι εκεί που αναφέρει ως

τιμή αγοράς τα 71.44ευρώ, όταν πατάω την καταχώρηση εντολής για αγορά ενός ETF μου βγάζει το παρακάτω.

“Έχετε υπερβεί το όριο δαπανών σας. Η χειρότερη δυνατή τιμή εκτέλεσης (συμπεριλαμβανομένων

των τελών συναλλαγής) αυτής της εντολής είναι 80.5732 EUR και ο ελεύθερος χώρος είναι 0 EUR.”

Η απορία μου είναι η εξής : Για ποιο λόγο ενώ θεωρητικά είναι free η αγορά του, μου ζητάει

αντί για 71,44ευρώ, τα 80,5732? Μιλάμε για μια αύξηση περίπου του 12%.

Ευχαριστώ εκ των προτέρων και πάλι συγχαρητήρια για τα άρθρα σου!

Καλημέρα Στέργιε και συγχαρητήρια για την εξαιρετική δουλεία σου.

Αναρωτιέμαι αν θα μπορούσες να αναφέρεις τι εναλλακτικές σκέφτηκες έναντι των 3 ETF που τελικά πήρες και γιατί τις απέρριψες.

Γεια σου Χρήστο και thanks για το σχόλιο,

Σκέφτομαι, μελλοντικά, να αρχίσω να παρουσιάζω διάφορα Passive ETF Portfolios (όπως το All weather του Ray Dalio, το Golden Butterfly etc). Νομίζω ότι θα καλύψει αυτό που μου ζητάς.

Σε ποιο χρηματιστηριο προτεινεις να μπουμε για το Vanguard?

Σε ποιο χρηματιστηριο προτεινεις να μπουμε για το Vanguard? XET, EAM ?

Γεια σου Στέλιο,

η αλήθεια είναι πως η δημόσια κάλυψη του παθητικού μου χαρτοφυλακίου δεν θέλω να λειτουργεί σαν πρόταση επένδυσης. Οι λόγοι πολλοί και μπορείς να πάρεις μια ιδέα εδώ.

Όπως και να έχει, σχετικά με τα Χρηματιστήρια και το ποιο να διαλέξεις, δεν θεωρώ ότι υπάρχει ουσιαστική διαφορά.

Εάν επιλέξεις την DEGIRO έχει ουσία να αγοράζεις όλα τα προϊόντα σου από ένα μόνο Χρηματιστήριο ώστε να μην έχεις περισσότερα τέλη συνδεσιμότητας. Πέραν αυτού, δεν μπορώ να σκεφτώ κάτι άλλο.

Σ ευχαριστώ για την καλή δουλειά που κανεις! 🙂

Εγώ ευχαριστώ για τον χρόνο σου Λευτέρη!

καλησπέρα να κάνω μια ερώτηση και εγω με την σειρα μου, το 2ο ETF Μετοχές Εταιριών Real Estate που εχεις βάλει δεν υπάρχει στο trading212 , πως το έβαλες μπορείς να μου πεις? ευχαριστω. (και αν δεν γινετε να το παρεις στο trading212 μπορεις να προτίνεις κάποιο αντίστοιχο για trading212?)

Ευχαριστώ πολύ για το πολυ αναλυτικο και εμπεριστατομενο αρθρο.

Εχω λογαριασμο στο freedom24 το οποίο έχει και τα 3 ETF που αναφέρεις στο άρθρο.

Όμως πρόσεξα πως το EPRA.EU εχει currency GBP και όχι EUR (πρεπει δηλαδη να κανεις συναλλαγμα για να αγοράσεις). Πε΄ραν το προφανες μειονέκτημά του συναλλάγματος, υπάρχει κάποιο πλεονέκτημα του να έχουμε στο portfolio μας και ένα τίτλο σε άλλο νόμισμα (GBP)?

τώρα τί κάνουμε με το χαρτοφυλάκιό μας; Που ΄όλα δείχνουν πως θα πιάσουμε πάτο;Θα αλλάξει σύντομα άραγε το οικονομικό σκηνικό σε παγκόσμιο επίπεδο; ;Μπορεί το multi asset να αντεξει και σε βάθος δεκαετίας να εκπληρώσει το όνειρό μας; Ευχαριστώ!

Γεια σου Ηλία,

αν εννοείς τι κάνουμε στο μακροχρόνιο παθητικό χαρτοφυλάκιο μας τότε η απάντηση είναι τίποτα. Είμαστε εδώ για το long run και τα βραχυχρόνια σκαμπανευάσματα της αγοράς δεν μας επηρεάζουν. Εάν μας επηρρέαζαν δεν θα ήμασταν επενδυτές, αλλά traders. 😉

Καλημέρα Στέργιο,

είμαι 57 χρονών συνταξιούχος και θα ήθελα την γνώμη σου, που θα μπορούσα να επενδύσω κάποια χρήματα που έχω αυτή την στιγμή και κάποια άλλα που θα έχω στο μέλλον και θα μπορώ να ανατροφοδοτώ σε τακτά χρονικά διαστήματα. Σκοπός μου είναι να τα επενδύσω για να έχω κάποιο κέρδος σε βάθος πενταετίας ή δεκαετίας. Σε ευχαριστώ πολύ.

Πολύ ωραίος οδηγός. Ξεκινάω και εγώ να το χτίζω όσο μπορώ μέσω Trading212.

Έχει σημασία σε ποιό χρηματιστήριο διαπραγματεύεται το εκάστοτε ETF? Δηλαδή μου βγάζει το ίδιο ETF σε δολλάρια και λίρες Αγγλίας στο Αγγλικό Χρηματιστήριο και σε Ευρώ σε εκείνο της Ιταλίας. Θα με ενδιέφερε να είναι σε ευρώ (Ιταλίας) αλλά δεν ειμαι σίγουρος για σταθερότητα/αξιοπιστία σε σύγκριση με Αγγλικό χρηματιστήριο ή Γερμανικό. Ευχαριστώ εκ των προτέρων

Γεια σου Σάββα!

Σε γενικές γραμμές, δεν σε ενδιαφέρει τόσο το χρηματιστήριο στο οποιο διαπραγματεύεται το εκάστοτε προϊόν. Αυτό που πρέπει να κοιτάς είναι να το αγοράζεις στο νόμισμα που χρησιμοποιείς (για να γλυτώσεις τέλη μετατροπής συναλλάγματος). Επίσης, κάποιες πλατφόρμες έχουν διαφορετικές χρεώσεις για το κάθε χρηματιστήριο (πχ. Saxo) – στην Trading212 νομίζω είναι όλα το ίδιο.

Καλησπερα.

Πολυ ωραιος οδηγος και σ ευχαριστουμε γ αυτο. Ειναι ωραιο να επιβεβαιωνεις θεσεις που εχεις ηδη με καποιον αλλο που το εχει ψαξει και ακολουθει παρομοια στρατηγικη.

Ηθελα να ρωτησω τα εξης αν εχεις χρονο να απαντησεις.

– Αξιζει κατα τη γνωμη σου το DCA σε DGRW(60%) / VUAA UCITS(20%) / FTSE All-World UCITS (10%) / REITs (10%)? Για μακροχρονια συνταξιοδοτηση;

– Επισης ποια ειναι η γνωμη σου για μερισματικο χαρτοφυλακιο μετοχων; Αξιζει ενα μεμονωμενο ή να υπαρχει σε συνδυασμο με μετοχες αξιας;

– Επισης πως μπορει καποιος να βρει το συνθηματικο για τα αλλα αρθρα σου; :/

– Επισης μπορει καποιος να εχει διαφορετικα χαρτοφυλακια στη DEGIRO; Δεν ημουν σιγουρος αν γινεται.

Ευχαριστω.