Πριν κάποιο καιρό, ο οίκος αξιολόγησης της DBRS αναβάθμισε την Ελλάδα επιστρέφοντας την επενδυτική βαθμίδα (;;;) και βγάζοντας την από την ζώνη των “επενδυτικών σκουπιδιών” στην οποία λίμναζε τα τελευταία 13 χρόνια.

Λίγο αργότερα ακολούθησε μία διπλή θετική αναβάθμιση από την Moody’s (λίγο κάτω από την επενδυτική βαθμίδα) ενώ στο άμεσο μέλλον περιμένουμε αντίστοιχα νέα από την Standard & Poors και τη Fitch.

Ο διεθνής τύπος το χαρακτηρίζει ως το τέλος της κρίσης χρέους στη χώρα μας, ο ελληνικός τύπος γράφει ότι η Ελλάδα είναι πλέον μία αξιόπιστη χώρα να επενδύσει κάποιος τα χρήματα του ενώ η κυβέρνηση πλασάρεται ως ο νέος “χρηματοοικονομικός σωτήρας” της χώρας.

Και αν δεν υφίσταται αυτή η λέξη, καπαρώνω τα copywrites αυτή τη στιγμή.

Τι σημαίνουν όλα αυτά; Γιατί αυτός ο χαμός; Τι στο καλό είναι οι επενδυτικές βαθμίδες, οι οίκοι αξιολόγησης, η πιστοληπτική ικανότητα και γιατί πρέπει να μας νοιάζουν;

Μην ανησυχείς, βάλε καφεδάκι, θα τα πούμε όλα σήμερα…

- Επενδυτικές Βαθμίδες →

- Πιστοληπτική Ικανότητα →

- Οίκοι Αξιολόγησης →

- Το χρονικό της Ελλάδας →

- Πιστοληπτική Ικανότητα άλλων χωρών →

Επενδυτικές Βαθμίδες

Τι είναι και ποιος ο ορισμός τους;

Η επενδυτική βαθμίδα θα μπορούσε να παρομοιαστεί με κάποιου είδους βαθμολογία σε μία κλίμακα η οποία αντανακλά την πιστοληπτική ικανότητα ενός οργανισμού ή μίας χώρας και δημοσιεύεται από οίκους αξιολόγησης.

Εικάζω ότι δεν θα κατάλαβες και πολλά, οπότε πάμε να τα δούμε ένα ένα:

Πιστοληπτική Ικανότητα

Τι είναι και ποιους αφορά;

Η πιστοληπτική ικανότητα (δηλαδή το credit rating) δείχνει την αξιοπιστία ενός οργανισμού στο κατά πόσο είναι ικανός να αποπληρώσει τα χρέη του.

Με λίγα λόγια, όσο πιο καλή είναι η πιστοληπτική σου ικανότητα τόσο καλύτερη είναι η κατάσταση των οικονομικών σου, άρα τόσο ευκολότερο θα σου είναι να αποπληρώσεις τους δανειστές σου.

Αντιθέτως, όσο χαμηλότερη τόσο πιο πιθανό είναι το ενδεχόμενο μίας πτώχευσης άρα και αθέτησης οποιασδήποτε αποπληρωμής χρέους.

Ποιους αφορά;

Η γνώση της πιστοληπτικής ικανότητα μπορεί να είναι χρήσιμη σε όλους όσους είναι εν δυνάμει δανειζόμενοι: είτε αυτοί είναι εταιρίες και επιχειρήσεις, είτε ολόκληρα κράτη, είτε ακόμα και μεμονωμένα άτομα.

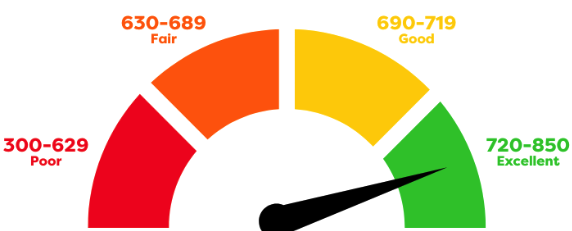

Πιστοληπτική ικανότητα ατόμων

Εάν ασχολείσαι καθόλου με τα της Αμερικής, ίσως να έχεις ακούσει για το περίφημο credit score. Αυτό δεν αποτελεί τίποτα περισσότερο από μία βαθμολογία της πιστοληπτικής ικανότητας ενός ατόμου.

Όσο υψηλότερο είναι το score, τόσο πιο φερέγγυος και οικονομικά υγιής είσαι, άρα τόσο πιο εύκολα και φθηνότερα μπορείς να δανειστείς από τραπεζικά ιδρύματα.

Στα δικά μας λημέρια, θα το συναντήσουμε να αναφέρεται συνήθως σε συνάρτηση με κάποιο κράτος.

Πιστοληπτική ικανότητα χωρών

Ας το πάρουμε από τη βάση του.

Τόσα χρόνια πολίτης, είμαι σίγουρος πως θα έχεις αντιληφθεί ένα πράγμα: τα κράτη έχουν έξοδα.

Και όσο περνάνε τα χρόνια, τόσο πιο αχόρταγα και συγκεντρωτικά γίνονται οπότε τόσο πιο πολλά τα έξοδα τους

Τα έξοδα αυτά μπορούν να καλυφθούν με δύο τρόπους:

- μέσω φορολογίας

- μέσω δανεισμού

Δεδομένου του ότι η αύξηση της φορολογίας δεν είναι και η πλέον πολιτικά δημοφιλής μέθοδος, τα κράτη τείνουν να ισοσκελίζουν ελλειμματικούς προϋπολογισμούς μέσω εξωτερικού δανεισμού.

Κοινώς, κλοτσάνε το μπαλάκι μετακυλίοντας συνεχώς το πρόβλημα στο μέλλον – συζήτηση για άλλο άρθρο

Και πώς γίνεται αυτό;

Εάν έχεις παρακολουθήσει οικονομικές ειδήσεις στην τηλεόραση, δεν γίνεται να μην έχεις ακούσει την έκφραση “βγαίνουμε στις αγορές”.

Ε, αυτό σημαίνει πως “βγαίνουμε στις αγορές… για να δανειστούμε χρήματα.”

Ο μηχανισμός που κρύβεται πίσω από αυτό ονομάζεται “έκδοση κρατικών ομολόγων” ή “κρατικού χρέους”.

Ένα κράτος εκδίδει ομόλογα, βγαίνει στην διεθνή αγορά και τα πουλάει σε υποψήφιους επενδυτές (ιδιώτες, εταιρίες ή κράτη) οι οποίοι αγοράζοντας τα χρηματοδοτούν τις λειτουργίες του – με το επιτόκιο ως αντίτιμο φυσικά

💴 Τι είναι τα ομόλογα;

Δεν αποτελούν τίποτα περισσότερο από δάνεια: Ο εκδότης ενός ομολόγου συμφωνεί να επιστρέψει το ποσό που δανείστηκε (par value) σε συγκεκριμένη ημερομηνία (maturity date) αποδίδοντας συγκεκριμένο επιτόκιο (coupon) με την μορφή τακτικών πληρωμών.

🎬 Θέλεις να μάθεις περισσότερα για τα ομόλογα; 👇

Όπως καταλαβαίνεις, μία καλή πιστοληπτική ικανότητα μεταφράζεται αυτόματα σε χαμηλότερο επιτόκιο δανεισμού για ένα κράτος.

Θα μπορούσες να πεις ότι αποτελεί τη βάση εμπιστοσύνης πάνω στην οποία θα χτιστεί η σχέση μεταξύ ενός δανειστή και ενός δανειζόμενου.

Εάν γνωρίζω ότι η πιστοληπτική ικανότητα ενός κράτους είναι υψηλή, σημαίνει ότι έχει την οικονομική δυνατότητα να αποπληρώνει τα χρέη του άρα είναι πιθανότερο να θέλω να του δανείσω χρήματα.

Κυρίως διότι γνωρίζω ότι θα τα εισπράξω πίσω.

Από την άλλη, εάν είναι πολύ χαμηλή τότε το ενδεχόμενο “πιστόλι” έχει αρκετές πιθανότητες και δύσκολα θα βρει οργανισμούς να προτίθενται να του δανείσουν.

Και όσοι το κάνουν, θα απαιτήσουν πολύ υψηλά επιτόκια για να εξισορροπήσουν τον κίνδυνο που θα αναλάβουν.

💡 Υπενθυμίζω ότι το επιτόκιο αντικατοπτρίζει το επίπεδο ρίσκου που κρύβει μία δανειακή σύμβαση. Όσο πιο υψηλότερο, τόσο υψηλότερος και ο κίνδυνος της μη αποπληρωμής του και… τούμπαλιν.

Και για του λόγου το αληθές, ρίξε μια ματιά στο επιτόκιο που έδινε το 10ετές κρατικό ομόλογο της Ελλάδας στο βάθος της κρίσης:

Ενώ σήμερα κυμαίνεται στο 3,997%, τον Φεβρουάριο του 2012 ξεπερνούσε το 36% (!!!).

Για να πάρεις μια ιδέα, το αντίστοιχο Γερμανικό κρατικό ομόλογο την ίδια περίοδο έδινε επιτόκιο 1,81%.

Χονδρικά, για να δανείσει κάποιος €100 στην Ελλάδα απαιτούσε πίσω 136€ ενώ για τα αντίστοιχα €100 στην Γερμανία, ζητούσε πίσω 101,8€.

Και πως μπορούμε να μετουσιώσουμε την πιστοληπτική ικανότητα που συζητάμε τόση ώρα σε κάτι μετρήσιμο;

Μέσω των επενδυτικών βαθμίδων οι οποίες καθορίζονται από τους οίκους αξιολόγησης.

Οίκοι Αξιολόγησης Πιστοληπτικής Ικανότητας

Τι είναι και γιατί μας τυραννάνε;

H πιστοληπτική ικανότητα οργανισμών και κρατών αξιολογείται από ιδιωτικές εταιρείες που ονομάζονται οίκοι αξιολόγησης.

Και ενώ σε παγκόσμιο επίπεδο θα συναντήσεις πάρα πολλούς, συνήθως μας ενδιαφέρουν μονάχα αυτοί με την μεγάλη βαρύτητα: δηλαδή η Fitch, η S&P και η Moody’s.

Η Ευρωπαϊκή Κεντρική Τράπεζα αναγνωρίζει επισήμως τη γνώμη των 3 προηγούμενων καθώς και της Καναδικής DBRS.

Ποιες είναι οι επενδυτικές βαθμίδες;

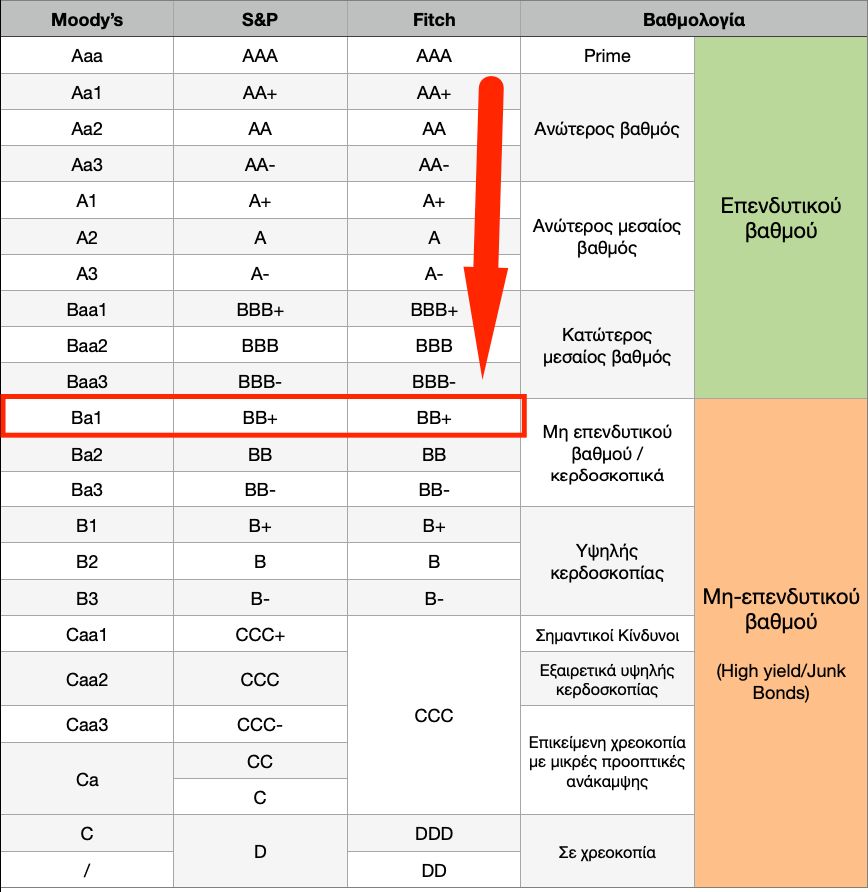

Κάθε οίκος έχει τη δική του κλίμακα βαθμολογίας αλλά όλες, πάνω κάτω, αντιπροσωπεύονται με γράμματα και αντικατοπτρίζουν τις διαφορετικές επενδυτικές βαθμίδες.

Τις συγκέντρωσα όλες στον παρακάτω πίνακα:

Η κόκκινη γραμμή διαχωρίζει τις βαθμολογίες επενδυτικού βαθμού (investment grade) από τις μη-επενδυτικού βαθμού (speculative, junk).

Όσο πιο χαμηλά, τόσο μεγαλύτερο το ρίσκο δανεισμού διότι αυξάνεται ο κίνδυνος μίας ενδεχόμενης χρεοκοπίας άρα και αθέτησης πληρωμών.

Κοινώς, αν είσαι κάτω από την κόκκινη γραμμή σου λένε:

“Μην επενδύεις εδώ. Αν θες ντε και καλά να το κάνεις, κάντο μόνο αν θες να κυνηγήσεις μία πολύ υψηλή απόδοση, με πολύ υψηλό κίνδυνο”.

Από την άλλη, μία υψηλή βαθμολογία δείχνει σταθερό χρηματοοικονομικό περιβάλλον και πέραν από φθηνότερο δανεισμό είναι ικανό να προσελκύσει περισσότερες επενδύσεις στην χώρα.

Για παράδειγμα, μεγάλα επενδυτικά funds λειτουργούν με αυστηρές οδηγίες ως προς το τι underlying assets επιλέγουν να τοποθετούν στο χαρτοφυλάκιο τους. Και φαντάζομαι, ότι πέραν από κάποια πολύ υψηλού ρίσκου, τα περισσότερα δεν θέλουν να κρατάνε χρέος οικονομιών με πολύ υψηλό κίνδυνο χρεοκοπίας.

Φαντάσου ένα συνταξιοδοτικό fund από τον Καναδά να ρισκάρει τα χρήματα επενδυτών με τόσο συντηρητικό προφίλ σε ομόλογα οικονομιών στα πρόθυρα κατάρρευσης.

Όσο η χώρα μας κατατασσόταν στην μη-επενδυτική βαθμίδα, ήταν αυτομάτως αποκλεισμένη από τις λίστες όλων αυτών των funds.

Πιστοληπτική Ικανότητα Ελλάδας

Ένα – όχι και τόσο όμορφο – χρονικό

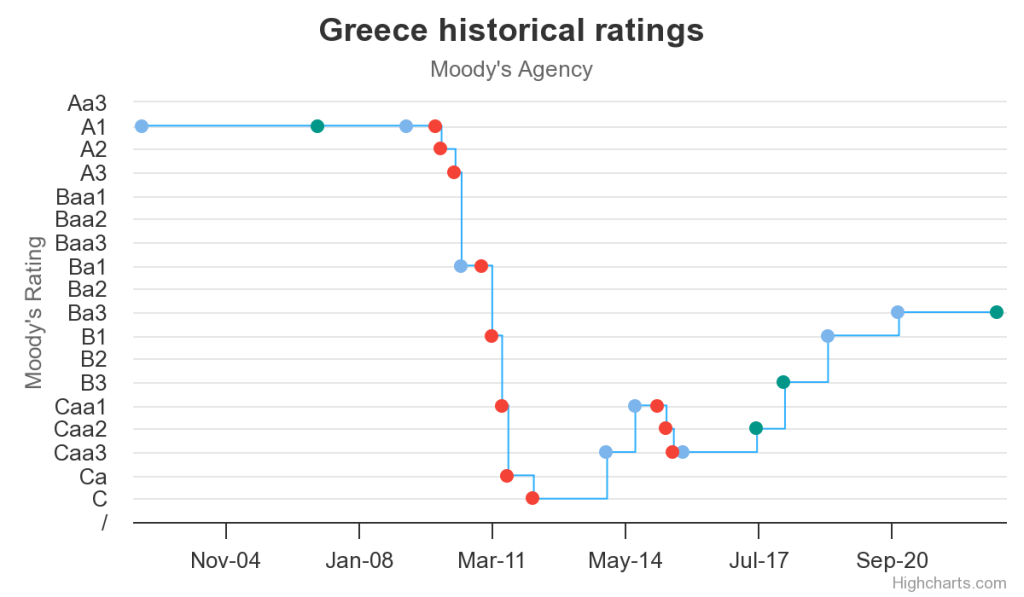

Αφού είδαμε θεωρία και βαρετές τεχνικές λεπτομέρειες, θεωρώ πως έχει ενδιαφέρον να ρίξουμε μία ματιά στο χρονικό της εθνικής μας διολίσθησης κατά χρόνια της κρίσης – τουλάχιστον, όσον αναφορά τις επενδυτικές βαθμίδες.

Έτσι θα γνωρίζουμε από που ξεκινήσαμε και προς τα που οδεύουμε, βρε παιδί μου…

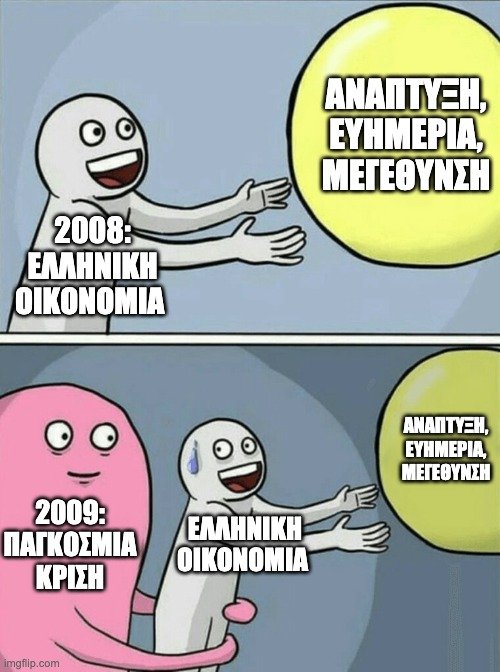

Μεταφερόμαστε πίσω στο μακρινό 2008: Όλα μοιάζουν ρόδινα και όμορφα, η Ελλάδα μία χώρα με προοπτικές, συμμαζεμένα οικονομικά, ήλιο, θάλασσα και υψηλές προσδοκίες!

Και τα νούμερα ήταν εκεί να το υποστηρίξουν – λίγο μαγειρεμένα αλλά… ωχ αδερφέ, πως κάνει έτσι τώρααα

Η αναλογία δημόσιου χρέους με ΑΕΠ της Ελλάδας κυμαινόταν περί του 100%, υψηλά αλλά παρόλαυτα οκ επίπεδα:

Οι οίκοι αξιολόγησης; Την τοποθετούσαν στα ανώτατα κλιμάκια της επενδυτικής βαθμίδας με βαθμολογίες Α1 και A+.

Και ενώ όλα μοιάζουν λαμπρά και τίποτα ικανό να σταθεί εμπόδιο στο ένδοξο μέλλον της Ελλάδας, έρχεται το 2009…

Το 2009, λοιπόν, σκάει μύτη η παγκόσμια οικονομική ύφεση από την άλλη άκρη του Ατλαντικού και μαζί με όλα, μας παίρνει μπάλα και ξεσκεσπάζει όλες τις αδυναμίες που τόσο καλά κρύβαμε.

Και ενώ στους περισσότερους ήρθε, κατέστρεψε και έφυγε, σε μας είπε να κάτσει λίγα παραπάνω χρονάκια, βρε παιδί μου…

Κάπου εκεί μπήκε και το πρώτο λιθαράκι, σηματοδοτώντας την αρχή της πτώσης.

Το δημόσιο χρέος εκτοξεύθηκε σε μη-εξυπηρετήσιμα επίπεδα και η Ελλάδα έφτασε να φιγουράρει στο βάθρο με τις χειρότερες σε αναλογία χρέους/ΑΕΠ χώρες στον πλανήτη.

Προφανώς, οι οίκοι αξιολόγησης δεν έμειναν πίσω και υποβάθμίσαν άμεσα την πιστοληπτική ικανότητα της χώρας:

Χαρακτηριστικά, η Moody’s από το επίπεδο A1 στις 29 Οκτωβρίου 2009 υποβάθμισε την Ελλάδα 6 ολόκληρες θέσεις και, στις 14 Ιουνίου του 2010, την πέταξε εκτός επενδυτικής βαθμίδας κατατάσσοντας την στο επίπεδο Ba1.

Με αντίστοιχη λογική πορεύτηκαν και οι υπόλοιποι δημοφιλείς οίκοι αξιολόγησης Fitch και Standard & Poor’s.

Η κατάσταση δεν θα μπορούσε να περιγραφεί καλύτερα παρά με έναν διάλογο από τη νουβέλα “The Sun Also Rises”, του Hemingway:

“- How did you go bankrupt?”

“- Two ways… gradually and then suddenly.”

Κοινώς, πτωχεύεις με δύο τρόπους: Στην αρχή, σταδιακά και ξαφνικά… μονομιάς!

Μέχρι το 2012, οι περισσότεροι οίκοι είχαν φτάσει να αξιολογούν την πιστοληπτική δυνατότητα του κράτους της Ελλάδας στα επίπεδα SD και RD τα οποία, πρακτικά, σημαίνουν “υπό πτώχευση”.

Επειδή εμείς χατήρια δεν χαλάμε και δεν δυσαρεστούμε κανέναν, είπαμε να κάνουμε την επιθυμία τους πραγματικότητα.

Το 2015 δεν μπορέσαμε να αποπληρώσουμε μία προγραμματισμένη δόση οπότε και η χώρα μπήκε επίσημα σε κατάσταση “τεχνικής πτώχευσης” με όρους ΔΝΤ.

Προσπαθώντας να κρατήσουμε ό,τι δεν κρατιόταν, στις 28 Ιουνίου του 2015 κλείσαμε τις τράπεζες μόνο και μόνο για να τις ανοίξουμε κάνα μήνα μετά υπό το καθεστώς αυστηρού ελέγχου κεφαλαίων.

Τα γνωστά σε όλους capital controls κράτησαν μία 4ετία, μέχρι τα μέσα του 2019.

Η κατάληξη; Όλο αυτό το πανηγύρι κρατάει, πάνω κάτω, 13 χρόνια με την πιστοληπτική ικανότητα του ελληνικού κράτους (αλλά και των τραπεζών του) να είναι κάτω από την βάση και τα ομόλογα του να χαρακτηρίζονται ως junk, κοινώς “επενδυτικά σκουπίδια υψηλού ρίσκου”.

Όλα αυτά μέχρι πριν λίγες ημέρες, όταν και ένας από τους 4 οίκους αξιολόγησης που αναγνωρίζονται από την Ευρωπαϊκή Κεντρική Τράπεζα μας πέρασε στην επενδυτική βαθμίδα.

Πιστοληπτική Ικανότητα Χωρών

Πριν κλείσουμε, θέλεις να κάνουμε λίγο κουτσομπολιό;

Πάμε να δούμε την πιστοληπτική ικανότητα δημοφιλών χωρών του εξωτερικού απευθείας από τους οίκους αξιολόγησης:

Στην μεριά της Ευρώπης, η Γερμανία λαμβάνει το ανώτατο score με τρία Α και από τους 4 οίκους αξιολόγησης:

Μάλιστα, η Fitch την κατατάσσει στο ίδιο σημείο από το 1994!

📋 Στα ίδια επίπεδα πρωτιάς θα βρεις χώρες της Σκανδιναβίας, την Ολλανδία και την Ελβετία.

Η πιστοληπτική ικανότητα του Η.Β. είναι σε χειρότερη μοίρα καθώς τοποθετείται στο κάτω φάσμα της ανώτατης επενδυτικής βαθμίδας:

📋 Στα ίδια επίπεδα βρίσκεται το Βέλγιο, η Ιρλανδία, η Γαλλία και η Αυστρία.

Και φτάνουμε στον νότο, οι Ιταλοί γείτονες δεν βρίσκονται και στην καλύτερη δυνατή θέση καθώς φλερτάρουν και αυτοί με τα όρια του μη-επενδυτικού βαθμού.

Συγκεκριμένα βρίσκονται στο κάτω φάσμα της κατώτατης επενδυτικής βαθμίδας:

📋 Σε παρόμοια επίπεδα με του Ιταλούς βρίσκονται οι Πορτογάλοι, οι Βούλγαροι, οι Ρουμάνοι και οι Ούγγροι.

Πάμε και στους ουραγούς τώρα… Ποιοι άλλοι πέραν από εμάς;

Όπως είδαμε, μόνο ένας από τους 4 οίκους αξιολόγησης τοποθετεί την Ελλάδα σε επενδυτική βαθμίδα (την απολύτως κατώτατη) ενώ οι υπόλοιποι την θεωρούν ακόμα εξαιρετικά speculative bet.

📋 Η πιστοληπτική ικανότητα της Ελλάδας αυτή τη στιγμή είναι παρόμοια με της Κολομβίας, του Μαρόκου, της Σερβίας και του Βιετνάμ.

Περνώντας στην άλλη πλευρά του Ατλαντικού, και ενώ θα περιμέναμε τις Η.Π.Α. να φιγουράρουν στην απόλυτη κορυφή, σύμφωνα με τη Standard & Poor’s και την Fitch έχουν λίγο δρόμο ακόμα:

Μάλιστα, η υποβάθμιση από AAA σε AA+ έγινε σχετικά πρόσφατα από την Fitch, μόλις μέσα στον Αύγουστο του 2023.

Εάν τώρα θέλεις να συνεχίσεις το σουσου μοναχός, μπες στο worldgovernmentbonds.com και πάτησε το κουμπί credit ratings από το menu. Εκεί θα βρεις την πιστοληπτική ικανότητα κάθε κράτους του πλανήτη και από τους 4 μεγαλύτερους οίκους.

Αυτά, λοιπόν, για σήμερα! Πώς σου φάνηκαν; Ελπίζω να έλυσα τις απορίες σου για όλα αυτά που βλέπεις στις ειδήσεις.

Μέχρι το επόμενο, τα λέμε στο blog!