🔄 Τελευταία ενημέρωση άρθρου: 5 Σεπτεμβρίου 2024

Δεν έχεις ιδέα τι είναι το χρηματιστήριο και πως λειτουργούν οι μετοχές; Συγχαρητήρια, είσαι στο σωστό μέρος! 👏

Ακολουθεί ένας αναλυτικός οδηγός με απλά λόγια στον οποίο πιάνω το θέμα από τη βάση και να σε εισάγω ομαλά ώστε να θέσεις όλες τις απαραίτητες βάσεις για να βγεις εκεί έξω και να αναζητήσεις ακόμα περισσότερη γνώση.

Θα ξεκινήσουμε μιλώντας για το τι είναι οι μετοχές, πώς λειτουργούν, θα δούμε τι πρέπει να ξέρεις για το πως βγαίνουν χρήματα από αυτές και θα παρουσιάσουμε τις πιο δημοφιλείς κατηγορίες στις οποίες διακρίνονται.

Στην συνέχεια θα μιλήσουμε για το χρηματιστήριο: Τι είναι, πως μπορείς να αποκτήσεις πρόσβαση σε αυτό καθώς και τι είναι τα IPOs, τα ETFs και τα REITs.

Τέλος, θα κάνουμε μια μικρή αναφορά στο ρίσκο που πάει πακέτο με τις επενδύσεις στο χρηματιστήριο, την φορολογία μετοχών αλλά και πως μπορείς να τις αγοράσεις.

Αυτό το άρθρο αποτελεί μια εξαιρετική αφετηρία για οποιονδήποτε θέλει να κάνει τα πρώτα του βήματα σε αυτόν τον χαοτικό, κατά τα άλλα, κόσμο.

⚠️ Προειδοποιώ: Δεν θα είναι σύντομο οπότε κάνε πρώτα ένα καφεδάκι και… πάμε! ☕

Μετοχές και χρηματιστήριο για αρχάριους – στα γρήγορα

Ακολουθούν κάποιες γρήγορες απαντήσεις στις πιο συνηθισμένες ερωτήσεις περί χρηματιστηρίου και μετοχών. Μην σταθείς σε αυτές, δεδομένου του ότι είσαι αρχάριος θα πρότεινα να διαβάσεις ολόκληρο το άρθρο – θα λύσει αρκετές απορίες.

Τι είναι οι μετοχές στην οικονομία: Μία μετοχή αντιπροσωπεύει ένα “κομμάτι” ιδιοκτησίας σε μία εταιρεία. Ώντας κάτοχος λογίζεσαι αυτομάτως και συνιοδιοκτήτης της εταιρείας.

Πώς λειτουργούν οι μετοχές: Η συντριπτική πλειοψηφία των ανθρώπων που επιλέγουν να αγοράσουν μετοχές επιδιώκουν την κερδοσκοπία. Οι μετοχές προσφέρουν κέρδη με δύο τρόπους: μέσω ανατίμησης της αξίας τους (αύξηση της τιμής) και μέσω μερισμάτων (πληρωμές σε μετόχους).

Τι είναι το χρηματιστήριο: Το χρηματιστήριο αποτελεί μία μεγάλη και ανοιχτή αγορά η οποία επιτρέπει την αγορά και την πώληση επενδυτικών προϊόντων όπως οι μετοχές και τα ομόλογα. Κάποια παραδείγματα αποτελούν το χρηματιστήριο Αθηνών (ATHEX), της Νέας Υόρκης (NYSE) και του Λονδίνου (LSE).

Πώς λειτουργεί το χρηματιστήριο: Ένα χρηματιστήριο αναλαμβάνει να φέρει σε επαφή εταιρείες που εκδίδουν μετοχές ώστε να σηκώσουν επιπλέον κεφάλαια με ανθρώπους και οργανισμούς οι οποίοι επιθυμούν να επενδύσουν σε αυτές τις εταιρείες για κερδοσκοπικούς σκοπούς.

Ποιες μετοχές θα ανέβουν: Κανείς δεν μπορεί να απαντήσει με βεβαιότητα – και όποιος το κάνει, ψεύδεται ή είναι αδαής. Οι τιμές των μετοχών επηρεάζονται από την προσφορά και τη ζήτηση η οποία καθορίζεται από αμέτρητους παράγοντες: την απόδοση της εταιρείας, το γενικό κλίμα της αγοράς, τους οικονομικοί δείκτες της χώρας, τον κλάδο στον οποίο δραστηριοποιείται, κ.ο.κ.

Ποια είναι η καλύτερη μετοχή για επένδυση: Αυτή που ταιριάζει με το δικό σου προφίλ επενδυτή! Εάν αναζητάς σταθερό εισόδημα τότε κοίταξε τις μερισματικές μετοχές, εάν ψάχνεις μετοχές που “αξίζουν” τότε τα value stocks είναι για εσένα, εάν προσδοκείς σε ανοδική πορεία της τιμής τoυς τότε τα growth stocks ενώ τα speculative, meme και penny stocks εάν έχεις όρεξη για… τζόγο!

Από που αγοράζεις μετοχές: Οι αγοραπωλησίες μετοχών γίνονται στα χρηματιστήρια. Ιδιώτες επενδυτές όπως εμείς δεν μπορούμε να πάμε απευθείας σε ένα χρηματιστήριο και χρειάζομαστε έναν μεσάζοντα για να διεκπαιρεώσει αυτές τις συναλλαγές. Αυτός ο μεσάζοντας ονομάζεται επενδυτική εταιρία.

Ποια είναι η καλύτερη επενδυτική πλατφόρμα για μετοχές: Θα πρέπει να κοιτάξεις τομείς όπως η ασφάλεια, η επίβλεψη, η αδειοδότηση, οι προμήθειες αλλά και η ευκολία χρήσης. Ακολουθεί μία συνοπτική σύγκριση ανάμεσα σε κάποιες πλατφόρμες:

|  |  |  | |

| Saxo Bank | DEGIRO | eToro | Trading212 | |

| Bonus: | 🎁 Bonus εγγραφής → | 🎁 Πίστωση €100 → | Ξεκίνα → | 🎁 Δωρεάν fractional μετοχή → |

| Μετοχές Η.Π.Α. με μηδενικές προμήθειες. Ισχύει έως 31.12. | Κέρδισε πίστωση προμηθειών αξίας €100. Ισχύουν προϋποθέσεις. Η επένδυση ενέχει κινδύνους. | Ισχύουν όροι και προυποθέσεις. Όταν επενδύεις, το κεφάλαιο σου είναι σε κίνδυνο. | ||

| Επίβλεψη: | FSA 🇩🇰, FCA 🇬🇧, FINMA 🇨🇭, ACPR 🇫🇷, AMF 🇫🇷, JFSA 🇯🇵, SFCHK 🇭🇰, MAS 🇸🇬 | BaFin 🇩🇪, AFM 🇳🇱, DNB 🇳🇱 | CySEC 🇨🇾, FCA 🇬🇧, SEC 🇺🇸, ASIC 🇦🇺 | CySEC 🇨🇾, FSA 🇧🇬 |

| Χώρες επίβλεψης: | Δανία, Αγγλία, Ελβετία, Ιταλία, Γαλλία, Ιαπωνία, Χονγκ Κονγκ, Σιγκαπούρη, Η.Α.Ε. | Γερμανία, Ολλανδία | Κύπρος, Αγγλία | Βουλγαρία, Κύπρος |

| Ίδρυση: | 1992 | 2008 | 2007 | 2004 |

| Χώρα: | Δανία | Ολλανδία | Ισραήλ | Βουλγαρία |

| Τραπεζική άδεια: | Ναι | Ναι | Όχι | Όχι |

| Εγγύηση καταθέσεων: | έως €100.000 | έως €100.000 | Όχι | Όχι |

| Εγγύηση επενδύσεων: | έως €20.000 (κατά 100%) | έως €20.000 (κατά 90%) | έως €20.000 (κατά 90%) | έως €20.000 (κατά 90%) |

| Stock lending: | Προαιρετικό | Αναγκαστικό | Αναγκαστικό | Αναγκαστικό |

| Ελληνικές μετοχές: | Ναι (χρειάζεσαι Σ.Α.Τ.) | Ναι | Όχι | Όχι |

| Μετοχές Εξωτερικού: | 50+ χρηματιστήρια (Ευρώπη, Ασία, Η.Π.Α.) | 29 χρηματιστήρια (Ευρώπη, Ασία, Η.Π.Α.) | 15 χρηματιστήρια (Ευρώπη, Ασία, Η.Π.Α.) | 17 χρηματιστήρια (Ευρώπη, Ασία, Η.Π.Α.) |

| Προμήθειες: | πλέον Χαμηλές | Χαμηλες | Χαμηλες | Χαμηλες |

| Ανάληψης: | Δωρεάν | Δωρεάν | $5 /ανάληψη | Δωρεάν |

| Μετατροπή Συναλλάγματος: | 0.25% | 0.25% | Υψηλές | 0.15% |

| Προμήθεια US μετοχών αξίας $2.000: | $1,6 | €2,6 | μέσα στο spread | μέσα στο spread |

| Demo account: | Ναι | Όχι | Ναι | Ναι |

| Τρόποι κατάθεσης: | Έμβασμα | Έμβασμα | Έμβασμα, Κάρτες | Έμβασμα, Κάρτες |

| Ελ. κατάθεση: | €1 | €1 | $50 | €1 |

| Ελληνική γλώσσα: | Ναι | Ναι | Όχι | Όχι |

| Customer Service: | 📞 💬 📩 | 📞 💬 📩 | 💬 📩 | 💬 📩 |

| Αναλυτικός οδηγός: | 📙 Δες τον → | 📙 Δες τον → | 📙 Δες τον → | 📙 Δες τον → |

🔎 Εάν θέλεις να επιλέξεις μόνος σου την κατάλληλη πλατφόρμα επενδύσεων, ορίστε μία αναλυτική σύγκριση →

Ποια πλατφόρμα μετοχών επιλέγω εγώ: Οι δύο κύριες πλατφόρες που χρησιμοποιώ είναι η Saxo Bank και η DEGIRO. Για χρόνια ήμουν πελάτης της DEGIRO αλλά, μετά την αλλαγή στην τιμολογιακή πολιτική της Saxo Bank, έχω περάσει ένα σημαντικό μέρος των επενδύσεων μου εκεί.

Σε αυτό το άρθρο θα διαβάσεις:

- Πώς λειτουργούν οι μετοχές →

- Πώς έχεις κέρδος από τις μετοχές →

- Κατηγορίες μετοχών →

- Τι είναι το χρηματιστήριο →

- Ρίσκο και χρηματιστήριο →

- Πώς να αγοράσω μετοχές →

| Τι είναι οι μετοχές; | Μερίδιο Ιδιοκτησίας |

| Είδη: | Κοινές & Προνομιούχες |

| Κατηγορίες: | Μερισματικές, Value, Growth, Penny, Defensive |

| Πώς αγοράζω μετοχές; | Μέσω επενδυτικών εφαρμογών |

| Τι είναι το χρηματιστήριο; | Μία ανοιχτή αγορά |

🔖 Θα πρότεινα να βάλεις τον οδηγό στα bookmarks ώστε να μπορείς να ανατρέξεις πίσω σε αυτό όποτε θέλεις.

Τι είναι οι μετοχές;

Στα αγγλικά θα τις συναντήσεις ως Shares, Stocks ή Equity

Ο πιο απλός ορισμός που θα μπορούσαμε να δώσουμε στον όρο μετοχή είναι πως αποτελεί ένα κομμάτι ιδιοκτησίας σε μια εταιρία.

Για να το κάνουμε πιο κατανοητό, ας χρησιμοποιήσουμε ένα παράδειγμα:

Έστω ότι η ιδιοκτησία της, γνωστής σε όλους εταιρεία τεχνολογίας, “Pear” χωρίζεται σε 10 ισόποσα μερίδια.

Το κάθε ένα από αυτά τα μερίδια αποτελεί και μια μετοχή η οποία αντιστοιχεί, αυτόματα, σε ένα 10% του συνόλου της εταιρείας:

Αν τώρα φέρεις στην κατοχή σου κάποιο από αυτά τα κομμάτια τότε συμ-μετέχεις και εσύ στην ιδιοκτησία της εταιρείας. Είσαι ένας από τους λεγόμενους, μετόχους της.

Σύμφωνα με το παραπάνω παράδειγμα, εάν κατέχεις 2 κομμάτια της Pear τότε κατέχεις αυτόματα και το 20% της εταιρείας.

Άρα, ρε συ Sterg, εγώ που αγόρασα 5 μετοχές της Apple στην DEGIRO, είμαι και εγώ ιδιοκτήτης της Apple;

Ναι φίλε ή φίλη μου, υπό μία έννοια, είσαι!

Απλά είσαι ένας από τους πολύ πολύ… πολύ… μικρούς ιδιοκτήτες της.

Συγκεκριμένα, στο παράδειγμα της Apple (APPL), κατέχεις το 5 / 16.185.000.000.000 του συνόλου της εταιρείας το οποία μεταφράζεται σε… εεε… σε πολύ μικρό ποσοστό ιδιοκτησίας!

Οπότε μην τρέφεις ελπίδες ότι o Tim Cook θα λάβει και πολύ υπόψιν του τις εξαιρετικές ιδέες που είμαι σίγουρος ότι έχεις να του προτείνεις, ούτε ότι θα σε υποδεχτούν με ανοιχτές αγκάλες στο Apple Park του Cupertino.

Αν βγάλεις από την μέση το μη-ρεαλιστικό παράδειγμα της “Pear” και περάσεις σε πραγματικές εταιρείες τότε θα δεις πως το σύνολο των μετοχών που βρίσκονται σε κυκλοφορία είναι συνήθως πολύ μεγαλύτερο.

Για παράδειγμα, οι συνολικές σε κυκλοφορία μετοχές του Facebook (META) είναι ~2.290.000.000.000, της Amazon (AMZN) ~10.174.000.000.000 και της Aegean Airlines (AEGN) ~90.170.000.

Εφόσον δεν μπορείς να έχεις εύκολα λόγο στο τι θα κάνει τελικά η εταιρεία της οποίας είσαι μέτοχος, γιατί να θελήσει να αγοράσει κάποιος μια μετοχή;

Γιατί να αγοράσεις μετοχές;

Οι κύριοι λόγοι για να μπει κάποιος στη διαδικασία να αγοράσει μετοχές είναι οι εξής:

- η Κερδοσκοπία

- η συμμετοχή στην διαχείριση/διοίκηση της εκάστοτε εταιρείας

Με λίγα λόγια, η κατοχή μιας μετοχής σου δίνει δικαίωμα πάνω στα κέρδη, την περιουσία της (Assets) αλλά και, πιθανώς, τη διοίκηση μιας εταιρείας.

Γιατί, όμως, να θέλει μια εταιρεία να παραχωρήσει μέρος της ιδιοκτησίας της παραέξω;

Γιατί εκδίδουν μετοχές οι εταιρείες;

Ο λόγος είναι πολύ απλός… διότι αναζητούν επιπλέον χρηματοδότηση.

Τα χρήματα αυτά, στη συνέχεια, μπορούν να διατεθούν για να τροφοδοτήσουν περαιτέρω επέκταση της εταιρείας μέσω:

- Ανάπτυξης νέων προϊόντων ή υπηρεσιών

- Δημιουργίας μεγαλύτερων και ικανότερων υποδομών

- Επέκτασης σε νέες αγορές και χώρες

- Έρευνας και Ανάπτυξης

Επίσης, μπορούν να χρησιμοποιηθούν για να εξυπηρετήσουν υποχρεώσεις της εταιρείας όπως η αποπληρωμή δανείων αλλά και η εξόφληση προμηθευτών.

Με λίγα λόγια, οι εταιρείες είναι διατεθειμένες να διαθέσουν προς “πώληση” ένα κομμάτι της ιδιοκτησίας άρα και των εν δυνάμει κερδών τους ώστε να χρηματοδοτήσουν την μελλοντική ανάπτυξη ή/και τη λειτουργία τους.

Εκτός από την πώληση μετοχών, μια εταιρεία μπορεί να έχει πρόσβαση σε επιπλέον χρηματοδότηση μέσω παραδοσιακού δανεισμού ή ομολογιακού δανεισμού.

Μπορείς να διαβάσεις περισσότερα σχετικά με τα Ομόλογα στον αναλυτικό οδηγό του MoneyMinority.

Πώς λειτουργούν οι μετοχές;

Οι μετοχές διακρίνονται σε δύο μορφές:

- τις κοινές – common stocks

- και τις προνομιούχες – preferred stocks

Ενώ και οι δύο μορφές προσφέρουν ιδιοκτησία στην εκάστοτε εταιρεία, διαφέρουν ως προς τα δικαιώματα, τα μερίσματα, τις προσδοκίες ανατίμησης αλλά και την δυνατότητα ψήφου που προσφέρουν στους κατόχους.

Τι είναι οι κοινές μετοχές;

Οι κοινές μετοχές (ή στα Αγγλικά, Common Stocks) αποτελούν την πιο διαδεδομένη μορφή μετοχής και προσφέρουν μερίδιο ιδιοκτησίας σε μια εταιρεία.

Παράλληλα, ένας “κοινός μέτοχος” αποκτά το δικαίωμα ψήφου στην ετήσια γενική συνέλευση της εταιρείας όπου, συνήθως, για κάθε κοινή μετοχή λαμβάνει στη διάθεση του μια ψήφο.

Όταν κάποιος αναφέρεται σε μετοχές μιας εταιρείας, κατά πάσα πιθανότητα, αναφέρεται σε κοινές μετοχές.

Τι είναι οι προνομιούχες μετοχές;

Από την άλλη, οι προνομιούχες μετοχές (ή στα Αγγλικά, Preferred Stocks) ενώ συνεχίζουν να αντιπροσωπεύουν μερίδιο σε μία εταιρεία, διαφοροποιούνται από τις κοινές μετοχές σύμφωνα με τα παρακάτω:

- Δεν πάνε πακέτο με δικαιώματα ψήφου

- Σε περίπτωση πτώχευσης της εταιρείας, οι προνομιούχοι μέτοχοι αποζημιώνονται πριν από τους κοινούς μετόχους από την ρευστοποίηση των asset της

- Συνήθως, προσφέρουν μερίσματα στους κατόχους τους με τη μορφή τακτικών πληρωμών, όπως ένα ομόλογο.

Αρκετά αφαιρετικά, θα μπορούσες να πεις πως οι προνομιούχες μετοχές αποτελούν έναν συνδυασμό κοινών μετοχών αλλά και ομολόγων.

Πώς έχεις κέρδος από μετοχές;

Αναφέραμε προηγουμένως πως ο κυριότερος λόγος για τον οποίο ένας επενδυτής θα θελήσει να αγοράσει μετοχές μιας εταιρείας είναι η κερδοσκοπία.

Πως μπορεί, όμως, να βγάλει κάποιος χρήματα από μία μετοχή;

Με δύο τρόπους:

- μέσω αύξησης της αξίας της

- μέσω μερισμάτων

#1 Ανατίμηση 📈

Όταν η αξία της μετοχής που αγόρασες αυξηθεί τότε λέμε ότι η μετοχή ανατιμήθηκε (ή στα Αγγλικά, Stock Appreciation)

Ας δούμε ένα παράδειγμα:

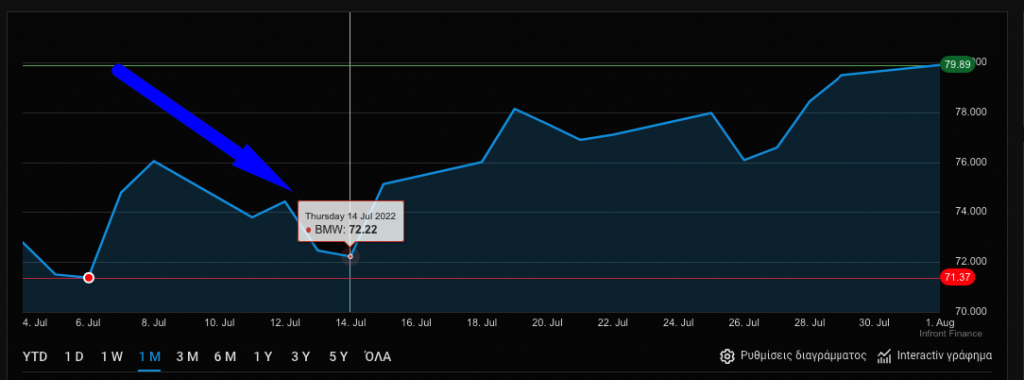

Έστω ότι θέλεις να πας την αγάπη σου για τα αυτοκίνητα της BMW (BMW) ένα βήμα πιο πέρα και εκτός από απλός θαυμαστής ή κάτοχος τους, θέλεις να μετατραπείς και σε μέτοχος της εταιρείας που τα παράγει.

Αποφάσισες, λοιπόν, να επενδύσεις στην εταιρεία αγοράζοντας 100 μετοχές στις 14.07.22 με τιμή €72,22 /μετοχή.

| Αγόρασες 100 μετοχές | €72,22 /μετοχή | €7.222 σύνολο |

Επιστρέφεις μερικές ημέρες μετά, κατα τη 1ή Αυγούστου, και βλέπεις πως η τιμή της αγαπημένης σου μάρκας διαπραγματεύεται πλέον στα €79,89 /μετοχή.

Η τιμή της αυξήθηκε, ή αλλιώς ανατιμήθηκε κατά 10,62% ▲

Αν αποφασίσεις να πουλήσεις τις μετοχές σου εκείνη τη στιγμή τότε θα έχεις κέρδος €7,67 ανά μετοχή.

| Πουλάς 100 μετοχές | €79,89 /μετοχή | €7.989 σύνολο |

Το κέρδος που προκύπτει από την παραπάνω διαδικασία ονομάζεται Κέρδος Υπεραξίας (Capital Gains).

Μην ξεγελιέσαι, όμως!

Κανείς δεν εγγυάται ότι η τιμή μιας μετοχής θα αυξηθεί στο μέλλον καθώς μπορεί, κάλλιστα, να συμβεί το αντίθετο και να χάσει αξία.

2 μήνες μετά, η τιμή της μετοχής πέφτει (ή αλλιώς υποτιμάται) στα €68 και η αξία της μειώνεται κατά 14,88% ▼ από αυτή της 1ης Αυγούστου.

Αν εσύ επιλέξεις να τις πουλήσεις εκείνη τη στιγμή τότε θα έχεις ζημία της τάξεως των €4,22 /μετοχή.

| Τιμή | Κέρδος/Ζημία | |

| – | €72,22 | – |

| ▲ Ανατίμηση | €79,89 | ▲ 10,62% |

| ▼ Υποτίμηση | €68 | ▼ 14,88% |

⚠️ Note:

Για να κατοχυρώσεις το οποιοδήποτε κέρδος υπεραξίας (ή ζημία) θα πρέπει να ρευστοποιήσεις τις θέσεις σου, κοινώς να προχωρήσεις σε πώληση των μετοχών σου.

Ορισμένοι επενδυτές αναζητούν μετοχές οι οποίες έχουν προοπτική για υψηλή ανατίμηση της τιμής τους και δομούν το χαρτοφυλάκιο τους με αυτό το κριτήριο. Σκοπός τους είναι να πετύχουν υψηλές αποδόσεις σε σύντομο χρονικό διάστημα.

Οι επενδυτές αυτοί ονομάζονται Growth Investors και οι συγκεκριμένες μετοχές Growth Stocks – θα δούμε περισσότερα για αυτές, στη συνέχεια.

#2 Μερίσματα 💰

Ο δεύτερος τρόπος με τον οποίο μπορεί κάποιος να βγάλει χρήματα από τις μετοχές είναι μέσω μερισμάτων.

Ένα Μέρισμα (ή στα Αγγλικά, Dividend) αποτελεί μια τακτική πληρωμή η οποία προέρχεται από τα κέρδη μιας εταιρείας και έχει προορισμό τους μετόχους της.

Με λίγα λόγια, μια εταιρεία μπορεί να επιλέξει να “ανταμείψει” τους μετόχους της, μοιράζοντας ένα μέρος από τα κέρδη της σε αυτούς.

Στην άλλη πλευρά, ο μέτοχος δεν χρειάζεται να κάνει τίποτα για να λάβει αυτό το μέρισμα πέραν του να έχει στην κατοχή του μετοχές αυτής της εταιρείας.

Για κάθε μια μετοχή που έχει στην ιδιοκτησία του, θα λάβει και το αντίστοιχο μέρισμα – αποτελεί μια από τις πιο αγνές μορφές παθητικού εισοδήματος

Πώς λειτουργούν τα μερίσματα;

Το ύψος του μερίσματος εκφράζεται από τον όρο Dividend Yield το οποίο αναφέρεται σε ετήσιο ποσοστό επί της τιμής της μετοχής.

Ένα τυπικό dividend yield κυμαίνεται από 1% έως και 7%, σε ετήσια βάση

Υπολογισμός Μερίσματος = Τιμή Μετοχής x Dividend Yield

Έστω μια εταιρεία η οποία αποφασίζει να μοιράσει μέρισμα 3% με την τιμή της να βρίσκεται στα €1.000.

Το ετήσιο μέρισμα που θα λάβουν οι μέτοχοι για κάθε μετοχή που έχουν στην ιδιοκτησία τους είναι: €1.000 * 0,03 = €30

Μια εταιρεία μπορεί να επιλέξει να αποδώσει το μέρισμα μια φορά μέσα στο έτος (€30), δύο φορές ανά 6μηνο (€15 x 2) ή 4 φορές ανά 3μηνο (€7,5 x 4).

| Τιμή Μετοχής | Dividend Yield | Μέρισμα |

| €100 | 5% | €5 /έτος |

| €500 | 1% | €5 /έτος |

| €1.000 | 2% | €20 /έτος |

Το παράδειγμα μερισμάτων της Johnson & Johnson

Για να γίνει ακόμα πιο κατανοητό, ας δούμε ένα παράδειγμα από την πραγματικότητα και συγκεκριμένα από την εταιρεία Johnson & Johnson (JNJ).

Η J&J παράγει και πουλάει προϊόντα υγείας (φαρμακευτικά, συσκευές κτλ) ενώ βρίσκεται σε λειτουργία περισσότερα από 130 χρόνια.

Από αυτά τα 130 χρόνια, τα τελευταία 59 μοιράζει μέρισμα ασταμάτητα. Μάλιστα, το μέρισμα αυτό είναι συνεχώς αυξανόμενο.

Στον παρακάτω πίνακα βλέπουμε περισσότερες πληροφορίες σχετικά με τις πληρωμές μερισμάτων της εταιρείας από το 2019:

Συνολικά, λοιπόν, για κάθε μετοχή J&J που είχες στην κατοχή σου θα λάμβανες μέρισμα της τάξεως:

| 2019 | $3,75 /έτος |

| 2020 | $3,98 /έτος |

| 2021 | $4,19 /έτος |

Επίσης, μπορούμε να παρατηρήσουμε πως η εταιρεία:

- αυξάνει συνεχώς το μέρισμα της, χρόνο με τον χρόνο

- μοιράζει μέρισμα 4 φορές μέσα στο έτος

Ποιες είναι οι μετοχές με το μεγαλύτερο μέρισμα;

Η ανάλυση των μερισμάτων της J&J μου δίνει μια τέλεια πάσα για να σας παρουσιάσω τους αριστοκράτες των μερισμάτων (cheesy), ή στα Αγγλικά, Dividend Aristocrats.

Dividend Aristocrat θεωρείται μια εταιρεία η οποία μοιράζει συνεχόμενα μερίσματα στους μετόχους της για περισσότερα από 25 χρόνια τα οποία είναι συνεχώς αυξανόμενα.

Για να είσαι σε αυτή την “αριστοκρατική λίστα”, λοιπόν, όχι μόνο πρέπει να δίνεις μέρισμα, θα πρέπει αυτό το μέρισμα να αυξάνει συνεχώς τα τελευταία τουλάχιστον 25 χρόνια.

Επίσης, ως επιπλέον κριτήρια είναι η συμμετοχή στον δείκτη S&P500 και η κεφαλαιοποίηση τους να ξεπερνάει τα $3 δις.

Αρκετά cool, ε;

Αν τώρα θεωρείς ότι αποκλείεται να υπάρχουν τέτοιες εταιρείες, ρίξε μια ματιά στα παρακάτω χαρακτηριστικά παραδείγματα:

| Εταιρεία | Χρόνια Μερισμάτων |

| Procter & Gamble (PG) | 66 |

| Johnson & Johnson (JNJ) | 60 |

| Coca-Cola (KO) | 60 |

| PepsiCo (PEP) | 50 |

| McDonald’s (MCD) | 45 |

Μπορείς να ζήσεις μόνο από μερίσματα;

Ενώ τα μερίσματα αποτελούν πραγματικά παθητικό εισόδημα – κυριολεκτικά δεν κάνεις τίποτα και πληρώνεσαι – το να καταφέρεις να ζεις μόνο από αυτά είναι λιγάκι δύσκολο.

Τουλάχιστον δεν είναι τόσο εύκολο όσο τείνει να πλασάρεται από πολλούς fin-fluencer του διαδικτύου.

Και για του λόγου το αληθές, πάμε να δούμε πόσες μετοχές της J&J θα χρειαστεί να έχεις στην κατοχή σου ώστε να μπορείς να ζεις μονάχα από μερίσματα.

Υποθέτω ότι τα ετήσια έξοδα διαβίωσης σου κυμαίνονται στα $14.000 – για ευκολία τα μετατρέπω σε δολάρια

Αν λάβουμε υπόψιν ότι το 2021 η κάθε μετοχή της J&J προσέφερε συνολικό μέρισμα $4,19 /έτος τότε θα χρειαστεί να κατέχεις περίπου 3.340 μετοχές της εταιρείας.

Με την τωρινή τιμή της να βρίσκεται στα $172.92 αυτό σημαίνει ότι θα πρέπει να διατηρείς ένα χαρτοφυλάκιο μετοχών της εταιρείας της τάξεως των $577.552.

Άρα, με τα τωρινά δεδομένα, χρειάζεσαι περισσότερο από μισό εκατομμύριο δολάρια επενδεδυμένα για να μπορείς να έχεις ένα εισόδημα $14.000 το έτος από μερίσματα.

Ακατόρθωτο; Όχι!

Εύκολο; Σίγουρα όχι!

⚠️ Note:

Το παραπάνω πλάνο θα ήταν κάπως πιο εύκολο εάν διάλεγες μια εταιρεία η οποία θα προσέφερε υψηλότερο dividend yield από το ~2,59% της J&J.

Μην περιμένεις θεαματικές αλλαγές όμως.

Ποιοι είναι οι Dividend Investors;

Με την ίδια τακτική που οι growth investors αναζητούν μετοχές οι οποίες έχουν το περιθώριο ραγδαίας ανάπτυξης ώστε να κερδοσκοπίσουν από την ανατίμηση τους, έτσι οι dividend investors δημιουργούν χαρτοφυλάκια με μετοχές οι οποίες μοιράζουν τακτικά και υψηλά μερίσματα.

Σκοπός τους είναι η δημιουργία ενός χαρτοφυλακίου το οποίο θα τους αποφέρει παθητικό εισόδημα μέσα στο έτος μέσω μερισμάτων.

Growth Investors → Αναζητούν μετοχές με περιθώριο ανάπτυξης → Growth Stocks

Dividend Investors → Αναζητούν σταθερό Παθητικό Εισόδημα → Dividend Stocks

Κατηγορίες μετοχών

Έχοντας ήδη πάρει μια ιδέα προηγουμένως, ήρθε η ώρα να δούμε λίγο πιο αναλυτικά κάποιες κατηγορίες μετοχών στις οποίες μπορεί να επενδύσει κανείς.

Η κατηγοριοποίηση αυτή γίνεται με βάση τον λόγο για τον οποίο ένας επενδυτής αποφασίζει να προσθέσει την εκάστοτε μετοχή στο χαρτοφυλάκιο του.

Οι πιο γενικές κατηγορίες που θα συναντήσεις είναι οι παρακάτω:

- Μερισματικές μετοχές 💰

- Growth stocks 📈

- Value stocks 💎

- Cyclical stocks 🔄

- Defensive stocks 🛡️

- Penny stocks 💲

- Speculative stocks 🎰

- Meme stocks 🤡

Πάμε να δούμε πιο αναλυτικά τι αφορά η κάθε μία:

#1 Μερισματικές μετοχές 💰

ή αλλιώς, income/dividend stocks

Σε αυτή την κατηγορία μπαίνουν οι μετοχές για τις οποίες μιλήσαμε προηγουμένως και στις οποίες αναφερθήκαμε ως dividend stocks.

Ως μερισματικές μετοχές αναφερόμαστε σε μετοχές οι οποίες προσφέρουν “σταθερό εισόδημα” με τη μορφή μερισμάτων και χαρακτηρίζονται χαμηλού ρίσκου λόγω της χαμηλής μεταβλητότητας της τιμής τους.

Οι λόγοι για τους οποίους ένας επενδυτής θα τις επέλεγε για το χαρτοφυλάκιο του είναι διότι αναζητά σταθερά εισοδήματα από τις επενδύσεις του ενώ, παράλληλα, θέλει να αποφύγει το υψηλό ρίσκο.

🧬 Χαρακτηριστικά Income Stocks:

- Μέτριος ή χαμηλός ρυθμός ανάπτυξης

- Προσδοκία χαμηλής ανατίμησης μετοχής

- Υψηλή μερισματική απόδοση

- Χαμηλό ρίσκο και μεταβλητότητα

Με λίγα λόγια, ένας income investor δεν ενδιαφέρεται για κέρδος μέσω της αύξησης της τιμής μιας μετοχής (ανατίμηση) αλλά αναζητά μερίδιο από τα εταιρικά κέρδη της.

Και για τους πιο τεχνικούς, μια ιδανική income stock στα Αμερικάνικα πλαίσια χαρακτηρίζεται από χαμηλό beta (το οποίο μετράει την μεταβλητότητα μιας μετοχής σε σχέση με το σύνολο της αγοράς – δηλαδή τον S&P500) και υψηλότερη μερισματική απόδοση από το 10ετές ομολόγο των Η.Π.Α. (T-note).

🪧 Παραδείγματα Income Stocks:

Johnson & Johnson (JNJ), The Coca-Cola Co. (KO), McDonald’s Corp. (MCD), Procter & Gamble Co. (PG), PepsiCo Inc. (PEP)

#2 Growth stocks 📈

ή αλλιώς, μετοχές ανάπτυξης/ανοδικής πορείας

Και ενώ οι πιο συντηρητικοί επενδυτές επιλέγουν income stocks, στην αντίπερα όχθη έχουμε επενδυτές οι οποίοι επιλέγουν να προσθέτουν Growth Stocks στο χαρτοφυλάκιο τους.

Ως Growth Stocks αναφερόμαστε σε μετοχές εταιριών οι οποίες έχουν ως βασική προτεραιότητα την μεγέθυνση τους, την άυξηση του μεριδίου τους στην αγορά και την επέκταση τους σε ακόμα περισσότερες.

Η συντριπτική πλειοψηφία δεν αποδίδει μερίσματα καθώς επανεπενδύει όλα της τα κέρδη πίσω στην εταιρεία με σκοπό να τροφοδοτήσει την όλο-ένα και μεγαλύτερη ανάπτυξη της.

Οι Growth Investors επενδύουν σε εταιρίες οι οποίες παρουσιάζουν υψηλή και ταχύτατη επέκταση με σκοπό να αποκομήσουν κέρδη από την αύξηση της τιμής των μετοχών τους, δηλαδή αποσκοπούν σε capital gains – ανατίμηση.

🧬 Χαρακτηριστικά Growth Stocks:

- Υψηλός ρυθμός ανάπτυξης

- Υψηλή ανατίμηση μετοχής

- Μηδενικά μερίσματα

- Υψηλό ρίσκο και μεταβλητότητα

🪧 Παραδείγματα Growth Stocks:

Amazon.com Inc. (AMZN), Meta, Apple Inc. (AAPL), Netflix (NFLX)

#3 Value Stocks 💎

ή αλλιώς, φθηνές μετοχές αξίας

Θα έλεγε κανείς πως ένας Value επενδυτής κυνηγάει το value for money στις επενδύσεις του.

Ως Value Stocks αναφερόμαστε σε μετοχές εταιριών οι οποίες διαπραγματεύονται σε χαμηλότερες τιμές από αυτές που η απόδοση και τα οικονομικά τους στοιχεία δείχνουν ότι θα έπρεπε να διαπραγματεύονται.

Με λίγα λόγια, ο σκοπός ενός value επενδυτή είναι να αγοράζει καλές και εδραιωμένες εταιρείες μόνο όταν αυτές βρίσκονται σε “προσφορά”.

Και πως θα το αναγνωρίσει αυτό;

Συνήθως εξετάζει και αναλύει τις εταιρίες με βάση διάφορους δείκτες όπως το P/E ratio, το PEG ratio και το Price-to-book ratio.

Αν η θεμελιώδης ανάλυση και η χρηματοοικονομική κατάσταση μιας εταιρίας δείχνει ότι θα έπρεπε να διαπραγματεύεται σε υψηλότερη τιμή από αυτή που διαπραγματεύεται αυτή τη στιγμή στο χρηματιστήριο, ένας value investor οφείλει να την αγοράσει.

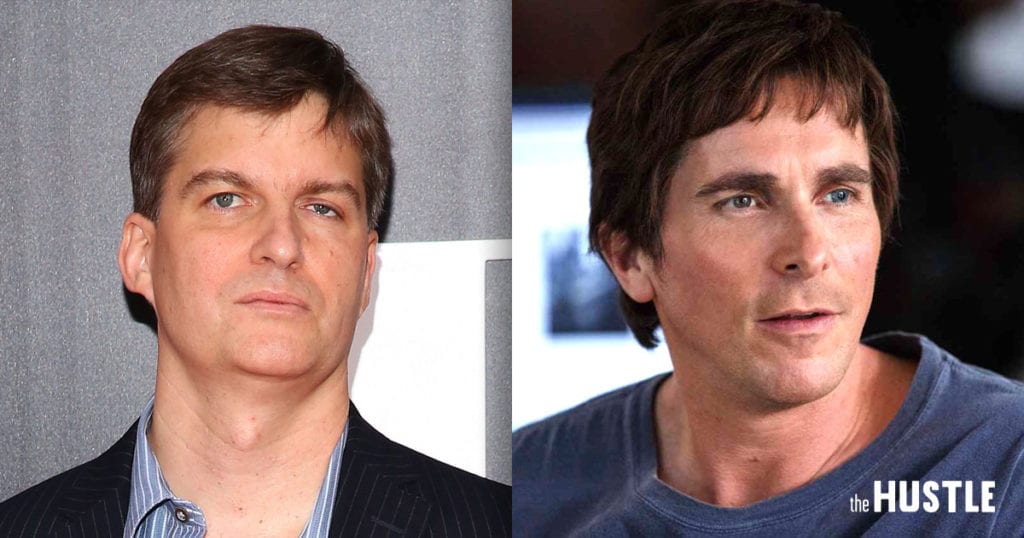

Κάποιοι από τους πιο γνωστούς value investors εκεί έξω είναι ο Warren Buffett, ο φίλος του Charlie Munger αλλά και ο Michael Burry τον οποίο είχε υποδηθεί ο ChristianBale στην ταινία The Big Short.

Ενώ ο μέντορας του Buffett, Benjamin Graham, με το βιβλίο του The Intelligent Investor αποτέλεσε τον πατέρα του μοντέρνου Value Investing.

🧬 Χαρακτηριστικά Value Stocks:

- Εδραιωμένες εταιρείες

- Σταθερούς ρυθμούς ανάπτυξης

- Συχνά αποδίδουν μερίσματα

- Διαπραγματεύονται σε χαμηλότερη τιμή από αυτή που θα έπρεπε σύμφωνα με την θεμελιώδη ανάλυση τους

Αφήνοντας πίσω τα 3 βασικά είδη μετοχών, ένας επενδυτής θα συναντήσει επίσης:

#4 Κυκλικές μετοχές 🔄

ή αλλιώς, cyclical μετοχές με προοπτική

Οι κυκλικές μετοχές αφορούν εταιρείες οι οποίες επηρεάζονται πολύ έντονα από τη γενικότερη κατάσταση της οικονομίας.

Με λίγα λόγια η απόδοση τους ακολουθεί στενά τους μακροοικονομικούς κύκλους της αγοράς δηλαδή την άνθηση, την κρίση, την κάθοδο και την ύφεση.

Όταν η οικονομία βρίσκεται σε άνθηση, αναπτύσσονται ραγδαία μαζί της ενώ, αντίστοιχα, όταν βρίσκεται σε κάθοδο υποαποδίδουν και αυτές.

🪧 Χαρακτηριστικά παραδείγματα αποτελούν εταιρείες οι οποίες ασχολούνται με τον τουρισμό, οι αεροπορικές, οι κατασκευαστές αυτοκινήτων, ή γενικότερα πολυτελών αγαθών.

#5 Αμυντικές μετοχές 🛡️

ή αλλιώς, defensive μετοχές με σταθερή απόδοση

Αντίθετα με τις κυκλικές, οι αμυντικές μετοχές παραμένουν ανεπηρέαστες από την γενικότερη απόδοση της οικονομίας. Αυτό συμβαίνει διότι αφορούν εταιρείες οι οποίες παράγουν προϊόντα και υπηρεσίες των οποίων η ζήτηση είναι ανελαστική, δηλαδή δεν μειώνεται όταν η οικονομία υπολειτουργεί.

Όσο χάλια και να πηγαίνει μία οικονομία δεν μπορείς να κόψεις βασικά είδη φαρμάκων ή τροφής όπως, για παράδειγμα, το ψωμί – πάω πάσο εάν κάνεις keto διατροφή

🪧 Χαρακτηριστικά παραδείγματα αποτελούν εταιρείες οι οποίες παράγουν τρόφιμα και φάρμακα καθώς αποτελούν είδη πρώτης ανάγκης για όλο τον κόσμο.

#6 Penny, Speculative και Meme Stocks

💲 Όταν μιλάμε για penny stocks αναφερόμαστε σε μετοχές εταιρειών χαμηλής κεφαλαιοποίησης και ρευστότητας, οι οποίες διαπραγματεύονται σε τιμές γύρω στο $1.

🎰 Παρόμοια λογική ακολουθούν οι speculative stocks, με τη διαφορά ότι δεν περιορίζονται μόνο σε χαμηλές τιμές διαπραγμάτευσης.

🤡 Τέλος, οι meme stocks αναφέρονται σε μετοχές εταιριών οι οποίες έχουν αποκτήσει φανατικό κοινό το οποίο τις υποστηρίζει και δημιουργεί hype γύρω από το όνομα τους με σκοπό να αυξήσει την τιμή τους.

Χαρακτηριστικά παραδείγματα αποτελούν οι μετοχές της AMC και της GameStop όπου έγινε το έλα να δεις μέσα στην πανδημία.

Ένας επενδυτής που επιλέγει να αγοράσει penny, speculative και meme stocks είναι διατεθειμένος να αναλάβει πολύ υψηλό ρίσκο κυνηγώντας αντίστοιχα υψηλές αποδόσεις.

Αν έπρεπε να σκιαγραφήσουμε το profile του τότε θα λέγαμε πως του αρέσει να παίζει Τζόκερ, αγαπά τα ασύμμετρα στοιχήματα (asymmetric bets) και η αγαπημένη του φράση είναι: “Και αν σου κάτσει;“.

Τι είναι το χρηματιστήριο;

Εξηγήσαμε τόσα πράγματα αλλά φαίνεται να αφήσαμε στην απέξω το βασικό: Τι είναι ένα Χρηματιστήριο;

Ένα Χρηματιστήριο αποτελεί μια ανοιχτή αγορά όπου ο καθένας μπορεί να αγοράσει και να πουλήσει μετοχές εισηγμένων εταιρειών, ομόλογα, εμπορεύματα καθώς και άλλα χρηματοπιστωτικά προϊόντα.

Αποτελεί έναν από τους βασικούς πυλώνες μιας ελεύθερης αγοράς καθώς επιτρέπει την ανεμπόδιστη μετακίνηση κεφαλαίων αλλά και την πραγματοποίηση συναλλαγών ανάμεσα στους επενδυτές.

Κράτα στο μυαλό σου, λοιπόν, ότι ένα χρηματιστήριο δεν αποτελεί τίποτα περισσότερο από μία αγορά.

Ρόλος του είναι να ενώσει πωλητές που ψάχνουν να πουλήσουν κινητές αξίες με αγοραστές οι οποίοι έχουν την πρόθεση να τις αγοράσουν.

Χρηματιστήριο

Πωλητές → 🔗 ← Αγοραστές

Κάποια από τα πιο δημοφιλή χρηματιστήρια του πλανήτη είναι το New York Stock Exchange (NYSE), ο Nasdaq (NASDAQ) και το London Stock Exchange (LSE).

Το ελληνικό χρηματιστήριο ονομάζεται Χρηματιστήριο Αθηνών (ASE).

Τι είναι οι επενδυτικές πλατφόρμες;

Δεδομένου τώρα, ότι δεν είναι ότι πιο βολικό να πηγαίνεις απευθείας στο εκάστωτε χρηματιστήριο για τις συναλλαγές σου – πόσω μάλλον αν είσαι μικροεπενδυτής – εμφανίστηκαν οι Online Brokers για να κάνουν τη ζωή σου πιο εύκολη.

Αποτελούν μεσάζοντες οι οποίοι “συνδέονται” με τα χρηματιστήρια και διευκολύνουν την πρόσβαση σε αυτά αλλά και την διεξαγωγή συναλλαγών στους επενδυτές.

Μέχρι πριν κάποια χρόνια η αυτή η διαδικασία ήταν ιδιαίτερα δυσκίνητη και ακριβή καθώς κάθε εντολή συναλλαγής που έδινες στην χρηματιστηριακή σου εταιρεία απαιτούσε χρόνο αλλά και έξοδα (σε τέλη & προμήθειες) για να πραγματοποιηθεί.

Σκέψου απλά ότι για να μπορέσεις να πουλήσεις ή να αγοράσεις έπρεπε να πάρεις τηλέφωνο τον χρηματιστή σου και να του δώσεις αυτή την εντολή.

Εξαιτίας του internet, τα τελευταία χρόνια οι επενδύσεις σε χρηματιστηριακά προϊόντα έχουν ψηφιοποιηθεί πλήρως και είναι πλέον προσβάσιμες στον περισσότερο κόσμο.

Μπορείς να δημιουργήσεις μόνος σου έναν προσωπικό επενδυτικό λογαριασμό στην online επενδυτική εταιρεία της επιλογής σου και να πραγματοποιείς αγοραπωλησίες μετοχών μόνος σου.

Τα πλεονεκτήματα;

Οι ταχύτητες εκτέλεσης εντολών είναι πλέον αστραπιαίες και οι προμήθειες φτάνουν, σε αρκετές περιπτώσεις, και τις μηδενικές.

🆚 Οι καλύτεροι Online Brokers για να αγοράσεις μετοχές:

Εάν θέλεις να αγοράσεις μετοχές και ψάχνεις τον καλύτερο Online Broker, ρίξε μια ματιά στη συγκριση που έκανε OnlineTraders για εσένα.

Τι είναι η Αρχική Δημόσια Προσφορά (IPO); 📣

Πώς μπαίνει μια εταιρεία στο Χρηματιστήριο;

Για να μπορέσει μια εταιρεία να διαπραγματεύεται δημόσια θα πρέπει να ακολουθήσει μια διαδικασία εισαγωγής στο χρηματιστήριο η οποία ονομάζεται Δημόσια Αρχική Προσφορά (ΔΑΠ) ή, στα Αγγλικά, Initial Price Offering (IPO).

Πρακτικά, με ένα IPO μια εταιρεία μετατρέπεται από ιδιωτική σε δημόσια διαπραγματεύσιμη και εισάγει τις μετοχές της σε κάποιο χρηματιστήριο ώστε να μπορούν να αγοραστούν και να πωληθούν ελεύθερα από το κοινό.

Θα μπορούσες να πεις πως με αυτό τον τρόπο κλείνει ένας κύκλος για την εταιρεία και ανοίγει ένας άλλος. Αποτελεί μία από τις πιο βασικές στιγμές όπου οι αρχικοί επενδυτές ή ιδιοκτήτες πουλάνε ένα ποσοστό ή ολόκληρο το μερίδιο τους ώστε να “εξαργυρώσουν” τους κόπους τους.

Το μόνο σίγουρο είναι ότι πριν ξεκινήσει ένα IPO η δημοτικότητα της εταιρείας φτάνει στα ύψη.

Αρκεί μονάχα να δεις τι έγινε στα IPOs της Airbnb, του Facebook ή της Saudi Aramco.

Τι είναι τα ETFs;

Όπως είδαμε και προηγουμένως, σε ένα χρηματιστήριο δεν θα συναντήσεις μονάχα μετοχές και ομόλογα καθώς ο μπαχτσές έχει να παρουσιάσει πολλά ακόμα χρηματοπιστωτικά προϊόντα.

Ένα από αυτά, το οποίο κερδίζει συνεχώς σε δημοφιλία, είναι τα ETFs – Exchange Traded Funds ή στα ελληνικά Διαπραγματεύσιμα Αμοιβαία Κεφάλαια.

Μπορείς να σκεφτείς ένα ETF ως ένα “καλάθι” το οποίο περιέχει διάφορα επενδυτικά προϊόντα (όπως μετοχές, ομόλογα κτλ) και μπορεί να αγοραστεί ή να πωληθεί σε κάποιο χρηματιστήριο.

Τις περισσότερες φορές μιμείται τη συμπεριφορά ενός συγκεκριμένου δείκτη, ενός τομέα του χρηματιστηρίου, διάφορων εμπορευμάτων ή άλλων assets.

Θα μπορούσες να τα παρομοιάσεις με τα Αμοιβαία Κεφάλαια με τη διαφορά ότι τα ETFs μπορούν να αγοραστούν και να πωληθούν οποιαδήποτε στιγμή μέσα σε ένα χρηματιστήριο (όπως ακριβώς και μία μετοχή).

Το VWCE, για παράδειγμα, αποτελεί ένα ETF το οποίο εκδιδεται από την Vanguard και ακολουθεί πιστά την απόδοση του δείκτη FTSE All World ο οποίος περιλαμβάνει περισσότερες από 3.900 μετοχές εταιρειών από όλο τον πλανήτη.

Με την αγορά ενός και μόνο προϊόντος αποκτάς έκθεση σε όλες τις παραπάνω 3.900 εταιρείες αυξάνοντας κατακόρυφα την διαφοροποίηση της επένδυσης σου μειώνοντας, παράλληλα, το ρίσκο.

Η ποικιλία σε ETFs είναι τόσο μεγάλη που θεωρώ πως καλύπτει όλα τα γούστα. Μπορείς να βρεις ETFs που περιλαμβάνουν:

- Μετοχές ανεπτυγμένων χωρών

- Μετοχές αναπτυσσόμενων χωρών

- Μετοχές που δίνουν υψηλά μερίσματα

- Ένα μείγμα των παραπάνω

- Ομόλογα Χωρών (ανεπτυγμένων, αναπτυσσόμενων ή μείγμα)

- Εταιρικά Ομόλογα

- Χρυσού

- Εταιριών Real Estate

- Εταιριών Τεχνολογίας

- και σε λίγα χρονάκια… ETF για Bitcoin

Anyway, βλέπεις ότι η λίστα δεν τελειώνει…

Εάν θέλεις έκθεση στις αγορές χωρίς να είσαι διατεθημένος να αφιερώσεις τον χρόνο και τον κόπο που απαιτεί η επιλογή συγκεκριμένων μετοχών τότε αξίζει να δώσεις λίγο χρόνο στα ETFs.

🧺 Μάθε περισσότερα για τα ETFs:

Εάν θέλεις να μάθεις περισσότερες πληροφορίες, ρίξε μια ματιά στον Οδηγό για ETFs του MoneyMinority:

► Τι είναι ένα ETF;

► Βασικά Χαρακτηριστικά των ETFs

► Ανάλυση ενός ETF

► Είναι Φούσκα τα ETFs;

► Που αγοράζω ETFs;

Τι είναι τα REITs;

Πριν από λίγο αναφέραμε ότι μπορείς να αγοράσεις ETFs τα οποία περιλαμβάνουν κάτω από την ομπρέλα τους εταιρείες Real Estate.

Αλήθεια, τι εταιρείες είναι αυτές;

Τα REITs (Real Estate Investment Trusts) είναι εταιρείες οι οποίες διατηρούν στην κατοχή τους (ή διαχειρίζονται) ακίνητα τα οποία παράγουν εισοδηματικές ροές.

Τέτοια ακίνητα μπορεί να είναι εμπορικής (μαγαζιά, κινηματογράφοι) ή αστικής χρήσης (διαμερίσματα, πολυκατοικίες) ακόμα και νοσοκομεία, αποθήκες κ.ο.κ.

Αυτό που κάνει ένα REIT είναι να διατηρεί στο portfolio του ακίνητα τα οποία, στην συνέχεια, νοικιάζει σε τρίτους με σκοπό να λαμβάνει τακτικά έσοδα μέσω αυτών των ενοικίων.

Εάν έχεις στην κατοχή σου ένα τίτλο από κάποιο REIT αποκτάς ένα κομμάτι αυτής της εταιρείας, άρα αυτομάτως και το δικαίωμα ποσοστού επί των ενοικίων που εισπράτει από τα ακίνητα που διαχειρίζεται. Τα ενοίκια αυτά μοιράζονται στους κατόχους με την μορφή μερίσματος.

Πηγαίνοντας το ένα βήμα παραπέρα, υπάρχουν τα REIT ETFs:

Σκέψου ένα REIT ETF ως ένα “καλάθι” το οποίο περιέχει μετοχές πολλών και διάφορων εταιρειών οι οποίες διαχειρίζονται ακίνητη περιουσία.

Εάν αναζητάς έκθεση στην αγορά του real estate χωρίς να σε ενδιαφέρει η αγορά ακινήτων για εκμετάλλευση τότε τα REIT ETFs παρουσιάζουν αρκετό ενδιαφέρον.

🏗️ Μάθε περισσότερα για τα REITs:

Εάν θέλεις να μάθεις περισσότερα για τα REITs, ρίξε μια ματιά στον Οδηγό Επένδυσης σε Real Estate του MoneyMinority:

► Τι είναι τα REITs;

► Παραδείγματα

► Φορολογία

► Από που αγοράζω REITs;

Ρίσκο και κίνδυνοι στο χρηματιστήριο

Μία από τις βασικές σταθερές που θα πρέπει να χωνέψει καλά οποιοσδήποτε ασχοληθεί με επενδύσεις είναι πως ΟΛΕΣ οι επενδύσεις συνοδεύονται από ρίσκο.

Επενδύσεις 🤝 Ρίσκο

Σε γενικές γραμμές ισχύει πως όσο πιο ψηλή είναι η απόδοση μιας επένδυσης τόσο υψηλότερο είναι και το ρίσκο που τη συνοδεύει.

Και αυτό δείχνει να επαληθεύεται σε κάθε κατηγορία Asset: Από κρυπτονομίσματα και ακίνητη περιουσία μέχρι ομόλογα και ETFs

Και σε αντίθεση με την κοινή γνώμη: Stonks don’t always go up!

Καλά, η αλήθεια είναι πως αν βάλεις ένα αρκετά μακροχρόνιο ορίζοντα μαζί με μεγάλη διασπορά στην εξίσωση τότε, όντως οι μετοχές πηγαίνουν μόνο πάνω.

Ένας τρόπος να χωρίσουμε το ρίσκο των μετοχών είναι σε:

- μη-Συστημικό Ρίσκο

- Συστημικό Ρίσκο – Market Risk

😵💫 Το μη-συστημικό ρίσκο αναφέρεται στο ρίσκο που αναλαμβάνει ένας επενδυτής για τις επιλογές μετοχών που έκανε.

Ο πιο διαδεδομένος τρόπος να μειώσεις αυτού του είδος το ρίσκο είναι αυξάνοντας τη διασπορά σου τόσο σε διαφορετικές μετοχές, κλάδους αλλά και χώρες όσο και σε διαφορετικού τύπου assets όπως ομόλογα, πολύτιμα μέταλλα και ακίνητη περιουσία.

⚙️ Από την άλλη, το συστημικό ρίσκο είναι ένα ρίσκο το οποίο δεν μπορεί να αντιμετωπιστεί με διασπορά. Είναι ευρέως γνωστό ως Market Risk καθώς επηρεάζει την αγορά ως σύνολο και χαρακτηριστικά παραδείγματα αποτελούν οι πόλεμοι αλλά και… αχεμ… οι πανδημίες.

Οι συγκεκριμένες κατηγορίες ρίσκου μπορούν να αναλυθούν σε αρκετές υποκατηγορίες αλλά ας το κρατήσουμε για ένα άλλο άρθρο.

Πώς αγοράζω μετοχές στο χρηματιστήριο;

Όπως έχουμε δει και στον οδηγό αγοράς μετοχών, μπορείς να αποκτήσεις μετοχές ακολουθ

Εάν τώρα θέλεις να αγοράσεις μετοχές, ρίξε μια ματιά στο πώς αγοράζεις μετοχές μέσω DEGIRO και eToro, βήμα βήμα.

📚 Υλικό για Μελέτη:

Εάν θέλεις να διαβάσεις περισσότερα, ρίξε μια ματιά στα παρακάτω:

► Οδηγός Επενδύσεων για Αρχάριους

► Πώς Αγοράζω Μετοχές

► Επενδύσεις & Συναισθήματα

► Πώς να μην καταστρέψεις τις Επενδύσεις σου

► Γιατί οι επενδυτικές συμβουλές ΔΕΝ δουλεύουν

► DEGIRO Review

► eToro Review

► Trading212 Review

Περισσότερο υλικό για επενδύσεις:

Εάν σου άρεσε το συγκεκριμένο άρθρο, ρίξε μιά ματιά στα άρθρα επενδύσεων που έχω γράψει:

Γιατί ανεβαίνει η τιμή του χρυσού; (μια ανάλυση)

Φαντάζομαι πως όλοι μας έχουμε πάει σχολείο. Και αν έχεις περάσει από το δημοτικό, δεν…

Οι 10 Μεγαλύτερες Εταιρείες της Ελλάδας Σήμερα [στο Χρηματιστήριο]

Για να βρίσκεσαι εδώ, φαντάζομαι ότι θέλεις να μάθεις ποιες είναι οι μεγαλύτερες ελληνικές εταιρείες,…

Χρηματιστήριο και Οικονομία: ΔΕΝ Σχετίζονται όσο Νομίζεις

Λοιπόν, φαντάσου την παρακάτω κατάσταση… Βρίσκεσαι στο “Ποιος θέλει να γίνει εκατομμυριούχος” και, λίγο πριν…

S&P500 Προβλέψεις: Γιατί οι Αναλυτές Αποτυγχάνουν (συνεχώς)

Αλήθεια, μπορούμε να προβλέψουμε την πορεία του πιο δημοφιλούς Αμερικάνικου δείκτη (ναι, στον S&P500 αναφέρομαι)…

Η επένδυση ενέχει κινδύνους. Ενδέχεται να χάσεις μέρος ή και ολόκληρη την περιουσία σου.

Risk Disclaimer:

Δεν είμαι επενδυτικός σύμβουλος και τα παραπάνω αποτελούν γραπτή εξιστόρηση των προσωπικών μου εμπειριών. Δεν αποτελούν, σε καμία περίπτωση, προτροπή για επένδυση.

Πριν προχωρήσεις σε οποιαδήποτε επένδυση κάνε την δική σου έρευνα και θυμήσου:

Κάθε επένδυση εμπεριέχει ρίσκο, όποιος ισχυρίζεται το αντίθετο θέλει να βγάλει χρήματα από εσένα.

Επένδυσε μόνο χρήματα που είσαι οκ να χάσεις.

Affiliate Disclaimer:

Το άρθρο περιέχει affiliate links τα οποία βοηθούν το MoneyMinority.

Feel free να μην τα χρησιμοποιήσεις εάν δεν το επιθυμείς.

Διάβασε περισσότερα για τα Risk & Affiliate Disclaimers του MoneyMinority.

2 Comments

Καλησπέρα παρά πολύ ωραίο άρθρο. Έχω μια ερώτηση κάποια etf διαπραγματεύονται σε περισσότερα από ένα χρηματιστήρια πως μπορείς να επιλέξεις σε ποιο θα αγοράσεις και αν αυτό έχει όντως κάποιο νοημα δεν αναφέρομαι στο νόμισμα στο οποίο διαπραγματεύονται αλλά σε ποιο μέρος (Ιταλία Γερμανία Αγγλία κτλ) ευχαριστώ εκ των προτέρων.

Γεια σου Κυριάκο και σε ευχαριστώ για την ερώτηση! Για να μην τα γράφω ξανά, τσέκαρε εδώ. Έχω αναλύσει έναν παρόμοιο συλλογισμό για το πως να επιλέξεις το χρηματιστήριο. Πρακτικά είναι το ίδιο πράγμα, το μόνο που παίζει ρόλο είναι το σωστό συνάλλαγμα (για να μην πληρώνεις επιπλέον τέλη μετατροπής) αλλά και οι προμήθειες του εκάστοτε χρηματιστηρίου.