🔍 Δες απευθείας τις P2P Lending πλατφόρμες →

Το P2P Lending αποτελεί έναν τρόπο να δανείσεις τα χρήματα σε τρίτους, είτε φυσικά πρόσωπα, είτε επιχειρήσεις οι οποίοι αναζητούν χρηματοδότηση με σκοπό να σου τα επιστρέψουν πίσω με επιτόκιο.

Τα τελευταία χρόνια, μαζί με την έλευση του FinTech, η συγκεκριμένη μορφή “εναλλακτικής επένδυσης” δείχνει να κερδίζει συνεχώς σε δημοφιλία καθώς ολοένα και περισσότερες πλατφόρμες ξεπετάγονται.

Στον οδηγό που ακολουθεί θα προσπαθήσω να ρίξω λίγο περισσότερο φως στο συγκεκριμένο τομέα:

Θα ξεκινήσουμε μαθαίνοντας τι είναι το P2P Lending, πώς λειτουργεί αλλά και ποιες είναι οι βασικότερες μορφές του. Θα δούμε μερικές δημοφιλείς πλατφόρμες εκεί έξω, θα αναλύσουμε κάποια από τα βασικά εργαλεία που προσφέρουν και θα παραθέσουμε ένα πίνακα με όλα τα διαθέσιμα Bonus Εγγραφής.

Τέλος, θα δούμε ποια είναι η φορολογία στην Ελλάδα, κατά πόσο αξίζει να βάλεις τα χρήματα σου σε αυτή την επένδυση και πώς μπορείς να ξεκινήσεις.

Χωρίς να χάσουμε άλλο χρόνο, πάμε να δούμε γιατί το P2P Lending δείχνει να έχει γίνει μια από τις αγαπημένες μορφές επένδυσης χρημάτων για αρκετό κόσμο.

Καλό διάβασμα!

Περιεχόμενα οδηγού P2P Lending:

- Τι είναι;

- Πώς λειτουργεί;

- Αξίζει;

- Εργαλεία

- Δημοφιλείς Πλατφόρμες

- Φορολογία

- Πώς ξεκινάς

- Bonus Εγγραφής

- Κίνδυνοι

- Επίλογος

- 📊 Σύγκριση Πλατφορμών →

- 📚 Περισσότερο υλικό

Τι είναι το P2P Lending;

🔎 Τι είναι τοP2P Lending;

Με λίγα λόγια, αφορά δανεισμό χρημάτων απ ‘ευθείας, από ανθρώπους σε ανθρώπους χωρίς την ύπαρξη κάποιου παραδοσιακού χρηματοπιστωτικού συστήματος στην μέση.

Φυσικά, μεσάζοντας συνεχίζει και υπάρχει. Σε αντίθεση όμως, με το παραδοσιακό σύστημα όπου η τράπεζα λαμβάνει 2 ρόλους – του δανειστή και του μεσάζοντα – εδώ υπάρχει μόνο ο μεσάζοντας.

Και εξηγούμαι αμέσως:

Από τη μια πλευρά, έχουμε τους δανειστές (επενδύουν) οι οποίοι λαμβάνουν, κατά κάποιο τρόπο, τον ρόλο της “τράπεζας” και δανείζουν τα χρήματα τους σε άλλους με μοναδικό σκοπό να εισπράξουν επιτόκιο πάνω σε αυτά.

Από την άλλη πλευρά, έχουμε τους δανειζόμενους, αυτούς δηλαδή που αναζητούν κεφάλαια για να καλύψουν διάφορες ανάγκες όπωςκαταναλωτικές, επιχειρηματικές, στεγαστικές, αγροτικά ή για να χρηματοδοτήσουν την αγορά αυτοκινήτων.

Η πλευρά των δανειοληπτών μπορεί να αφορά είτε φυσικά πρόσωπα, είτε επιχειρήσεις.

Όλη την παραπάνω διαδικασία αναλαμβάνει να συντονίσει ένας μεσάζοντας, συνήθως μία πλατφόρμα, ο οποίος ονομάζεται Peer to Peer Lending Πλατφόρμα.

Τα τμήματα marketing των P2P Lending Platforms μας λένε πώς είναι σε θέση να προσφέρουν αυτή την υπηρεσία “πολύ φθηνότερα” σε σύγκριση με μια παραδοσιακή τράπεζα καθώς τα λειτουργικά τους έξοδα είναι εξαιρετικά χαμηλότερα.

Ως εκ τούτου, θέλουν τους δανειστές να κερδίζουν αρκετά υψηλότερα επιτόκια σε σύγκριση με τα επιτόκια των τραπεζικών προθεσμιακών καταθέσεων ενώ φτάνουν να ανταγωνίζονται άλλες, πιο κλασικές, μορφές επένδυσης όπως το Long term Index Fund Investing.

Η αλήθεια είναι ότι οι πλατφόρμες τείνουν να συγκρίνουν τις αποδόσεις που προσφέρουν με τις αποδόσεις των προθεσμιακών καταθέσεων που προσφέρουν οι αντίστοιχες τράπεζες αλλά αυτό είναι εντελώς λάθος – αν όχι εγκληματικό.

Ο λόγος; Μα φυσική η ποσότητα ρίσκου στις δύο αυτές περιπτώσεις είναι τραγικά διαφορετική. Θα το δούμε στην συνέχεια.

Και όπως έχουμε πει πολλές φορές: δεν έχουμε πρόβλημα με το υψηλό ρίσκο, πρόβλημα έχουμε όταν αυτό το ρίσκο δεν ανταμείβεται επαρκώς ή μας αποκρύπτονται στοιχεία επιμελώς επιτηδευμένα.

📈 Αποδόσεις P2P Lending:

Ο μέσος όρος αποδόσεων που διαφημίζεται ότι μπορείς να καταφέρεις επενδύοντας σε P2P Lending είναι, χονδρικά, ένα επιτόκιο της τάξεως του 10% /έτος.

Τα επιτόκια στο P2P Lending καθορίζονται συνήθως από τον μεσάζοντα με βάση την προσφορά και τη ζήτηση, αλλά μπορούν να καθοριστούν και από τους ίδιους τους δανειολήπτες και τους δανειστές σε ένα marketplace εντός της πλατφόρμας εφόσον υποστηρίζεται.

Πώς και από που ξεκίνησε το P2P Lending;

Έχοντας λίγο αφαιρετική φαντασία, θα μπορούσες να πεις πως το Peer 2 Peer Lending είχε εμφανιστεί ήδη από το 1700.

Κατά τη διάρκεια του 18ου και 19ου αιώνα, το P2P Lending (ή “Social Lending” όπως ονομαζόταν εκείνη την εποχή) έγινε μια από τις πιο διαδεδομένες μεθόδους δανεισμού στην Ευρώπη.

Μάλιστα, ο Jonathan Swift, συγγραφέας του βιβλίου «Τα ταξίδια του Gulliver», συνήθιζε να δανείζει μικρά, άτοκα ποσά χρημάτων σε αυτούς που είχαν ανάγκη.

Το τεράστιο μπαμ που έκανε ο τομέας του “FinTech (Financial Technology) στον 21ο αιώνα πήρε ξανά το P2P Lending από το χέρι και του έδωσε μια τεράστια νέα ώθηση.

Οι πρώτες πλατφόρμες επιδίωξαν να αποτελέσουν μια εναλλακτική επιλογή έναντι των τραπεζών (εξ ου και ο γενικός όρος “εναλλακτική χρηματοδότηση” – alternative finance), φέρνοντας σε επαφή δανειολήπτες και δανειστές μέσω μιας ηλεκτρονικής πλατφόρμας.

Οι ρίζες, όμως, της φιλοσοφίας πάνω στην οποία βασίζεται το Peer to Peer Lending προϋπάρχει ήδη στις “θρυλικές” εφαρμογές διαμοιρασμού αρχείων, οι οποίες λειτουργούσαν ήδη από το 1999.

Εάν είσαι σωστός και παντελονάτος millennial είμαι σίγουρος ότι γνωρίζεις ήδη σε ποιες αναφέρομαι.

Μα φυσικά στο Napster, το Limewire και άλλες τόσες.

Για να φανταστείς πόσο μεγάλο ήταν το κίνημα του P2P sharing αρχείων και της “εξάλειψης του μεσάζοντα”, μπορείς απλά να αναλογιστείς πως ήταν αυτό που ευθύνεται για την ριζοσπαστική αλλαγή μίας από τις μεγαλύτερες βιομηχανίες παγκοσμίως.

Φυσικά, δεν αναφέρομαι σε κάποια άλλη πέραν από αυτή της μουσικής, η οποία πέρασε από την εποχή των δισκογραφικών εταιρειών στην εποχή του Streaming μέσω εφαρμογών όπως το Spotify.

Οι περισσότεροι θα έλεγαν ότι το P2P Lending, με τη μορφή που το γνωρίζουμε σήμερα, γεννήθηκε μαζί με την ίδρυση της πλατφόρμας Zopa στο Ηνωμένο Βασίλειο στις αρχές του 2005. Στην συνέχεια , ήρθαν να ακολουθήσουν οι εφαρμογές Prosper το 2006 και Lending Club το 2007 στις Ηνωμένες Πολιτείες.

Πλέον οι πλατφόρμες είναι τόσες πολλές που ένας αρχάριος μπορεί πολύ εύκολα να μπλέξει τα μπούτια του και να χαοθεί εντελώς ψάχνοντας να βρει την ιδανική επιλογή.

Πώς Λειτουργεί το P2P Lending;

Ενώ είδαμε πως η γενική ιδέα γύρω από τη λειτουργία του P2P Lending είναι πως χρήστες δανείζουν απευθείας σε άλλους χρήστες χωρίς την ύπαρξη τράπεζας, τα πράγματα είναι λίγο πιο πολύπλοκα στην πραγματικότητα.

Υπάρχουν 2 είδη πλατφόρμας P2P:

P2P Lending Platforms

Ένα P2P Lending Platform αποτελεί μία πλατφόρμα η οποία αναλαμβάνει να συνδέσει απευθείας δανειστές με δανειζόμενους.

⚙️Η διαδικασία έχει ως εξής:

Ο δανειστής στέλνει τα χρήματα του στην P2P Lending πλατφόρμα (1), χρηματοδοτεί κάποιο διαθέσιμο δάνειο της επιλογής του και αυτή αναλαμβάνει να τα μεταφέρει στον δανειολήπτη (2).

Στην συνέχεια, η πλατφόρμα είναι υπεύθυνη να συλλέγει (3) τις πληρωμές του δανείου (κεφάλαιο + τόκους) και να τους αποδίδει στον δανειστή (4).

P2P Lending MarketPlaces

Από την άλλη, ένα P2P Lending Marketplace φέρνει κάτω από την “ομπρέλλα” του πλατφόρμες P2P Lending οι οποίες εκθέτουν στο marketplace τα διαθέσιμα προς επένδυση δάνεια τους.

Αυτές οι εταιρείες ονομάζονται “Loan Originators“

⚙️ Η διαδικασία έχει ως εξής:

Ο δανειστής στέλνει τα χρήματα του στο Marketplace επενδύοντας στο δάνειο της επιλογής του (1). Στην συνέχεια, το Marketplace στέλνει τα χρήματα του στην εταιρεία Loan Originator (2) από την οποία προέρχεται το συγκεκριμένο δάνειο και αυτή αναλαμβάνει να χρηματοδοτήσει στον δανειολήπτη (3).

Ο Loan Originator είναι υπεύθυνος να εισπράττει τους τόκους (4) κατά την διάρκεια του δανείου, να τους επιστρέφει στο Marketplace (5) το οποίο, με τη σειρά του, να τους αποδίδει στον δανειστή (6).

Real Estate CrowdFunding

Είδαμε προηγουμένως πως τα διαθέσιμα δάνεια σε μια P2P Lending πλατφόρμα μπορούν να είναι καταναλωτικά, επιχειρηματικά, χρηματοδότησης αυτοκινήτου, αγροτικά, κ.ο.κ.

Εκτός των παραπάνω, θα συναντήσεις μία αρκετά δημοφιλή κατηγορία δανείων στον χώρο η οποία αφορά μονάχα το Real Estate. Πρόκειται για Projects τα οποία αναζητούν χρηματοδότηση μέσω P2P δανεισμού ώστε να προχωρήσουν στην ανέγερση, την ανακαίνιση ή την επισκευή κάποιου ακινήτου.

Την συγκεκριμένη υποκατηγορία δανείων θα δεις να αναφέρεται ως Real Estate CrowdFunding.

Ίσως ένα από τα πιο σημαντικά πλεονεκτήματα αυτής της μορφής δανεισμού είναι ότι το δάνειο είναι εξασφαλισμένο έχοντας ως ενέχυρο το ίδιο το ακίνητο για το οποίο προορίζεται.

Αυτό σημαίνει πως αν ο δανειζόμενος δεν μπορέσει να αποπληρώσει το δάνειο, τότε ο Loan Originator έχει το δικαίωμα να ρευστοποιήσει το ακίνητο ώστε να αποπληρώσει τους δανειστές.

Πρόκειται για μία εναλλακτική μέθοδο επένδυσης με την οποία μπορείς να λάβεις έκθεση στην αγορά του Real Estate μέσω P2P δανεισμού.

🏠 Περισσότερα για το Real Estate CrowdFunding:

Εάν θέλεις να μάθεις περισσότερα σχετικά με το Real Estate CrowdFunding, ρίξε μια ματιά στο σχετικό κεφάλαιο του Οδηγού Επενδύσεων σε Ακίνητη Περιουσία του MoneyMinority.

ΕνδεικτικέςReal Estate CrowdFunding Πλατφόρμες

Κάποιες από τις πιο δημοφιλείςReal Estate CrowdFunding πλατφόρμες είναι:

Αξίζει το P2P Lending;

Υπάρχουν αρκετοί λόγοι για τους οποίους το P2P Lending έχει γίνει η αγαπημένη μορφή επένδυσης αρκετών ανθρώπων εκεί έξω.

Οι βασικοί λόγοι είναι 5:

- Υψηλά Επιτόκια

- Ελάχιστη Απαίτηση Χρόνου

- Υψηλή Διασπορά Κεφαλαίου

- Χαμηλό Κόστος Εισόδου

- Παθητικό Εισόδημα

Υψηλό Επιτόκιο

Όπως ανέφερα και προηγουμένως, οι αποδόσεις των P2P Lending Platforms μπορούν να είναι εξαιρετικά υψηλές και μάλιστα, σε κάποιες περιπτώσεις μπορούν να φτάσουν έως 20% /έτος.

Εξυπακούεται, βέβαια, το ότι τέτοιες αποδόσεις κρύβουν τεράστιους κινδύνους μέσα τους οι οποίοι πολλές φορές δεν αναφέρονται ούτε εκτιμώνται σωστά από την πλατφόρμα.

Αναλογίσου απλά ότι για να συμφωνήσει να λάβει κάποιος δάνειο με τέτοιο επιτόκιο σημαίνει ότι δεν έχει εύκολη πρόσβαση στο παραδοσιακό τραπεζικό σύστημα – με ό,τι μπορεί να συνεπάγεται αυτό.

Η μέση, ρεαλιστική απόδοση που μπορείς να περιμένεις από το P2P Lending είναι ένα 10% /έτος. Καθόλου άσχημο όταν δουλεύει, αν ρωτάς εμένα.

Ελάχιστη Απαίτηση Χρόνου

Οι περισσότερες πλατφόρμες παρέχουν εργαλεία αυτόματης επανεπένδυσης του κεφαλαίου των χρηστών τους τις οποίες ονομάζουν Auto Invest Tools.

Τι σημαίνει αυτό;

Κάθε φορά που αποπληρώνεται ένα δάνειο και λαμβάνεις πίσω το αρχικό σου κεφάλαιο μαζί με τον τόκο, η πλατφόρμα αναλαμβάνει να το επανεπενδύσει αυτομάτως σε άλλα δάνεια χωρίς να χρειαστεί να κάνεις κάτι. Αυτό σου εξοικονομεί πολύτιμο χρόνο καθώς το μόνο που απαιτείται από εσένα είναι η επίβλεψη ότι η διαδικασία λειτουργεί σωστά.

Πως γίνεται αυτό;

Ενεργοποιείς το εργαλείο αυτόματης επανεπένδυσης της εκάστοτε πλατφόρμας, στήνεις το auto-investing strategy profile σου (Πχ δάνεια συγκεκριμένων χωρών, όρια επιτοκίου, προστατευμένα από εγγυήσεις, στεγαστικά ή επιχειρηματικά) και είσαι έτοιμος!

Δες, για παράδειγμα, μια παλαιότερη αυτόματη στρατηγική επανεπένδυσης που χρησιμοποιούσα στην πλατφόρμα της Mintos:

Ουσιαστικά, δίνω την εντολή στην πλατφόρμα να επενδύει σαν No1 επιλογή το κεφάλαιο μου σε δάνεια επιτοκίου υψηλότερου του 13%, τα οποία είναι short term (αποπληρωμή σε 1 έως 5 μήνες) και το μέγιστο κεφάλαιο που θα επενδύσεις στο κάθε δάνειο είναι 10 Ευρώ (για να έχω υψηλή διασπορά).

Η στρατηγική αυτή είναι κάπως outdated καθώς δημιουργήθηκε πριν από 3-4 χρόνια αλλά δείχνει ξεκάθαρα το point μου. Πλέον οι πλατφόρμες έχουν αυτοματοποιήσει το σύστημα σε πολύ υψηλό βαθμό.

Εύκολη Διασπορά μέσα στην ίδια πλατφόρμα

Έχεις ακούσει ποτέ την έκφραση “μην βάζεις όλα τα αυγά στο ίδιο καλάθι“; Αν ακολουθείς το MoneyMinority εδώ και κάποιο καιρό είμαι σίγουρος πως, ναι.

Αναλόγως την P2P πλατφόρμα λοιπόν, μπορείς να συμμετάσχεις με ό,τι ποσό επιθυμείς στο κάθε δάνειο ώστε να αυξήσεις τη διασπορά του κεφαλαίου σου.

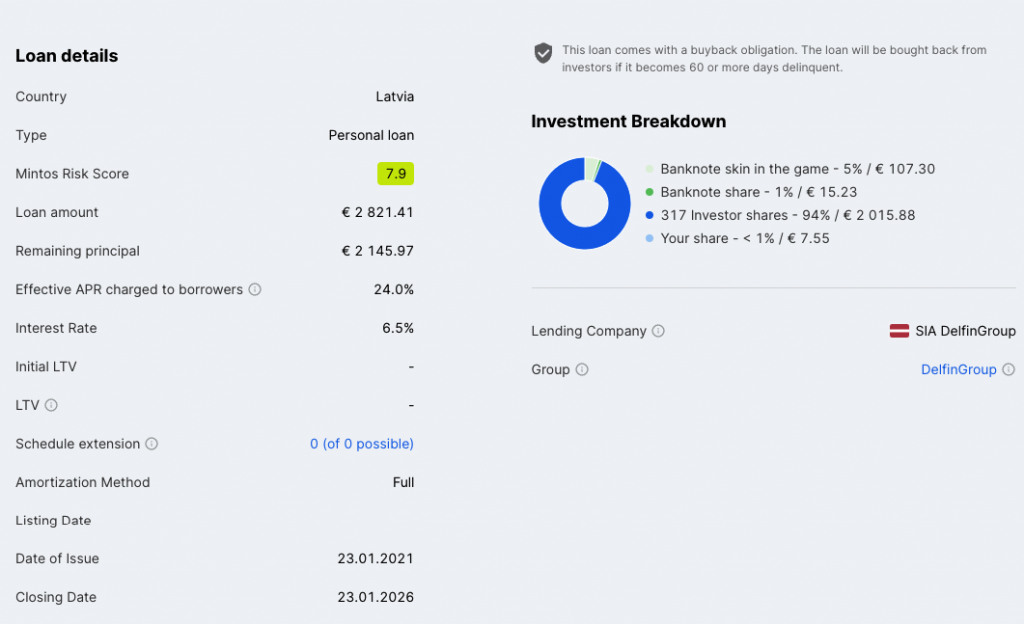

Για παράδειγμα, ρίξε μία ματιά στις λεπτομέρειες ενός δανείου που συμμετείχα πειραματικά:

Πρόκειται για ένα προσωπικό δάνειο ενός τύπου από την Λετονία. Όπως βλέπεις, το δάνειο είναι συνολικής αξίας €2.821 και συμμετέχουν σε αυτό 317 επενδυτές με το ποσό που επέλεξε ο καθένας, ο Loan originator αλλά και εγώ με ένα μερίδιο της τάξεως των 7,55€.

Εάν θελήσεις να επενδύσεις ένα κεφάλαιο 1.000€ μπορείς εύκολα να το μοιράσεις σε περισσότερα από 100 δάνεια.

Προσοχή, για να μην μπερδευτεί κανείς: Η υψηλή διασπορά αναφέρεται μονάχα μέσα στο ίδιο το επενδυτικό όχημα του P2P Lending – ενώ δείχνει να σε διαφυλάσσει από συγκεκριμένης μορφής ρίσκα, δεν το κάνει για όλα.

Χαμηλό Κόστος Εισόδου

Το entry barrier σε αυτές τις πλατφόρμες είναι αρκετά χαμηλό καθώς μπορείς να συμμετέχεις σε δάνεια με κεφάλαια τα οποία ξεκινάνε ακόμα και από €5. Ρίξε μια ματιά στην ελάχιστη επένδυση που απαιτεί η κάθε πλατφόρμα.

Συνήθως, οι πλατφόρμες που φιλοξενούν καταναλωτικά δάνεια τείνουν να έχουν πολύ χαμηλότερο όριο εισόδου, ενώ αυτές που χρηματοδοτούν Real Estate Projects αρκετά υψηλότερο (€100 έως €500).

Χαρακτηριστικά, Features & Εργαλεία

Οι P2P Lending πλατφόρμες προσφέρουν διάφορα features στους χρήστες τους, με 3 από αυτά να είναι τα πιο βασικά:

Καλό θα είναι, η πλατφόρμες που θα επιλέξεις να παρέχουν και τα 3 συγκεκριμένα features καθώς θα σου λύσουν τα χέρια αρκετές φορές.

Πάμε να τα δούμε, πιο αναλυτικά:

Buyback Guarantee

🔎 Τι είναι τοBuyback Guarantee;

Πρόκειται για ένα μηχανισμό ασφαλείας των Lending Platforms σύμφωνα με τον οποίο, εάν ένα δάνειο αργήσει να αποπληρωθεί (60+ μέρες) τότε ο επενδυτής έχει το δικαίωμα να το πουλήσει πίσω στον Loan Originator ώστε να αποζημιωθεί στο 100%.

Αν πάρουμε για παράδειγμα την Mintos και την PeerBerry θα δούμε πως, και οι δύο, προσφέρουν Buyback guarantees στα δάνεια που βρίσκονται διαθέσιμα στις πλατφόρμες τους.

Πρακτικά, αυτό σημαίνει αν η δόση ενός δανείου καθυστερήσει για 60 ημέρες τότε ο Loan Originator θα το “αγοράσει” πίσω από εσένα ώστε εσύ να αποζημιωθείς και να μην χάσεις τα λεφτά σου.

Πολύ καλό για να είναι αληθινό;

Η αλήθεια είναι πως, από την δική μου εμπειρία, στην πλειοψηφία των περιπτώσεων δουλεύει.

Όχι πάντα, όμως.

Εάν εμφανιστούν περίεργες συνθήκες στην αγορά η διασφάλιση του Buyback Guarantee μπορεί να εξανεμιστεί πανεύκολα.

Πάρε, για παράδειγμα, την πρώτη έξαρση της πανδημίας όπου θυμάμαι χαρακτηριστικά αρκετούς Loan Originators με τους οποίους συνεργαζόταν η Mintos να μην μπορούν εκπληρώσουν τις υποσχέσεις τους για Buyback Guarantees.

Το αποτέλεσμα ήταν να γίνουν suspended ή banned από την Mintos ενώ εγώ να έχω ακόμα το ποσό των €147,06 σε status in-recovery.

💡 Tip:

Ρίξε μια ματιά στους όρους του Payback Guarantee και δες εάν καλύπτεται το επιτόκιο για την περίοδο της καθυστέρησης. Με λίγα λόγια, εάν θα αποζημιωθείς και το επιτόκιο για τις 60 ημέρες καθυστέρησης της αποπληρωμής.

Μπορεί να σου φαίνεται λεπτομέρεια αλλά σε μεγάλα νούμερα, μπορεί να κάνει τη διαφορά.

Secondary Markets

🔎 Τι είναι το Secondary Market;

Πρόκειται για μια δευτερεύουσα αγορά μέσα στην πλατφόρμα η οποία σου επιτρέπει να αγοράζεις και να πουλάς ήδη χρηματοδοτημένα δάνεια. Συνήθως, χρησιμοποιείται από επενδυτές οι οποίοι θέλουν να ρευστοποιήσουν άμεσα τις επενδύσεις τους.

Όταν επενδύεις σε κάποιο δάνειο μέσω της Mintos ή της Reinvest24, χρησιμοποιείς το Primary Market.

Ένα από τα μεγαλύτερα μειονεκτήματα του Peer to Peer Lending είναι ότι αποτελεί επένδυση χαμηλής ρευστότητας.

Ενώ οι μετοχές, τα κρυπτονομίσματα και τα ETFs μπορούν να πωληθούν μέσα σε μερικά λεπτά (υψηλή ρευστότητα), ένα δάνειο, εξ’ορισμού, πρέπει να αποπληρωθεί σύμφωνα με το χρονοδιάγραμμα πληρωμών του (όπως ένα ομόλογο).

Εάν έχουμε ένα Short-term Loan η αποπληρωμή γίνεται συνήθως μέσα σε μερικές ημέρες ή μήνες, ενώ στην περίπτωση κάποιου στεγαστικού δανείου μπορεί να πάρει από μερικά χρόνια έως και δεκαετίες. Αυτό σημαίνει πως το κεφάλαιο που έχεις επενδύσει θα είναι “κλειδωμένο” σε αυτό το δάνειο μέχρι να αποπληρωθεί στο 100%.

Εσύ, όμως, μπορεί να χρειάζεσαι τα χρήματα σου σε ρευστό, σήμερα!

Εδώ είναι που θα έρθει το Secondary Market και θα σώσει τη μέρα καθώς σου δίνει τη δυνατότητα να πουλήσεις τις θέσεις σου σε άλλους χρήστες της πλατφόρμας.

Auto Invest Tools

🔎 Τι είναι το Auto Invest Tool;

Πρόκειται για ένα εργαλείο με το οποίο μπορείς να αυτοματοποιήσεις τις επενδύσεις σου σε μία πλατφόρμα P2P. Θέτεις τα κριτήρια της επιλογής σου και το αφήνεις να επανεπενδύει τα κεφάλαια σου σε δάνεια για εσένα, αντί για εσένα.

Τα Auto Investing Tools μπορούν να σε βοηθήσουν με 2 τρόπους.

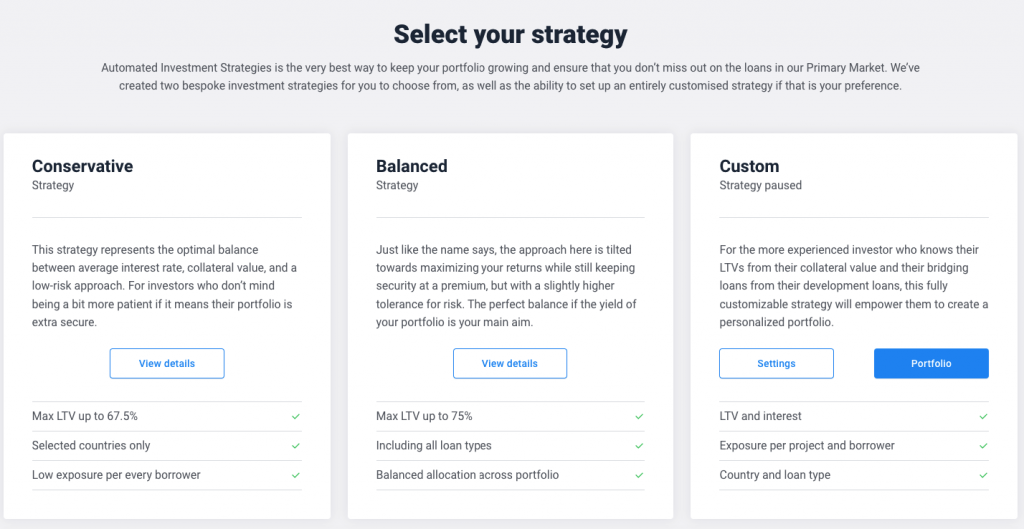

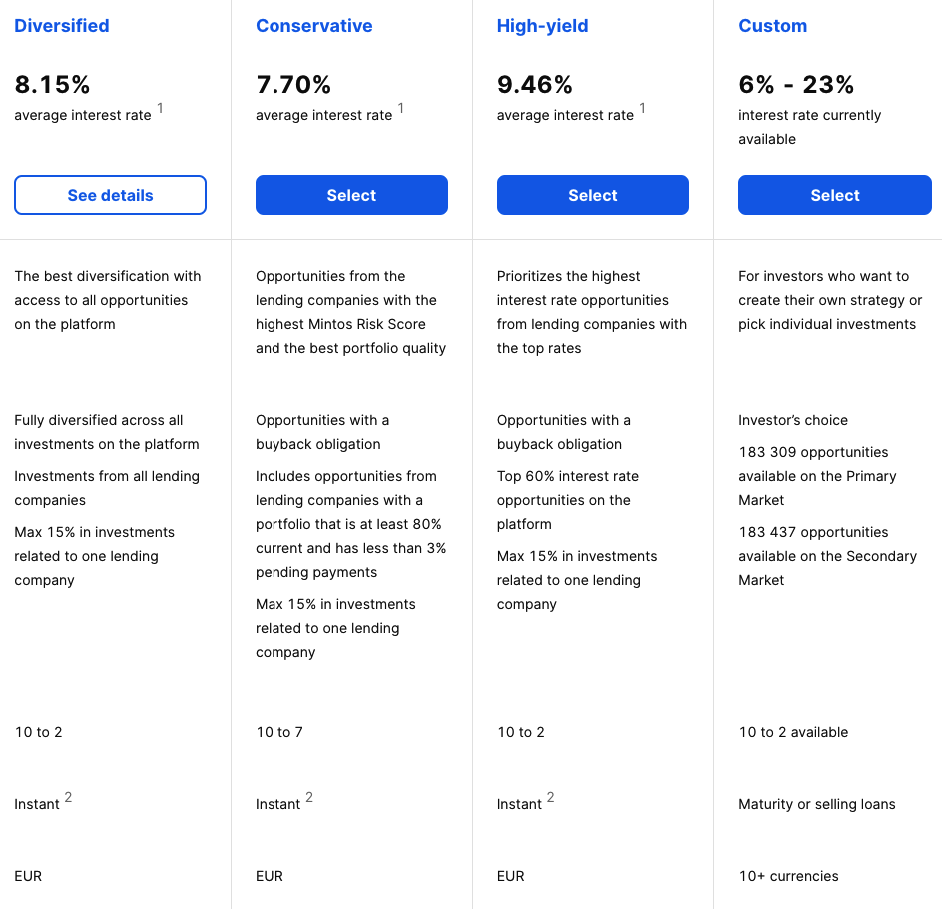

Είτε προσφέροντας σου έτοιμες, δοκιμασμένες στρατηγικές επένδυσης ανάμεσα από τις οποίες μπορείς να επιλέξεις, είτε να στήσεις μια 100% custom δική σου στρατηγική.

Στην παρακάτω εικόνα βλέπουμε επιλογές “έτοιμων” στρατηγικών επένδυσης (Conservative & Balanced) ανάμεσα από τις οποίες μπορείς να επιλέξεις στην πλατφόρμα της EstateGuru:

Ενώ παρακάτω, βλέπουμε την Custom Στρατηγική που είχα δημιουργήσει μόνος μου, επιλέγοντας δικά μου κριτήρια, στην πλατφόρμα της PeerBerry:

💡 Tip:

Ένα Auto Investing Tool θα σε βοηθήσει να έχεις τα κεφάλαια σου στην πλατφόρμα συνεχώς επενδεδυμένα σε κάποιο δάνειο, άρα να παράγουν επιτόκιο. Είναι πολύ σημαντικό feature το οποίο, εάν αξιοποιηθεί σωστά, σου κερδίζει χρόνο αλλά και χρήμα.

Πλατφόρμες P2P Lending από Ελλάδα

Μόνο στον Ευρωπαϊκό χώρο αυτή τη στιγμή δραστηριοποιούνται περισσότερες από 40 πλατφόρμες P2P Lending, οπότε η επιλογή της καλύτερης δεν είναι και η πιο εύκολη διαδικασία.

Έχω ταξινομήσει κάποιες από τις πιο δημοφιλείς με βάση τον συνολικό όγκο των δανείων που έχουν εξυπηρετήσει στον παρακάτω πίνακα:

| €8.6 δις. | €685 εκ. | €32 εκ. | €495 εκ. | €98 εκ. | €36 εκ. | €161 εκ. |

| 2015 | 2014 | 2020 | 2017 | 2017 | 2018 | 2021 |

| 12,7% | 10,82% | 11,81% | 11,62% | 11,11% | 15,1% | 13,28% |

| 506 χιλ. | 154 χιλ. | 5 χιλ. | 28 χιλ. | 64 χιλ. | 20 χιλ. | 8 χιλ. |

| 50€ | €50 | €10 | €1 | €10 | €100 | €10 |

| |||||||

| |||||||

| Buyback Guarantee | Ακίνητο ως ενέχυρο | Buyback Guarantee | Buyback Guarantee | Buyback Guarantee | Ακίνητο ως ενέχυρο | Buyback Guarantee |

| €50 σε μετρητά | 0,5% σε Cashback | 1% σε Cashback | 1% σε Cashback | 0,5% σε Cashback | €10 σε μετρητά | 1% σε Cashback |

Τελευταία Ανανέωση Λίστας – Ιανουάριος 2023

🏁 Εάν νιώθεις έτοιμος να ξεκινήσεις τότε ρίξε μια ματιά στην σύγκριση του OnlineTraders με τις καλύτερες πλατφόρμες P2P Lending →

Αν σκέφτεσαι να ξεκινήσεις θα πρότεινα να το κάνεις μόνο με πλατφόρμες οι οποίες:

- Διατηρούν ένα ιστορικό λειτουργίας κάποιων ετών

- Παρέχουν διαφάνεια όσον αφορά τα δάνεια, τους Loan Originators αλλά και την ομάδα πίσω από την πλατφόρμα (πχ όνομα CEO και στελεχών ώστε να μπορέσεις να τους βρεις στο Linkedin)

- Άμεση ανάληψη χρημάτων χωρίς αδικαιολόγητες καθυστερήσεις

- Τα Εργαλεία & Features που είδαμε προηγουμένως

- Πληθώρα διαθέσιμων δανείων

📚 Mintos Review:

Μπορείς να διαβάσεις την εμπειρία μου στην πλατφόρμα της Mintos μετά από 2.5 χρόνια συνεχής επένδυσης. Σίγουρα θα σου λύσει αρκετές απορίες.

Μέχρι στιγμής έχω επενδύσει ενεργά (εννοώντας κάποια στιγμή στο παρελθόν) στις πλατφόρμες της Mintos, της EstateGuru, της PeerBerry, της Reinvest24 και της Esketit.

Ρίσκο P2P Lending – Είναι Απάτη;

Κάθε επένδυση συνοδεύεται από κίνδυνο (εξάλλου χωρίς κίνδυνο, δεν υπήρχε απόδοση) και το P2P Lending δεν θα μπορούσε να αποτελεί εξαίρεση.

Εάν μπορούσα να βάλω σε 5 κατηγορίες τους κινδύνους θα ήταν οι εξής:

- Κόστος ευκαιρίας

- Χρεοκοπία Δανειολήπτη

- Χρεοκοπία Loan Originator

- Χρεοκοπία P2P Marketplace

- Ο κίνδυνος της Απάτης

Εάν σε ενδιαφέρει αν μάθεις περισσότερα για τους κινδύνους και τα ρίσκα που κρύβει αυτή η μορφή επένδυσης, ρίξε μια ματιά στο αναλυτικό άρθρο που έχω γράψει.

Φορολογία P2P Lending στην Ελλάδα

Τα κέρδη από το P2P Lending θα πρέπει να δηλώνονται κάθε χρόνο στην φορολογική σου δήλωση και φορολογούνται κανονικά με συντελεστή 15%.

Δανειζόμενος ένα quote του Ourwallet:

Τα κέρδη από δάνεια peer-to-peer (P2P lending) μπορούν να αντιμετωπιστούν ως απευθείας δανεισμό σε τρίτα πρόσωπα, αφού οι σχετικές πλατφόρμες (π.χ. Mintos) λειτουργούν απλώς ως μεσολαβητές μεταξύ δανειστών και δανειζομένων. Στην περίπτωση αυτή οι τόκοι προ φόρων αναγράφονται στον κωδ. 669 και φορολογούνται και αυτά με 15%.

OurWallet.gr – Πως Φορολούνται οι Επενδύσεις μας

🧾 Φορολογία P2P Lending:

Ο Συντελεστής Φορολογίας για τα κέρδη που προκύπτουν από παροχή δανείων σε πλατφόρμες P2P Lending είναι 15%.

Πως θα βρω το ποσό που θα φορολογηθώ;

Η κάθε πλατφόρμα έχει φροντίσει ώστε να μπορείς να εντοπίζεις εύκολα τα κέρδη που είχες κάθε χρονιά από τα δάνεια σου και να τα δηλώνεις στην φορολογική σου δήλωση.

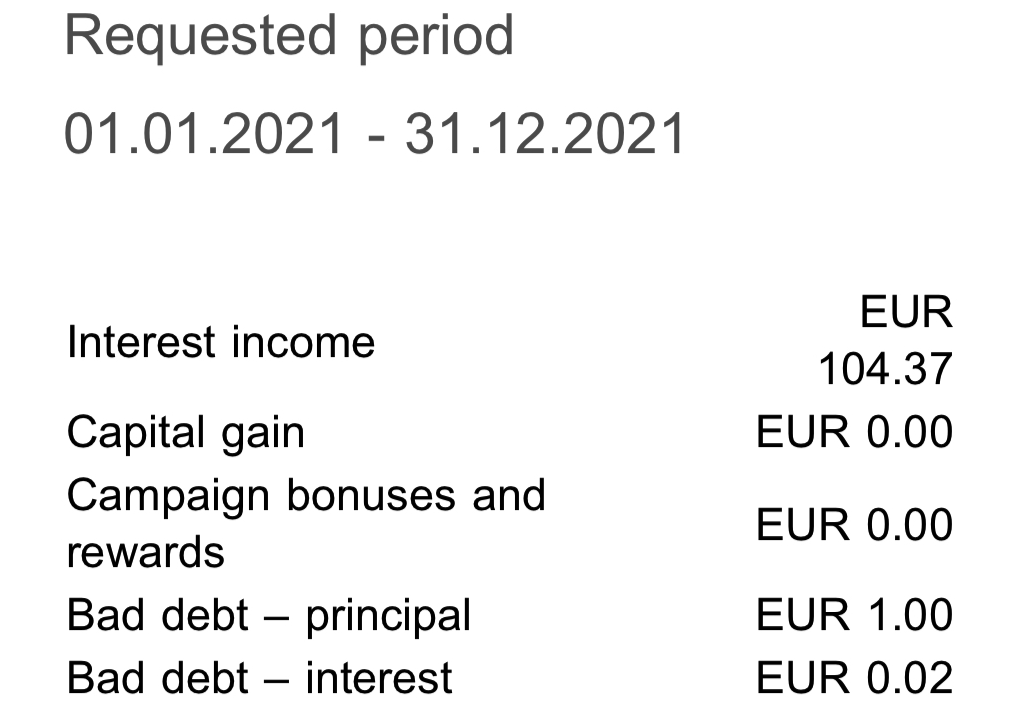

Μέσα στο Account σου θα βρεις κάποια επιλογή η οποία σου επιτρέπει να κατεβάσεις ένα αναλυτικό report (σε ετήσια βάση) το οποίο θα δείχνει τα καθαρά κέρδη που είχες από την παροχή δανείων μέσω της πλατφόρμας.

Για παράδειγμα, στην πλατφόρμα της Mintos θα βρεις το report:

Menu > Tax Details > Επίλογή Ημερομηνίας > Submit

Μετά από μερικά λεπτά, θα λάβεις ένα email με το Income Statement σου όπου θα περιλαμβάνονται τα καθαρά κέρδη που είχες για το διάστημα του προηγούμενου έτους.

Αυτό που έχεις να κάνεις είναι να τα δηλώσεις στο αντίστοιχο πεδίο της φορολογικής δήλωσης σου και να φορολογηθούν με τον συντελεστή του 15%.

Όπως βλέπουμε, τα κέρδη επιτοκίου που έλαβα από τις αποπληρωμές των δανείων στην πλατφόρμας της Mintos το 2021 ήταν €104.37. Αυτό είναι και το ποσό που θα πρέπει να δηλώσω, λοιπόν, στην φορολογική μου δήλωση και για το οποίο θα φορολογηθώ.

Ο συντελεστής φορολόγησης, όπως αναφέραμε, είναι 15% πάνω στα κέρδη. Άρα

Φορολογία P2P Lending = 15% * Κέρδη Επιτοκίων =

= 0.15 *104.37 =

= 15.65€

Άρα, θα πρέπει να πληρώσω συνολικό φόρο 15.65€

Disclaimer:

Το MoneyMinority δεν αποτελεί φορολογικό σύμβουλο και τα παραπάνω δεν αποτελούν φορολογικές συμβουλές.

Επικοινώνησε με κάποιον επαγγελματία λογιστή.

Πώς Επενδύω σε P2P Lending Πλατφόρμες;

Ας δούμε ποια είναι τα βήματα που θα πρέπει να κάνει κάποιος για να επενδύσει σε μία πλατφόρμα P2P Lending.

Θα χρησιμοποιήσω, ως παράδειγμα, την πλατφόρμα της Mintos αλλά παρόμοια είναι τα βήματα που θα πρέπει να ακολουθήσεις και στις υπόλοιπες πλατφόρμες.

Βήμα 1ο:

Δημιουργία & Επιβεβαίωση Λογαριασμού

Για να μπορέσεις να επενδύσεις σε μια P2P Lending πλατφόρμα θα πρέπει πρώτα να δημιουργήσεις έναν λογαριασμό και να επιβεβαιώσεις τα στοιχεία σου.

Εδώ μπορείς να ξεκινήσεις την διαδικασία δημιουργίας νέου λογαριασμού στη Mintos.

Αφού την ολοκληρώσεις θα χρειαστεί να τον επιβεβαιώσεις μέσω μιας διαδικασίας KYC (Know Your Customer). Η επιβεβαίωση είναι αναγκαία από τις ρυθμιστικές αρχές για λόγους AML/CFT (Anti Money Laundering & Combating the Financing of Terrorism).

⚠️ Προσοχή:

Η Mintos δεν δέχεται ελληνικές ταυτότητες παλαιού τύπου και πρέπει να κάνεις την επιβεβαίωση με Διαβατήριο. Κάθε πλατφόρμα, όμως, έχει τους δικούς της κανόνες.

Βήμα 2ο:

Κατάθεση Χρημάτων

Ήρθε η ώρα να τροφοδοτήσεις τον λογαριασμό σου με χρήματα τα οποία θα χρησιμοποιήσεις, στη συνέχεια, για τις επενδύσεις σου.

Μπορείς να στείλεις χρήματα στην Mintos μέσω τραπεζικού εμβάσματος από την τράπεζα σου.

Για να το κάνεις αυτό πάτησε:

Menu > Add Money > Επιλογή Euro

Στην συνέχεια συνδέσου στο Online Banking της τράπεζας σου και πραγματοποίησε έμβασμα προς την Mintos χρησιμοποιώντας τα παρακάτω στοιχεία που θα δεις:

Τα χρήματα θα κάνουν από 1 έως 3 εργάσιμες ημέρες να φανούν στην Mintos και πρέπει να προέρχονται από τραπεζικό λογαριασμό ο οποίος να είναι στο όνομα σου.

💡 Tip:

Εκτός από τραπεζικό έμβασμα, άλλες πλατφόρμες μπορεί να υποστηρίζουν καταθέσεις μέσω πιστωτικής/χρεωστικής κάρτας ή κάποιου Online πορτοφολιού όπως το Paypal.

Βήμα 3ο:

Επιλογή Στρατηγικής Επένδυσης

Ήρθε η ώρα της επένδυσης!

Οι επιλογές είναι δύο:

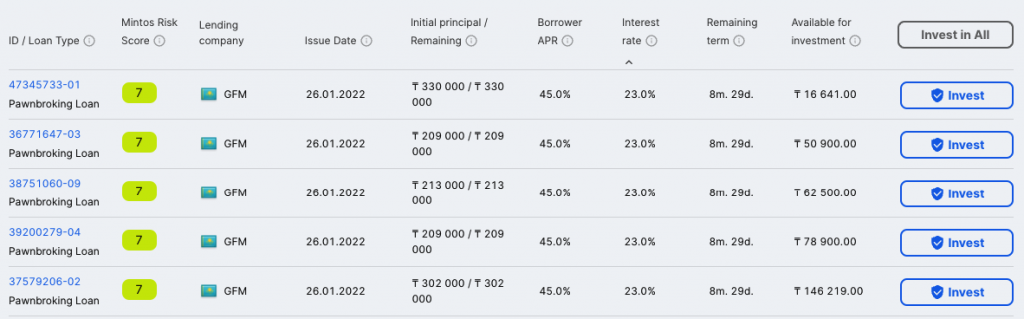

Είτε να επιλέγοντας “Available Loans” όπου θα δεις έναν κατάλογο με το σύνολο των διαθέσιμων δανείων της πλατφόρμας και θα πρέπει να επιλέξεις εσύ πάνω σε ποια θα επενδύσεις manually:

Είτε να επιλέγοντας “Add Strategy” όπου θα καλεστείς να επιλέξεις ανάμεσα σε 3 στρατηγικές αυτόματης επένδυσης που προσφέρει η Mintos ή να δημιουργήσεις μια εντελώς Custom:

Είτε είσαι είσαι αρχάριος, είτε όχι συστήνεται να επιλέξεις μια αυτόματη στρατηγική για τις επενδύσεις σου η οποία θα ταιριάζει απόλυτα με το ρίσκο που μπορείς και θέλεις να αναλάβεις και, παράλληλα, θα σου λύσει τα χέρια.

Πέραν του ότι θα επιλέξει αυτόματα τα πρώτα δάνεια, θα έχεις το κεφάλι σου ήσυχο μελλοντικά ότι τα χρήματα σου θα μένουν πάντα επενδεδυμένα κάπου και δεν θα κάθονται άπραγα στον λογαριασμό σου.

Βήμα 4ο:

Επίβλεψη Επενδύσεων

Για να δεις τις αποδόσεις των επενδύσεων σου θα πρέπει να πατήσεις:

Menu > Overview

Για να δεις το σύνολο των δανείων που έχεις στο χαρτοφυλάκιο σου θα πρέπει να πατήσεις:

Menu > Portfolio

Για να δεις τις αποδόσεις των επενδύσεων σου θα πρέπει να πατήσεις:

Menu > Overview

Παράδειγμα Επένδυσης στην EstateGuru:

Στον Οδηγό Επένδυσης σε Real Estate του MoneyMinority θα βρεις ένα αντίστοιχο παράδειγμα επένδυσης σε ένα Real Estate CrowdFunding Project στην πλατφόρμα της EstateGuru.

Bonus Εγγραφής σε P2P Lending Πλατφόρμες

Στην προσπάθεια τους να προσελκύσουν πελάτες, αρκετές P2P Lending πλατφόρμες, τείνουν προσφέρουν εξαιρετικά Bonus για κάθε νέα εγγραφή.

Τα Bonus αυτά μπορεί να αφορούν είτε Cashback, είτε μετρητά.

Μπορείς να βρεις μερικά από τα καλύτερα bonus εδώ:

Εάν τώρα θέλεις την πλήρη γκάμα, ανακάλυψε την εκτενή λίστα του ReferralCodes.gr με Bonus εγραφής & Promo Codes για P2P Lending πλατφόρμες →

Ρίσκο P2P Lending – Είναι Απάτη;

Κάθε επένδυση συνοδεύεται από κίνδυνο (εξάλλου χωρίς κίνδυνο, δεν υπάρχει απόδοση) και το P2P Lending δεν θα μπορούσε να αποτελεί την εξαίρεση.

Αν μπορούσα να τις τοποθετήσω σε κατηγορίες θα ήταν οι 5 παρακάτω:

- Το κόστος ευκαιρίας στα αδρανή κεφάλαια σου

- Ο κίνδυνος χρεοκοπίας του δανειολήπτη

- Ο κίνδυνος χρεοκοπίας του Loan Originator

- Ο κίνδυνος χρεοκοπίας του P2P Marketplace

- Ο κίνδυνος της Απάτης

Εάν θέλεις να μάθεις περισσότερα καθώς και το τι μπορείς να κάνεις για να προστατευτείς, διάβασε ένα αναλυτικό άρθρο με τους 5 κινδύνους του P2P Lending →

Επίλογος

Κλείνοντας, σε ακούω ήδη να ρωτάς:

“Αξίζει να επενδύσω σε P2P Lending, φίλε μου Sterg;”

Όπως και σε οποιαδήποτε άλλη μορφή επένδυσης, δεν είμαι εγώ (ούτε οποιοσδήποτε άλλος) ο οποίος θα πρέπει να πάρει αυτή την απόφαση για εσένα.

Διάβασε για ποιους λόγους οι (επενδυτικές & οικονομικές) συμβουλές στο Internet είναι εντελώς του Κ*λου →

Χρέος σου, ως επενδυτής, είναι να μελετήσεις την συγκεκριμένη μορφή εναλλακτικής επένδυσης, να αναγνωρίσεις το πιθανό ρίσκο αλλά και τις αποδόσεις που μπορεί να σου προσφέρει και να κρίνεις, με βάση το δικό σου προφίλ επενδυτή, εάν είναι για εσένα.

Ο Αναλυτικός Οδηγός Επενδύσεων για Αρχαρίους του MoneyMinority μπορεί να σε βοηθήσει να αποκτήσεις μια πιο σφαιρική εικόνα για το τι είναι επένδυση, πως αυτή συνδέεται με το ρίσκο και ποιες είναι οι πιο δημοφιλείς μορφές της. Ρίξτου μια ματιά!

Εάν, τελικά, αποφασίσεις πως το P2P Lending είναι όντως του γούστου σου, το επόμενο βήμα είναι να επιλέξεις το ύψος του κεφαλαίου που είσαι διατεθειμένος να ρισκάρεις, να κάνεις την δέουσα επιμέλεια (due diligence) ανάμεσα σε διαθέσιμες πλατφόρμες και δάνεια ώστε να ανακαλύψεις αυτά που πληρούν τις δικές σου ανάγκες.

💡 Tip:

Ποτέ μην επενδύεις χρήματα τα οποία σου είναι απαραίτητα για τη διαβίωση σου. Επένδυσε μονάχα χρήματα τα οποία και να τα χάσεις στο 100%, δεν θα σε πειράξει (τόσο πολύ).

Σε γενικές γραμμές, το P2P Lending αποτελεί μια μορφή επένδυσης με ιδιαίτερα υψηλές αποδόσεις και παθητικό χαρακτήρα η οποία, όμως, συνοδεύεται από υψηλό ρίσκο.

Θετικά

- Υψηλές Αποδόσεις (6% έως 18%)

- Χαμηλό κόστος εισόδου (από €5)

- Παθητική Μορφή Επένδυσης

Αρνητικά

- Υψηλό Ρίσκο (δες το κεφάλαιο)

- Χαμηλή Ρευστότητα (λύνεται με τα Secondary Markets)

- Απουσία Regulation στον Χώρο

Αυτό ήταν και το P2P Lending, κυρίες και κύριοι.

Πως σου φάνηκε; Επενδύεις σε P2P Lending; Ποια είναι η αγαπημένη σου πλατφόρμα;

Γράψε μου στα σχόλια.

Sterg

📚 Υλικό για περισσότερο διάβασμα:

➤ Οδηγός Επενδύσεων για Αρχάριους

➤ Κίνδυνοι και Ρίσκα στο P2P Lending

➤ Οι καλύτερες πλατφόρμες P2P Lending

➤ Mintos: Η εμπειρία μου 2,5 χρόνια

➤ Esketit, PeerBeery, EstateGuru & Reinvest24 Reviews

➤ Τι είναι το Real Estate Crowdfunding

➤ Bonus Εγγραφής σε P2P Lending πλατφόρμες

Risk Disclaimer:

Δεν είμαι επενδυτικός σύμβουλος και τα παραπάνω αποτελούν γραπτή εξιστόρηση των προσωπικών μου εμπειριών. Δεν αποτελούν, σε καμία περίπτωση, προτροπή για επένδυση.

Πριν προχωρήσεις σε οποιαδήποτε επένδυση κάνε την δική σου έρευνα και θυμήσου:

Κάθε επένδυση εμπεριέχει ρίσκο, όποιος ισχυρίζεται το αντίθετο θέλει να βγάλει χρήματα από εσένα.

Επένδυσε μόνο χρήματα που είσαι οκ να χάσεις.

Affiliate Disclaimer:

Το άρθρο περιέχει affiliate links τα οποία βοηθούν το MoneyMinority.

Feel free να μην τα χρησιμοποιήσεις εάν δεν το επιθυμείς.

Διάβασε περισσότερα για τα Risk & Affiliate Disclaimers του MoneyMinority

Platform:

Platform:

Ίδρυση:

Ίδρυση: Επιτόκια:

Επιτόκια: Όγκος Δανείων:

Όγκος Δανείων: Ελ. Ποσό:

Ελ. Ποσό: AutoInvest:

AutoInvest:

Secondary Market:

Secondary Market: Protection:

Protection:

Χρήστες:

Χρήστες:

17 Comments

Πολύ ωραία παρουσίαση! Και πολύ ενδιαφέρον τύπος επένδυσης!

Keep us updated με τις επενδύσεις σου Δέσποινα! Ευχαριστώ!

Ενδιαφέρον άρθρο..Πως μπορούμε όμως να μάθουμε κ πως μπορούμε να κάνουμε χρήση κ για ζήτηση ενός δάνειο?

Καλησπέρα Διονυσία! Χαίρομαι που το βρήκες ενδιαφέρον!

Αυτή τη στιγμή δεν υπάρχει δυνατότητα να ζητήσεις δάνειο στην ελληνική αγορά από τετοιες πλατφόρμες. Εάν αλλάξει κάτι θα ενημερώσω. 🙂

Αρχικά συγχαρητήρια για αυτήν την ωραία προσπάθεια. Είναι το πρώτο οικονομικό αναλυτικό ελληνόφωνο blog που αξίζει… Θα ήθελα να σε ρωτήσω κατά την γνώμη σου ποιες πλατφόρμες p2p lending θεωρείς αξιόπιστες στη Αγγλία σε GBP currency… Ευχαριστώ

Γεια σου Γιώργο,

Σε ευχαριστώ πολύ για τα καλά σου λόγια και με συγχωρείς για την αργοπορία.

οι πλατφόρμες που έχω δοκιμάσει μέχρι στιγμής είναι οι:

Mintos

EstateGuru

CrowdEstate

Grupeer

FastInvest

PeerBerry

Από αυτές, διατηρώ επενδύσεις μόνο στις 3 πρώτες πλέον.

Θα ήταν πολύ ενδιαφέρον να τρέξει και στην ελληνική αγορά η ζήτηση δανεισμού με αυτό τον τρόπο. Το βρίσκω επαναστατικό.

Για αρχή συγχαρητήρια για το άρθρο και το site γενικότερα!

Επειδή αυτές οι πλατφόρμες έχουν βάση κάπου στην Ευρώπη, τυχόν κέρδη που σας έχουν αποδώσει, φορολογικά, πρέπει να δηλωθούν αν δεν επιστρέψουν Ελλάδα τα χρήματα (πχ λογαριασμός revolut ή paypal); Σε ότι αφορά εσάς τί έχετε κάνει;

Σε ευχαριστώ πολύ για το σχόλιο,

τα κέρδη από το P2P Lending υπόκεινται, κανονικά, σε φορολογία και πρέπει να δηλώνονται εάν θέλεις να είσαι σωστός απέναντι στην εφορία.

Για περισσότερες λεπτομέρειες, καλό θα ήταν να απευθυνθείς σε κάποιον επαγγελματία λογιστή.

Καλησπέρα και συγχαρητήρια για το άρθρο σου. Θα ήθελα να σε ρωτήσω αν σου έχει τύχει επειδή προσπαθώ να γραφώ στην πλατφόρμα της Mintos αλλά στην επιβεβαίωση των στοιχείων με την αστυνομική ταυτότητα δεν την αναγνωρίζει παρόλο που είναι και με λατινικούς χαρακτήρες.

Σε ευχαριστώ εκ των προτέρων και να συνεχίσεις αυτο που τόσο καλά κάνεις.

Πράγματι πολύ διαφωτιστικό το άρθρο σου ,συγχαρητήρια.

Μέχρι στιγμής δύο ερωτήσεις .1.Με paypal λογαριασμό δουλεύεις ή κανονικούς τραπεζικούς λογαριασμούς.

Η εγγύηση buyback guarantee παρέχεται από ποιόν? συνάπτεται κάποιο είδος εγγυητικής σύμβασης ? και εάν ναι με ποιον τον loan originator ή την platform Mintos ?

Ευχαριστώ εκ των προτέρων

Καλησερα θα ηθελα να σε ρωτησω τι γνωμη εχεις για την PeerBerry συγκριτικα με την Viventor?

Γεια σου Γιώργο,

δεν έχω δοκιμάσει τη Viventor οπότε δεν έχω άποψη.

Ευχαριστώ για το σχόλιο σου

Καλημέρα, συγχαρητήρια για την ενημέρωση μέσω του blog. θα ήθελα να ρωτήσω αν μπορώ να επενδύσω σε δολάρια (USD) σε κάποια από τις ευρωπαίκές πλατφόρμες p2p.

Ευχαριστώ

Καλημέρα Ιωσήφ,

Δεν το έχω κάνει ποτέ. Μπήκα να ψάξω εάν γίνεται στην Mintos και ενώ μπορείς να κάνεις κατάθεση δολάρια στον λογαριασμό σου, δεν υπάρχουν διαθέσιμα προς επένδυση δάνεια σε USD. Φαντάζομαι πως δύσκολα σε γενικές γραμμές, αλλά μια πιο εις βάθος έρευνα από εσένα και σε άλλες πλατφόρμες θα σου λύσει την απορία.

Εξαιρετικό άρθρο , Και συνολικά η προσέγγιση του blog!

Ανοιξα σημερα λογαριασμο στην Mintos κι οπως τον ανοιξα τον εκλεισα, δεν υποστηριζουν ελληνικες ταυτοτητες και δεν εχω (εγκυρο) διαβατηριο.