Τι είναι το DeFi, με λίγα λόγια:

Το DeFi (ή αλλιώς Decentralized Finance) μπορεί να μεταφραστεί ως Αποκεντρωμένη Χρηματοοικονομική στα Ελληνικά και αναφέρεται στην μεταφορά των χρηματοοικονομικών υπηρεσιών & προϊόντων από τα παραδοσιακά κεντροποιημένα συστήματα, στο Blockchain.

Σκοπός του είναι να αντικαταστήσει τον μεσάζοντα που προσφέρει αυτά τα προϊόντα (δηλαδή τις τράπεζες) με κώδικα ο οποίος τρέχει εντελώς αποκεντρωμένα, είναι διαφανής και ελεύθερα προσβάσιμος από όλους ανεξαιρέτως.

Ο κώδικας αυτός εκφράζεται με την μορφή Smart Contracts.

Να φανταστώ πως αυτή τη κοιτάς την οθόνη του υπολογιστή σου κουνώντας αποδοκιμαστικά το κεφάλι σου.

Αν δεν κατάλαβες και πολλά, μην ανησυχείς! Για αυτό είναι το MoneyMinority εδώ.

Συνέχισε την ανάγνωση καθώς ακολουθεί ο Αναλυτικότερος Οδηγός DeFi για Αρχαρίους στην Ελλάδα.

Θα ξεκινήσουμε μιλώντας για το πως ξεκίνησε το DeFi, τι είναι και ποιος ο ρόλος του Ethereum στην ανάπτυξη του.

Έπειτα θα δούμε, συνοπτικά, πως λειτουργεί και τι είναι αυτό που το κάνει σημαντικό.

Στην συνέχεια θα αναλύσουμε τις 5 βασικές κατηγορίες προϊόντων DeFi και θα παρουσιάσουμε 5 δημοφιλή DeFi Projects, το Uniswap, το AAVE, το Compound, το 1Inch και το Synthetix.

Τέλος, θα κλείσουμε αναφέροντας μερικά χρήσιμα εργαλεία και τις 4 κατηγορίες ρίσκου που αναλαμβάνει κάποιος εάν ασχοληθεί με οποιοδήποτε DeFi Protocol.

Μην ξεχάσεις να διαβάσεις και κάποιες τελικές σκέψεις του MoneyMinority σχετικά με το DeFi στον επίλογο του άρθρου.

Βάλε καφεδάκι και ξεκίνησε την ανάγνωση του άρθρου!

Πίνακας Περιεχομένων Οδηγού DeFi:

- DeFi για Αρχαρίους

- Κατηγορίες DeFi

- Δημοφιλή DeFi Tokens

- Χρήσιμα Εργαλεία

- Ρίσκο & DeFi

- Επίλογος

- Δες το στο YouTube 🎬

🎬 YouTube Video:

Εάν δεν είσαι φίλος του γραπτού λόγου τότε μπορείς να δεις το πρώτο μέρος σε Video στο κανάλι του MoneyMinority στο Youtube.

DeFi για Αρχαρίους

Πριν περάσουμε στο τι είναι και πως λειτουργεί το DeFi, είναι σημαντικό να δούμε πως φτάσαμε σε φτάσαμε σε αυτό.

Η αρχή με το Bitcoin

Για άλλη μια φορά (με βαρέθηκα ήδη), τα Credits θα πρέπει να πάνε στην δημιουργία του Bitcoin, το 2009, και τον δημιουργό του Satoshi Nakamoto.

Όπως είχαμε δει σε παλαιότερο άρθρο, το Bitcoin σου δίνει τη δυνατότητα να μεταφέρεις χρηματική αξία και να πραγματοποιήσεις πληρωμές, εντελώς αποκεντρωμένα.

Μπορείς, δηλαδή, να πληρώσεις για οποιαδήποτε υπηρεσία ή αγαθό αγοράσεις αλλά και να μεταφέρεις ποσά συγκεκριμένης αξίας σε κάποιον άλλο χωρίς την ύπαρξη κάποιου μεσάζοντα και εκτός του παραδοσιακού τραπεζικού συστήματος.

Απευθείας, από την δική σου προσωπική διεύθυνση στο Blockchain, στην διεύθυνση του παραλήπτη.

📚 Υλικό για Διάβασμα:

Μάθεις περισσότερα σχετικά με το Bitcoin και το Blockchain στα παρακάτω:

▶ Τι είναι το Bitcoin

▶ Τι είναι το Blockchain

▶ Από την Ανταλλακτική Οικονομία στο Bitcoin: Ιστορική Αναδρομή

Και, ενώ οι πληρωμές και η μεταφορά χρηματικής αξίας αποτελούν ένα μόνο κομμάτι του χρηματοοικονομικού μας συστήματος, αυτό προσφέρει πολύ περισσότερα και αρκετά πολυπλοκότερα προϊόντα στο κοινό του.

Μπορεί το Bitcoin να μην αποτελεί, καθεαυτό, μια Decentralized Finance εφαρμογή αποτελεί, όμως, την βάση της ανάπτυξης όλοκληρου του οικοσυστήματος των κρυπτονομίσματων, μέρος του οποίου είναι και το DeFi.

Πιο συγκεκριμένα, η πραγματική συνεισφορά του Bitcoin είναι το γεγονός ότι αποτέλεσε την αφορμή για την δημιουργία του Ethereum, το Blockchain Network πάνω στο οποίο δημιουργούνται και τρέχουν οι περισσότερες DeFi εφαρμογές.

❤️ Sharing is Caring

Μοιράσου αυτόν τον οδηγό με κάποιον που θέλει να μάθει τι είναι και πως λειτουργεί το Decentralized Finance.

Η βάση του DeFi, το Ethereum

Ένα χρηματοπιστωτικό σύστημα θα πρέπει να είναι ικανό να προσφέρει πολυπλοκότερα προϊόντα όπως ο δανεισμός, το Trading και παράγωγα για να μπορέσει να θεωρηθεί ολοκληρωμένο.

Το Bitcoin, με την απλή γλώσσα προγραμματισμού που χρησιμοποιεί και ονομάζεται Script, είχε περιορισμένες δυνατότητες.

Από την άλλη, το Ethereum, με την Turing-complete γλώσσα προγραμματισμού που χρησιμοποιεί και ονομάζεται Solidity, προσφέρει τα ιδανικά θεμέλια για οποιοδήποτε DeFi Project καθώς αποτελεί το πρώτο Programmable Blockchain στο κόσμο.

Το Ethereum ήρθε, πάτησε πάνω στην καινοτομία του Bitcoin και την πήγε ένα βήμα πιο μπροστά.

Ενώ και τα δύο Blockchain σου επιτρέπουν να πραγματοποιήσεις μεταφορές αξίας χωρίς μεσάζοντες, το Ethereum έχει μια “”μικρή””” διαφορά.

Είναι 100% programmable.

Αυτό σημαίνει πως ένας προγραμματιστής μπορεί να δημιουργήσει τη δική του εφαρμογή, η οποία θα τρέχει στο Blockchain του Ethereum, εντελώς αποκεντρωμένα.

📚 Υλικό για Διάβασμα:

Μάθεις περισσότερα σχετικά με το Ethereum:

▶ Τι είναι & πως λειτουργεί το Ethereum

▶ Τι είναι τα Smart Contracts

▶ Τι είναι το Ether (ΕΤΗ)

Εάν το Bitcoin αποτέλεσε την αποκεντρωποίηση του χρήματος, το Ethereum έχει ως στόχο να αποτελέσει την αποκεντρωποίηση ολόκληρου του Internet.

Το γεγονός πως το Ethereum χαρακτηρίζεται ως “Programmable Money” σημαίνει ότι επιτρέπει την δημιουργία εφαρμογών οι οποίες μπορούν να προσφέρουν τα πιο πολύπλοκα χρηματοπιστωτικά προϊόντα που αναφέραμε πιο πάνω.

Τι είναι το DeFi

Τα αρχικά του DeFi προέρχονται από τις λέξεις “Decentralized Finance”, οι οποίες στα ελληνικά φαντάζομαι πως μπορούν να μεταφραστούν ως Αποκεντρωμένη Χρηματοοικονομική.

Στόχος του DeFi είναι να μεταφέρει όλες τις παραδοσιακές χρηματοοικονομικές υπηρεσίες μέσα στο Blockchain, όπου και θα τρέχουν εντελώς αποκεντρωμένα.

Τι θα αλλάξει με αυτό;

Αυτή τη στιγμή για να μπορέσεις να έχεις πρόσβαση σε οποιοδήποτε χρηματοοικονομικό προϊόν θα πρέπει να περάσεις και το αντίστοιχο “face-control” που ορίζει η οποιαδήποτε κεντρική αρχή δρα ως διαμεσολαβητής και σου το παρέχει.

Σκέψου, για παράδειγμα, την διαδικασία που θα πρέπει να ακολουθήσεις για να λάβεις ένα δάνειο.

Είσαι υποχρεωμένος να πας σε κάποια εμπορική τράπεζα, να δώσεις ένα τόνο χαρτιά, να δημιουργήσεις ένα λογαριασμό με τα προσωπικά σου στοιχεία, να παρουσιάσεις την περιουσία και τις εγγυήσεις που μπορείς να παρέχεις, να πραγματοποιηθεί ένας έλεγχος του background σου και στο τέλος να αποφασίσει εάν θα δεχθεί να σου χορηγήσει το δάνειο.

Στο αντίστοιχο παράδειγμα, το DeFi αναπροσαρμώζει την διαδικασία του δανεισμού, απλοποιώντας την, και κάνοντας την εντελώς απρόσωπη.

Το DeFi έρχεται να προσφέρει τα παραδοσιακά χρηματοοικονομικά προϊόντα και υπηρεσίες αντικαθιστώντας την φύση του μεσάζοντα που τα παρείχε μέχρι στιγμής. Συγκεκριμένα, έρχεται να αντικαταστήσει την κεντρική αρχή μιας τράπεζας και να βάλει στην θέση της κώδικα ο οποίος έχει τη μορφή Smart Contract.

Οι χρηματοοικονομικές υπηρεσίες που προσφέρονται μέσα από DeFi εφαρμογές δεν ελέγχονται, ούτε επιτηρούνται από κάποια κεντρική αρχή αλλά τρέχουν εντελώς αποκεντρωμένα και “δίκαια“, σύμφωνα πάντα με τον κώδικα που έχουν δημιουργηθεί.

Ας γυρίσουμε πίσω στο παράδειγμα του δανεισμού:

Η μόνη προϋπόθεση για να μπορέσεις να λάβεις ένα δάνειο μέσω κάποιου DeFi Lending Protocol είναι να τοποθετήσεις μια συγκεκριμένη ποσότητα κρυπτονομίσματων ως ενέχυρο.

Αν, για παράδειγμα, θέλεις να δανειστείς $1.000 τότε θα χρειαστεί να “κλειδώσεις” Bitcoin αξίας “$2.000”, ως ενέχυρο.

Αν δεν καταφέρεις ή δεν θελήσεις να αποπληρώσεις το δάνειο τότε το πρωτόκολλο θα ρευστοποιήσει αυτόματα το ενέχυρο σου ώστε ο δανειστής να αποζημιωθεί για το κεφάλαιο του.

Απλά, γρήγορα, αυτόματα και εντελώς αποκεντρωμένα.

Πέραν του δανεισμού, το DeFi έρχεται να αποκεντροποιήσει και άλλες χρηματοοικονομικές υπηρεσίες τις οποίες θα δούμε στη συνέχεια.

Τα θεμέλια που απαιτούνται για να δημιουργηθεί, να αναπτυχθεί και να λειτουργήσει ένα DeFi Protocol είναι ένα Programmable Blockchain Network το οποίο είναι σε θέση να υποστηρίξει Smart Contracts.

Does it ring any bell?

Αυτή τη στιγμή, η συντριπτική πλειοψηφία των DeFi Protocols λειτουργούν και αναπτύσσονται μέσα στο οικοσύστημα του Ethereum.

Με την ανάπτυξη όλο και περισσότερων Ethereum-killers στην αγορά, κάποια Projects αποφασίζουν να περάσουν σε αυτά λόγω της υψηλότερης ταχύτητας, των χαμηλότερων gas fees αλλά και του scalability που προσφέρουν.

Πάμε να δούμε γιατί το DeFi και το Ethereum δένουν τόσο καλά μαζί:

Ethereum & DeFi

Το Ethereum μπορεί να χαρακτηριστεί ως η go-to πλατφόρμα όσον αφορά το DeFi διότι είναι αυτό που έχει, μέχρι στιγμής, την μεγαλύτερη κινητικότητα. Τόσο ως προς το ενεργό community και τους Developers που εργάζονται πάνω σε αυτό όσο και ως προς το Total Value Locked στα Projects που τρέχουν πάνω σε αυτό.

Το Ethereum αποτελεί την ιδανική βάση για οποιαδήποτε DeFi εφαρμογή για τους 3 παρακάτω λόγους:

Ελεύθερη πρόσβαση σε όλους

Το γεγονός ότι το Ethereum είναι αποκεντρωμένο σημαίνει ότι τα Smart Contracts αλλά και οι εφαρμογές που τρέχουν στο δίκτυο του είναι και αυτές αποκεντρωμένες. Άρα, δεν υπάρχει καμία κεντρική αρχή η οποία έχει την εξουσία να σου αρνηθεί πρόσβαση στα χρήματα σου ή να αλλάξει τους κανόνες εν μία νυκτί.

Ένα κοινό δίκτυο για όλους

Όλα τα προϊόντα DeFi που έχουν δημιουργεί στο Blockchain του Ethereum μιλάνε την ίδια γλώσσα το οποίο, αυτόματα, σημαίνει ότι μπορούν να συνεργάζονται άψογα μεταξύ τους.

Μπορείς, για παράδειγμα, να κερδίζεις επιτόκιο σε Tokens ενός νομίσματος σε μία πλατφόρμα (στο Lending Protocol του Compound) και στην συνέχεια να πουλήσεις αυτά τα Tokens σε κάποια άλλη πλατφόρμα (στο Decentralized Exchange του UniSwap).

Όλα αυτά μέσα σε ένα κοινό δίκτυο, αυτό του Ethereum.

Μεμονωμένα Tokens

Το Ethereum, μέσω του ERC-20 Token Standard, επιτρέπει στον καθένα να δημιουργήσει το δικό του Token με τα δικά του χαρακτηριστικά, το οποίο θα εξυπηρετεί και το δικό του σκοπό.

Τα ERC-20 Tokens τρέχουν πάνω στην αλυσίδα του Ethereum το δίκτυο του οποίου φροντίζει να διατηρεί όλο το ιστορικό και να επιβλέπει την ασφάλεια τους.

Κάποια δημοφιλή Tokens τα οποία αποτελούν ERC-20 και τρέχουν πάνω στο Blockchain του Ethereum είναι το LINK (Chainlink), το AAVE και το COMP (Compound).

Πως Λειτουργεί το DeFi

Η λειτουργία του DeFi μπορεί να χωριστεί σε 4 επίπεδα τα οποία περιέχουν το Blockchain, τα Assets, τα Πρωτόκολλα και τις Αποκεντρωμένες Εφαρμογές.

- Τα Πρωτόκολλα (DeFi Protocols)

Αναφερόμαστε στα Smart Contracts, δηλαδή τον κώδικα με βάση τον οποίο τρέχουν αποκεντρωμένα οι DeFi εφαρμογές - Τις Αποκεντρωμένες Εφαρμογές (DeFi DApps)

Αναφερόμαστε στις Αποκεντρωμένες Εφαρμογές μέσω των οποίων οι χρήστες μπορούν να έχουν πρόσβαση στα DeFi προϊόντα - Το Blockchain

Αναφερόμαστε στο εκάστοτε Blockchain πάνω στο οποίο τρέχουν και φιλοξενούνται οι Αποκεντρωμένες DeFi Εφαρμογές.

Για παράδειγμα, το δίκτυο του Ethereum - Τα Assets (Tokens)

Αναφερόμαστε στο νόμισμα το οποίο λειτουργεί ως οικονομικό κίνητρο και επιτρέπει στο δίκτυο του Blockchain να λειτουργεί αποδοτικά και με ασφάλεια.

Για παράδειγμα, το νόμισμα του Ether (ΕΤΗ) ή οποιοδήποτε άλλου ERC-20 Token

Όσο πιο απλοϊκά γίνεται, τα DeFi Protocols αποτελούν τα “γρανάζια” που δίνουν τα ιδιαίτερα χαρακτηριστικά και τις αντίστοιχες λειτουργίες στα DeFi DApps.

Για να το κάνουμε λίγο πιο κατανοητό, ας παρομοιάσουμε ένα DeFi DApp με ένα αυτοκίνητο:

- Τα DeFi Protocols αποτελούν την μηχανή του αυτοκινήτου

- Το Blockchain αφορά το οδικό δίκτυο πάνω στο οποίο κινείται το αυτοκίνητο

- Τα Assets αποτελούν την βενζίνη με την οποία τροφοδοτείται η μηχανή του αυτοκινήτου για να μπορεί να τρέξει πάνω στον αυτοκινητόδρομο.

Γιατί το DeFi είναι σημαντικό;

Για να μπορέσουμε να καταλάβουμε τι είναι αυτό που κάνει (ή θα κάνει στο μέλλον) το DeFi τόσο σημαντικό είναι η κατανόηση των προβλημάτων που υπάρχουν στο παραδοσιακό κεντροποιημένο χρηματοπιστωτικό σύστημα (CeFi) σήμερα.

Διακρίσεις

Πολλοί άνθρωποι, σε διάφορα σημεία του κόσμου, παραμένουν αποκλεισμένοι από βασικές τραπεζικές υπηρεσίες αλλά και χρηματοπιστωτικά προϊόντα.

Από την δημιουργία ενός απλού τραπεζικού λογαριασμού και την δυνατότητα δανεισμού έως την ελευθερία πρόσβασης σε επενδυτικά προϊόντα.

Η περιορισμένη πρόσβαση σε αυτές τις υπηρεσίες μπορεί να κατηγορηθεί για μειωμένες ευκαιρίες απασχόλησης σε αρκετές περιοχές του πλανήτη.

Όταν δεν μπορείς να ανοίξεις ένα τραπεζικό λογαριασμό δεν μπορείς να πληρωθείς με την ίδια ευκολία άρα οι επιλογές εργοδοτών σου είναι περιορισμένες. Επίσης, εάν είσαι επιχείρηση χωρίς πρόσβαση σε δανεισμό χάνεις ένα πολύτιμο εργαλείο που μπορεί να επιταχύνει την ανάπτυξη σου.

God Mode

Η κεντρική αρχή που δρα ως μεσάζοντας (είτε είναι κάποια τράπεζα είτε κάποιο κράτος) έχει God-mode. Αυτό σημαίνει πως έχει την απόλυτη εξουσία στα χρήματα σου και μπορεί να πράξει όπως θέλει ανάλογα με τα συμφέροντα της.

Δεν είναι σπάνιο φαινόμενο το “πάγωμα” μεμονωμένων λογαριασμών, η διάσωση ιδιωτικών εταιρειών με κρατικά χρήματα ή ο οικονομικός αποκλεισμός ακόμα και ολόκληρων αγορών.

Μην πας μακριά, σκέψου μονάχα το παράδειγμα των Capital Controls στην Ελλάδα ή το κούρεμα καταθέσεων στην Κύπρο.

Χαμηλότερη Αποδοτικότητα

Λόγω του ανθρώπινου παράγοντα και των manual διαδικασιών τα κλασικά χρηματοοικονομικά ιδρύματα είναι εμφανώς πιο αργά και χαμηλά σε απόδοση.

Αρκεί μόνο να σκεφτείς πως μία απλή αποστολή χρημάτων μεταξύ δύο χωρών μπορεί να διαρκέσει περισσότερο από μερικές ημέρες ή ότι οι τραπεζικές υπηρεσίες είναι διαθέσιμες μονάχα εργάσιμες ώρες σε εργάσιμες ημέρες.

Υψηλότερο Κόστος

Η ύπαρξη μεσάζοντων σε όλες τις χρηματοοικονομικές υπηρεσίες που παρέχει ένα ίδρυμα αυξάνει αυτόματα το συνολικό κόστος τους.

Αυτό είναι λογικό καθώς ο κάθε μεσάζοντας πρέπει να πληρωθεί για την υπηρεσία που παρέχει. Όσοι περισσότεροι οι μεσάζοντες, τόσο υψηλότερο το τελικό κόστος στον χρήστη.

Πέραν, όμως, του φανερού κόστους, υπάρχει και το κρυφό κόστος των προσωπικών σου δεδομένων. Για να ανοίξεις λογαριασμό και να χρησιμοποιήσεις τις υπηρεσίες οποιουδήποτε χρηματοοικονομικού ιδρύματος θα σου ζητηθούν πολλές προσωπικές πληροφορίες.

Αυτές, μπορούν να γίνουν προϊόν για πώληση ή εκμετάλλευση (για σκοπούς marketing) από το ίδρυμα.

DeFi vs CeFi

Με την βοήθεια του Ethereum.org, ακολουθεί μια head to head σύγκριση ανάμεσα στην Αποκεντρωμένη Χρηματοοικονομική (DeFi) και στην Κεντροποιημένη Χρηματοοικονομική (CeFi):

DeFi

- Είσαι ο πραγματικός κάτοχος των χρημάτων σου

- Έχεις τον πραγματικό έλεγχο ως προς το που πηγαίνουν και πως ξοδεύονται τα χρήματα σου

- Μεταφορές & Πληρωμές πραγματοποιούνται σε μερικά λεπτά

- Οι συναλλαγές πραγματοποιούνται κάτω από το πλαίσιο της “Ψευδωνυμίας”

- Είναι ανοιχτό και διαθέσιμο προς ΟΛΟΥΣ ανεξαιρέτως

- Οι αγορές είναι πάντα ανοιχτές

- Είναι πλήρως διαφανές – Μπορούν όλοι να δουν πως δουλεύει ο κώδικας από πίσω

CeFi

- Τράπεζες & Εταιρείες κατέχουν τα χρήματα σου

- Εμπιστεύεσαι τρίτους ως προς την καλή και σωστή διαχείριση των χρημάτων σου

- Μεταφορές & Πληρωμές χρειάζονται μερικές ημέρες για να εκκαθαριστούν

- Δεν υπάρχει κανένα πλαίσιο ανωνυμίας σε οποιαδήποτε συναλλαγή

- Απαιτείται η δημιουργία λογαριασμού μέσω Know your Customer (KYC) διαδικασιών

- Οι αγορές είναι ανοιχτές σε εργάσιμες ώρες & μέρες

- Είναι πλήρως αδιαφανές – Δεν μπορείς να δεις καμιά πληροφορία ή το ιστορικό για το πως λειτουργεί ένα ίδρυμα

Κατηγορίες DeFi

Οι κατηγορίες χρηματοπιστωτικών προϊόντων τις οποίες έχει καταφέρει να αποκεντρωποιήσει το DeFi είναι οι παρακάτω:

- Stable Coins

- Αποκεντρωμένα Ανταλλακτήρια (DEXs)

- Δανεισμός (Lending & Borrowing)

- Παράγωγα (Derivatives)

- Ασφάλιση (Insurance)

Πάμε να τις δούμε λίγο πιο αναλυτικά, μία μία:

Stable Coins

[Τι Είναι & Πως Λειτουργούν]

Ένα Stable Coin αποτελεί ένα κρυπτονόμισμα το οποίο “ζει” στο Blockchain και έχει δημιουργηθεί με μοναδικό στόχο να ακολουθεί πιστά την τιμή κάποιου άλλου Asset.

Αυτά τα Assets μπορεί να είναι τα παραδοσιακά fiat νομίσματα, όπως το Δολάριο ($) ή το Ευρώ (€), ή ακόμα και ο χρυσός.

Σκοπός των Stable Coins είναι να γεφυρώσουν το χάσμα ανάμεσα σε Fiat νομίσματα & Κρυπτονομίσματα.

Αυτό το καταφέρνουν προσφέροντας τα θετικά στοιχεία των κρυπτονομισμάτων (ταχύτητα, ψευδοανωνυμία και αποκέντρωση) παρέχοντας, παράλληλα, την σταθερότητα της τιμής των παραδοσιακών νομισμάτων.

⚠️ Newbie Note:

Ένα Stable Coin, όπως είναι λογικό, δεν μπορεί να αποτελέσει επένδυση καθώς η τιμή του θα παραμένει πάντα ίδια σε όρους δολαρίου ή Ευρώ.

Πως το κάνουν αυτό;

Για να μπορέσει να εκδοθεί ένα Stable Coin και να διατηρήσει την αξία 1:1 με το εκάστοτε Asset class, θα πρέπει να υποστηρίζεται και από το αντίστοιχο ενέχυρο.

Υπάρχουν 3 είδη ενέχυρου που μπορούν να χρησιμοποιηθούν:

- Ένα Fiat νόμισμα όπως το Δολάριο ($) ή το Ευρώ (€)

- Ένα πολύτιμο μέταλλο, όπως ο χρυσός ή το ασήμι

- Ένα κρυπτονόμισμα, όπως το BTC και το ETH

Για παράδειγμα:

| Stable Coin | Backed by | Εταιρεία |

| USD Coin (USDC) | Δολάρια ($) | Circle & Coinbase |

| DAI (DAI) | Κρυπτονομίσματα (ΕΤΗ) | MakerDAO |

| Tether (USDT) | Δολάρια ($) | Tether Ltd |

| True USD (TUSD) | Δολάρια ($) | Trust Token |

| PAX Gold (PAXG) | Χρυσός | Paxos |

Άρα, για κάθε 1 USDC, USDT & TUSD που εκδίδεται, η εταιρεία πίσω από το Stable Coin θα πρέπει να διατηρεί την αντίστοιχη ποσότητα (1:1) σε αμερικανικά Δολάρια.

Το ίδιο ισχύει και για το DAI όπου θα πρέπει να υπάρχει ποσότητα κρυπτονομισμάτων (συγκεκριμένα, Ether), η αξία της οποίας να μπορεί να υποστηρίξει τη δημιουργία του.

⚠️ Newbie Note:

Τα Stable Coins είναι Stable μόνο ως προς το Asset την τιμή του οποίου επιλέγουν να ακολουθήσουν.

Αυτό σημαίνει πως αν η αξία αυτού του Asset πέφτει, το ίδιο θα κάνει και η αξία του Stable Coin. Πιο συγκεκριμένα, αν η αξία του δολαρίου μειωθεί λόγω του υπερπληθωρισμού των τελευταίων ετών αυτό θα συμβεί και στην αξία των Stable Coins που ακολουθούν την τιμή του δολαρίου.

Αποκεντρωμένα Ανταλλακτήρια Κρυπτονομισμάτων

Νομίζω πως είναι γνωστό σε όλους τι είναι ένα ανταλλακτήριο κρυπτονομισμάτων.

Αποτελεί μια online πλατφόρμα η οποία δρα ως μεσάζοντας και συνδέει αγοραστές και πωλητές κρυπτονομισμάτων και fiat νομισμάτων.

Η διαφορά ενός κεντροποιημένου (CEx) από ένα αποκεντροποιημένο (DEx) ανταλλακτήριο είναι πως το πρώτο ανήκει και διοικείται από μια ιδιωτική επιχείρηση ενώ το δεύτερο λειτουργεί αποκεντροποιημένα σε ένα Blockchain.

Για να χρησιμοποιήσεις ένα Centralized Exchange θα πρέπει να δημιουργήσεις τον προσωπικό σου λογαριασμό (με το email σου), να τον ασφαλίσεις με έναν δυνατό κωδικό, να τον επιβεβαιώσεις με τα προσωπικά σου στοιχεία (KYC), να καταθέσεις τα πρώτα σου Crypto ή Fiat και να αρχίσεις να κάνεις αγοραπωλησίες.

Στον αντίποδα, ένα Decentralized Exchange δεν θα απαιτήσει κανένα από τα προηγούμενα βήματα και θα σου επιτρέψει να ανταλλάξεις απευθείας τα κρυπτονομίσματα σου χωρίς πολλές ερωτήσεις.

Δεν θα χρειαστεί να δημιουργήσεις κάποιο λογαριασμό, ούτε να τον επιβεβαιώσεις καθώς δεν υπάρχει κάποια εταιρεία πίσω από το ανταλλακτήριο η οποία, για λόγους regulation, σου το ζητάει.

Τις περισσότερες φορές, μάλιστα, δεν θα χρειαστεί να καταθέσεις καν κρυπτονομίσματα σε ένα DEx καθώς αυτό θα αναλάβει να εκτελέσει τις ανταλλαγές απευθείας από και προς τα Private Wallets του πωλητή και του αγοραστή.

🔒 Περισσότερο Υλικό:

Μαθε περισσότερα σχετικά με το τι είναι ένα Crypto Wallet, πως λειτουργεί και ποιες είναι οι πιο δημοφιλείς κατηγορίες.

Η κύρια διαφορά μεταξύ ενός αποκεντρωμένου και ενός κεντροποιημένου ανταλλακτηρίου εντοπίζεται στο γενονός ότι το πρώτο διατηρεί τη βάση δεδομένων του πάνω στο Blockchain και όχι σε κάποιο ιδιωτικό σύστημα.

Αυτό σημαίνει πως θα σε βοηθήσει να πουλήσεις ή να αγοράσεις τα Assets σου απευθείας, από και προς το δικό σου πορτοφόλι, χωρίς να σου ζητηθεί να τα στείλεις πρώτα σε κάποιον μεσάζοντα.

Πώληση κρυπτονομισμάτων μέσω ενός CEx:

Το πρώτο βήμα είναι να τα μεταφέρεις στον προσωπικό σου λογαριασμό μέσα στο ανταλλακτήριο, το οποίο σημαίνει πως θα παραχωρήσεις και την ιδιοκτησίας τους. Στην συνέχεια, θα πρέπει να βρεις τον ενδιαφερόμενο αγοραστή. Μόλις βρεθεί ο αγοραστής και κλείσει το Order τότε το ανταλλακτήριο θα μεταφέρει την συμφωνημένη ποσότητα στον αντίστοιχο προσωπικό λογαριασμό του αγοραστή σε αυτό.

Έπειτα, αν αυτός θελήσει, μπορεί να το κάνει ανάληψη σε κάποιο ιδιωτικό του πορτοφόλι.

Πώληση κρυπτονομισμάτων μέσω ενός DEx:

Εάν, αντίστοιχα, θέλεις να πουλήσεις Ether μέσω ενός DEx, αυτό θα φύγει από το δικό σου πορτοφόλι και θα καταλήξει απευθείας στο πορτοφόλι του αγοραστή.

Όλη η διαδικασία θα πραγματοποιηθεί υπό την επίβλεψη Smart Contracts τα οποία θα αναλάβουν να μεταφέρουν τις συμφωνημένες ποσότητες χωρίς να παραχωρήσει κανένας την ιδιοκτησία τους σε κάποιο μεσάζοντα.

Μέχρι στιγμής, τα κεντροποιημένα ανταλλακτήρια δείχνουν να έχουν κυριαρχήσει ολοκληρωτικά στην αγορά, λόγω του ασύγκριτα υψηλότερου όγκου συναλλαγών που εξυπηρετούν.

Ωστόσο, όσο τα εργαλεία πληθαίνουν και η τεχνολογία του Blockchain προχωράει εμφανίζονται όλο και πιο ενδιαφέροντα Projects σε αυτό τον τομέα.

Στην συνέχεια, θα μιλήσουμε για 2 δημοφιλή αποκεντρωμένα ανταλλακτήρια, το 1inch.Exchange και το UniSwap.

Pros

- Παραμένεις κάτοχος των Crypto σου

- Διαθέσιμα προς όλους

- Ανεξάρτητα από Εποπτικές Αρχές (για την ώρα, τουλάχιστον)

- Δεν απαιτείται δημιουργία λογαριασμού & KYC

- Δεν υπάρχει Ρίσκο Αντισυμβαλλόμενου

Cons

- Μη εύχρηστο περιβάλλον

- Μικρός όγκος συναλλαγών & ρευστότητα

- Δεν υπάρχει Customer Support

- Μεγαλύτερη ευθύνη για τον χρήστη

- Δεν συγχωρούν λάθη

💱 DeFi Ανταλλακτήρια Κρυπτονομισμάτων:

Ακολουθούν τα πιο δημοφιλή Decentralized Exchange Platforms:

▶ UniSwap

▶ SushiSwap

▶ PancakeSwap

▶ Loopring

▶ Balancer

▶ δY/δX

▶ Bancor

▶ Curve Finance

▶ 1inch Exchange

▶ Kyber Network

Αποκεντρωμένος Δανεισμός

Τα DeFi Lending Platforms έρχονται να αλλάξουν τον τρόπο με τον οποίο δανειζόμαστε αλλά και δανείζουμε χρήματα σήμερα.

Σκοπός τους είναι να αντικαταστήσουν τον μεσάζοντα όπου στο παραδοσιακό μας χρηματοοικονομικό σύστημα αφορά τράπεζες, με κώδικα ο οποίος έχει τη μορφή των Smart Contracts.

Επιτρέπουν, λοιπόν, στους χρήστες να δανειστούν (πληρώνοντας επιτόκιο) και να δανείσουν (εισπράττοντας επιτόκιο) κεφάλαια εντελώς αποκεντρωμένα, απευθείας από άλλους χρήστες, χωρίς την ύπαρξη κάποιου μεσάζοντα παρά μόνο του κώδικα.

Πως, όμως, αυτό είναι καλύτερο για τον μέσο χρήστη και γιατί να το προτιμήσει;

Η διαφορά του παραδοσιακού δανεισμού μέσω μιας τράπεζας και του αποκεντρωμένου δανεισμού μέσω κάποιου DeFi Lending Protocol εντοπίζεται στα παρακάτω χαρακτηριστικά.

Δανεισμός μέσω Τράπεζας

Ας θεωρήσουμε πως θέλεις να δανειστείς μέσω μιας τράπεζας:

Για να μπορέσεις να λάβεις το δάνειο η τράπεζα θα σου ζητήσει να βάλεις ενέχυρο την περιουσία σου (τις περισσότερες φορές, το ίδιο το σπίτι σου) και θα κάνει ένα εξονυχιστικό έλεγχο του background ώστε να καθορίσει την πιστοληπτική σου ικανότητα.

Αφού κάνει το Risk Analysis και κρίνει ότι όλα είναι καλά, θα προχωρίσει και στην έκδοση του δανείου.

Αν εσύ

Αποκεντρωμένος Δανεισμός μέσω DeFi

Από την άλλη, στον αποκεντρωμένο δανεισμό η διαδικασία λειτουργεί λίγο διαφορετικά.

Εάν προσπαθήσεις να λάβεις κάποιο δάνειο μέσω ενός Lending Protocol όπως το AAVE ή το Compound, δεν θα υπάρξει κάποιο background check ούτε υπάρχει περίπτωση να σου αρνηθεί κάποιος το ποσό που ζητάς.

Το μόνο που θα ζητηθεί από εσένα είναι να κάνεις over-collateralize (με άλλα κρυπτονομίσματα) το ποσό που θέλεις να δανειστείς.

Αυτό σημαίνει πως θα πρέπει να καταθέσεις ποσότητα κρυπτονομισμάτων μεγαλύτερης αξίας από αυτή που θέλεις να δανειστείς.

Αν, για παράδειγμα, θέλεις να δανειστείς $1.000 θα πρέπει να καταθέσεις ως ενέχυρο Ether (ETH) αξίας $1.250.

Η συγκεκριμένη ποσότητα Ether θα “κλειδωθεί” σε κάποιο Smart Contract του Protocol και θα επιστραφεί ξανά πίσω σε σένα μόλις αποπληρώσεις το δάνειο.

Γιατί γίνεται αυτό;

Οι λόγοι είναι δύο:

- Εξασφάλιση Δανειστή

Μέσω του ενέχυρου εξασφαλίζεται το κεφάλαιο του δανειστή. Αν ο δανειζόμενος δεν αποπληρώνει το δάνειο τότε το Protocol θα ρευστοποιεί, σιγά σιγά, το ενέχυρο που έχει δεσμευτεί για να τον αποζημιώσει. - Εξασφάλιση Ρίσκου Μεταβλητότητας

Μέσω του Over-collateralize εξασφαλίζεται πως θα υπάρχει αρκετό κεφάλαιο για να μπορέσει να αποζημιωθεί ο δανειστής ακόμα και αν αξία του ενέχυρου πέσει απότομα.

Στο παραπάνω παράδειγμα, αν η αξία του Ether πέσει περισσότερο από 25% (δηλαδή φτάσει τα $1.000) τότε το ενέχυρο θα ρευστοποιηθεί αυτόματα ώστε να μην χαθούν επιπλέον κεφάλαια.

Δεδομένου του ότι τα DeFi Lending Protocols βγάζουν από την μέση τις τράπεζες καταφέρνουν να προσφέρουν χαμηλότερα επιτόκια στους δανειζόμενους και υψηλότερα επιτόκια στους δανειστές.

Μια κλασική win-win κατάσταση στην οποία ο μόνος που την πατάει είναι ο μεσάζοντας.

Στην θεωρία, ο Αποκεντρωμένος Δανεισμός μιμείται στο 100% τον Παραδοσιακό Δανεισμό με τις παρακάτω διαφορές:

- Είναι Peer 2 Peer

Χρήστες δανείζουν απευθείας σε άλλους χρήστες με τα Smart Contracts να εποπτεύουν την διαδικασία - Δεν απαιτείται δημιουργία λογαριασμού/εγγραφή

Η διαδικασία γίνεται ανώνυμα, χωρίς εγγραφές, KYC και background checks - Δεν υπάρχουν κατώτατα όρια

Μπορείς να δανείσεις και να δανειστείς οποιοδήποτε ποσό θέλεις - Δεν υπάρχουν Μεσάζοντες

Όλοι οι μεσάζοντες έχουν αντικατασταθεί από κώδικα

Ακούγεται πολύ καλό και επαναστατικό, έτσι;

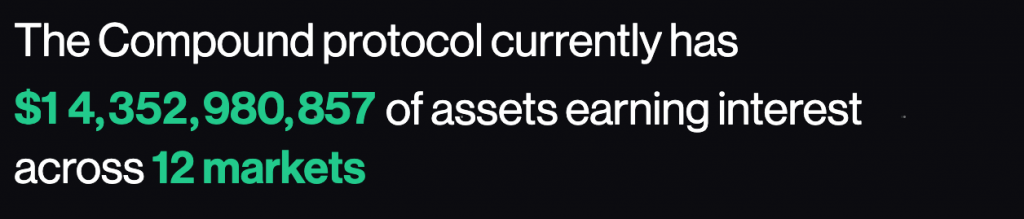

Δεν είναι τυχαίο πως, πλέον, τα κεφάλαια που βρίσκονται κλειδωμένα μέσα σε αυτά τα πρωτόκολλα αγγίζουν πλέον αξίες της τάξης δισεκατομμυρίων δολαρίων.

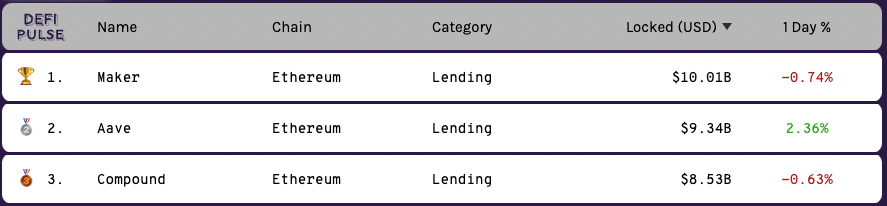

Συγκεκριμένα, όπως μας πληροφορεί το defipulse.com, στο πρωτόκολλο του AAVE βρίσκονται locked περισσότερα από $9.000.000.000, ενώ σε αυτό του Compound, περισσότερα από $8.500.000.000.

💰 DeFi Borrowing & Lending Protocols:

Ακολουθούν τα πιο δημοφιλή Lending & Borrowing DeFi Protocols:

▶ AAVE

▶ Compound

▶ Cream Finance

▶ Venus Protocol

Αποκεντρωμένα Παράγωγα

Ένα παράγωγο δεν αποτελεί τίποτα περισσότερο από ένα χρηματοπιστωτικό προϊόν το οποίο «παράγεται» από την αξία κάποιου άλλου υποκείμενου Asset.

Τα παράγωγα, λοιπόν, μπορούν να συνδεθούν με τις κινήσεις τιμών διάφορων Assets, όπως μετοχές, ομόλογα και νομίσματα.

Το DeFi μας επιτρέπει να δημιουργήσουμε παράγωγα από τα παραπάνω Assets και να τα διαπραγματευτούμε εντελώς αποκεντρωμένα μέσα στο Blockchain.

Ένα από τα πιο δημοφιλή DeFi Projects σε αυτήν την κατηγορία είναι το Synthetix.

Πολύ συνοπτικά, αποτελεί μια αποκεντρωμένη πλατφόρμα η οποία προσφέρει πρόσβαση σε Trading διάφορων παραγώγων τα οποία περιλαμβάνουν κρυπτονομίσματα, fiat νομίσματα, μετοχές και πολύτιμα μέταλλα.

⚠️ Προσοχή:

Μέσω του Synthetix δεν κάνεις Trade τα πραγματικά Assets μετοχών αλλά τα αντίστοιχα παράγωγα τους πάνω στο Blockchain.

Θα αναλύσουμε περισσότερο το Synthetix στην συνέχεια.

Αποκεντρωμένη Ασφάλιση

Όπως ήδη γνωρίζεις, η ασφάλιση είναι μια συμφωνία μεταξύ δύο πλευρών όπου η μία παρέχει εγγυήσεις και αποζημιώσεις εάν συμβεί κάποια απώλεια ή ζημία στην δεύτερη.

Για να μπορέσει να ισχύσει αυτή η συμφωνία, η πλευρά που ασφαλίζεται θα πρέπει να πληρώσει ασφάλιστρο στην πλευρά που την ασφαλίζει.

Μέχρι στιγμής, οι πιο δημοφιλής ασφαλίσεις στον χώρο του DeFi αφορούν απώλειες κεφαλαίων οι οποίες προκύπτουν από εκμετάλλευση πιθανών bugs σε Smart Contracts.

Για να γίνει περισσότερο κατανοητό, ένα χαρακτηριστικό παράδειγμα όπου ένα Insurance Protocol θα μπορούσε να σε προστατέψει ήταν και το δημοφιλές DAO Hacking στο δίκτυο του Ethereum.

🛡️ DeFi Insurance Platforms:

Ακολουθούν 5 Decentralized Insurance Platforms:

▶ Nexus Mutual

▶ Armor

▶ Unslashed

▶ Opium Insurance

Δημοφιλή DeFi Tokens

Μερικά από τα πιο δημοφιλή DeFi Tokens που ξεχώρισαν για την λειτουργικότητα τους και κατάφεραν να προσελκύσουν εκατομμύρια (έως και δισεκατομμύρια) δολάρια στα πρωτόκολλα τους είναι:

- AAVE (Lending Protocol)

- Compound (Lending Protocol)

- UniSwap (Decentralized Exchange)

- 1inch Exchange (Decentralized Exchange Agregator)

- Synthetix (Derivates on Blockchain)

Πάμε να τα δούμε τι κάνει τι, λίγο πιο αναλυτικά, παρακάτω:

AAVE

[Borrowing & Lending Protocol]

Το AAVE αποτελεί το μεγαλύτερο Decentralized Lending Protocol, αυτή τη στιγμή, στον χώρο του DeFi.

Συνοπτικά, επιτρέπει στους χρήστες που το χρησιμοποιούν να δανείσουν κρυπτονομίσματα λαμβάνοντας επιτόκιο αλλά και να δανειστούν κρυπτονομίσματα πληρώνοντας επιτόκιο.

Όλα τα παραπάνω, εντελώς αποκεντρωμένα, χωρίς την ύπαρξη κάποιου μεσάζοντα, χωρίς KYC διαδικασίες

Σε αντίθεση με τον παραδοσιακό δανεισμό ο οποίος εξυπηρετείται μονάχα μέσω του τραπεζικού συστήματος, το AAVE προσπαθεί να “εκδημοκρατήσει” την διαδικασία έχοντας ως βασικές αρχές την ασφάλεια, την απουσία λογοκρισίας και μεροληψίας κάνοντας χρήση της τεχνολογίας του Blockchain.

Το AAVE δημιουργήθηκε το 2017 από τον Stani Kulechov και τρέχει πάνω στο Blockchain του Ethereum.

Αυτό σημαίνει πως σου επιτρέπει να δανείσεις και να δανειστείς κρυπτονομίσματα τα οποία θα τρέχουν και αυτά πάνω στην αλυσίδα του Ethereum, δηλαδή να είναι ERC-20 Tokens.

Το AAVE μπορεί να χαρακτηριστεί ως ένα σύστημα το οποίο βασίζει την λειτουργία του σε Lending Pools.

Για να το κατανοήσουμε, θα πρέπει να βγάλουμε από το μυαλό μας την έννοια του Peer-to-Peer Δανεισμού (όπου ο δανεισμός γίνεται από άνθρωπο σε άνθρωπο) και να περάσουμε στην Pool-to-Peer Δανεισμού.

Οι χρήστες καταθέτουν τα Assets που επιθυμούν να δανείσουν σε Liquidity Pools (Δεξαμενές Ρευστότητας), οι οποίες απαρτίζουν το σύνολο των διαθέσιμων κεφαλαίων που έχει προς δανεισμό το πρωτόκολλο.

Στην αντίπερα όχθη, για να μπορέσει κάποιος να δανειστεί από αυτά τα Liquidity Pools θα πρέπει να “κλειδώσει” ως εγγύηση συγκεκριμένη ποσότητα Assets τα οποία λειτουργούν ως ενέχυρο (Collateral).

Όλα τα παραπάνω, διασφαλίζονται από τα Smart Contracts του πρωτόκολλου.

Τα επιτόκια δανεισμού και για τις δύο πλευρές (Depositors & Borrowers) καθορίζονται μέσα από αλγόριθμους του AAVE και, μεταξύ άλλων, εξαρτώνται από το μέγεθος του εκάστοτε Pool.

Το πρωτόκολλο του AAVE υποστηρίζει περίπου 26 Tokens, αυτή τη στιγμή, τα οποία τρέχουν στο Blockchain του Ethereum. Μερικά από αυτά είναι το Basic Attention Token (BAT), το EnjinCoin (ENJ), το Chainlink (LINK) κτλ.

Εκτός από τα κλασικά features, το AAVE προσφέρει κάποια επιπλέον ιδιαίτερα καινοτόμα όπως τα Flash Loans, τα Uncollateralized Loans και το “Rate Switching“.

AAVE Token

Το AAVE αποτελεί το Native Token του Aave Protocol και εξυπηρετεί ως:

- Governance Token

- Staking Token

Το Token παρουσιάστηκε τον Νοέμβριο του 2017 (με τότε ονομασία LEND) μέσω ενός ICO το οποίο κατάφερε να συγκεντρώσει περισσότερα από $17.000.000. Τον Οκτώβριο του 2020, ανακοινώθηκε το Migration από LEND σε AAVE, με ένα ratio αναλογίας 100:1.

Ο συνολικός αριθμός AAVE που θα υπάρξουν σε κυκλοφορία είναι τα 16.000.000. Από αυτά:

- 13.000.000 Tokens στο Aave Community

- 3.000.000 Tokens στο Aave Ecosystem Reserve

Compound

[Borrowing & Lending Protocol]

Όπως και στην περίπτωση του Aave, έτσι και το Compound αποτελεί ένα ακόμα πρωτόκολλο δανεισμού το οποίο εκμεταλεύεται την αποκεντρωποίηση που προσφέρει η τεχνολογία του Blockchain.

Και τα δύο Projects είναι αποκεντρωμένα Lending & Borrowing Protocols τα οποία τρέχουν πάνω στην αλυσιδα του Ethereum, άρα υποστηρίζουν μονάχα ERC20 Tokens.

Ο τρόπος που λειτουργεί το Compound είναι παρόμοιος.

Από την μία πλευρά, έχουμε αυτούς που θέλουν να δανείσουν κρυπτονομίσματα για να λάβουν επιτόκιο.

Από την άλλη πλευρά, έχουμε αυτούς που θέλουν να δανειστούν κρυπτονομίσματα οι οποίοι θα πρέπει να πληρώσουν επιτόκιο και να “εξασφαλίσουν” το δάνειο τους με το αντίστοιχο ενέχυρο.

Στην μέση έχουμε, για άλλη μια φορά, ένα αποκεντρωμένο πρωτόκολλο (αυτό του Compound) το οποίο είναι υπεύθυνο για την ομαλή και σωστή λειτουργία της όλης διαδικασίας.

Το Compound δημιουργήθηκε το 2017 από τον Robert Leshner, έναν πρώην οικονομολόγο και Chartered Financial Analyst (CFA) ο οποίος δρα ως CEO της Compound Labs αυτή τη στιγμή.

Ενώ στην αρχή ξεκίνησε ως μια Centralized Lending πλατφόρμα, γρήγορα έκανε pivot και επέλεξε την αποκέντρωση.

Το Compound υποστηρίζει περίπου 14 ERC-20 Tokens, αυτή τη στιγμή. Κάποια από αυτά είναι το Tether (USDT), το DAI (DAI), το Ethereum (ETH), το Chainlink (LINK) κτλ.

Αν έπρεπε να συγκρίναμε το Compound με το Aave θα λέγαμε πως ενώ κάνουν, πάνω κάτω την ίδια δουλειά, το Aave μπορεί να χαρακτηριστεί ελάχιστα πιο καινοτόμο καθώς προσφέρει επιπλέον features στους χρήστες του όπως τα Flash Loans και υποστηρίζει περισσότερα κρυπτονομίσματα.

Δεν είναι παράλογο το γεγονός, λοιπόν, ότι ενώ το Compound είχε υψηλότερες ποσότητες κεφαλαίων “κλειδωμένες” σε αυτό, το Aave να πήρε την πρωτιά.

COMP Token

Το COMP αποτελεί το Native Token του Compound Protocol και αποτελεί μονάχα ένα Governance Token το οποίο δίνει τη δυνατότητα στους κατόχους του να προτείνουν και να “ψηφήζουν” αλλαγές στο πρωτόκολλο.

Πέραν αυτού, μπορεί να χρησιμοποιηθεί ως Trading Asset καθώς διαπραγματεύεται σε πολλά ανταλλακτήρια κρυπτονομισμάτων.

Ο συνολικός αριθμός COMP που θα υπάρξουν σε κυκλοφορία είναι 10.000.000.

UniSwap

[Decentralized Exchange]

Το UniSwap αποτελεί ένα από τα μεγαλύτερα Decentralized Exchanges και, σίγουρα, ένα από τα πιο πολυσυζητημένα και σημαντικά Projects στον χώρο του DeFi.

Σε αντίθεση με τα κλασικά Κεντροποιημένα Ανταλλακτήρια (CExs) τα οποία διοικούνται από κάποια συγκεκριμένη εταιρεία (βλέπε Binance & Coinbase) και έχουν σκοπό το κέρδος, το UniSwap σχεδιάστηκε ως ένα εργαλείο το οποίο θα επιτρέπει την απευθείας ανταλλαγή κρυπτονομισμάτων απευθείας από χρήστη σε χρήστη, αποκεντρωμένα, χωρίς μεσάζοντες.

Δημιουργήθηκε το 2018 από τον Hayden Adams και τρέχει πάνω στο Blockchain του Ethereum. Αυτό σημαίνει πως μπορείς να ανταλλάξεις οποιοδήποτε κρυπτονόμισμα τρέχει πάνω στην αλυσίδα του Ethereum (ERC-20 Tokens) όπως το ETH, το COMP, το USDC, το USDT κτλ.

Σε αντίθεση με τα Centralized Exchanges τα οποία βασίζονται στην λογική των Order Books, το Uniswap λειτουργεί κάνοντας χρήση των Liquidity Pools και των Automated Market Makers.

🔎 Liquidity Pools σε DEx:

Τα Liquidity Pools στο πλαίσιο ενός DEx αποτελούν “Δεξαμενές” με Tokens τα οποία “κλειδώνονται” μέσα στο Smart Contract του πρωτόκολλου. Στην συνέχεια, χρησιμοποιούνται ως ρευστότητα μέσω της οποίας διεκπεραιώνονται οι αγοραπωλησίες.

Η προμήθεια που παρακρατά το UniSwap για κάθε συναλλαγή που λαμβάνει χώρα στην πλατφόρμα είναι 0.30%.

Αυτό το 0.3% πηγαίνει, με την σειρά του, ως ανταμοιβή σε αυτούς που προσφέρουν ρευστότητα στο πρωτόκολλο (στους Liquidity Providers) και αποτελεί ένα οικονομικό κίνητρο ώστε να συνεχίσουν να το κάνουν.

Uniswap Review | |

❓Τι είναι: | Decentralized Exchange |

Χρησιμότητα: | Αγοραπωλησίες Κρυπτονομισμάτων |

⚙️ Τεχνολογία: | Liquidity Pools & AMMs |

Προμήθειες | 0.3% |

⛓️ Blockchain: | στο Ethereum Blockchain |

₿ Κρυπτονόμισμα: | UNI - ERC-20 Token |

️ Συντομογραφία: | UNI |

Δημιουργός: | Hayden Adams |

Έτος Δημιουργίας: | 2018 |

Max Supply: | 1.000.000.000 UNI |

UNI Token

Το Native Token του UniSwap είναι ένα Governance Token και ονομάζεται UNI.

🔎 Governance Tokens:

Τα Governance Tokens δίνουν τη δυνατότητα στους κατόχους τους να γίνουν μέρος του πρωτόκολλου με την έννοια ότι μπορούν να ψηφήσουν θετικά ή αρνητικά για νέες προτεινόμενες αλλαγές στον τρόπο που αυτό λειτουργεί.

Το UNI Token ανακοινώθηκε και δημιουργήθηκε τον Σεπτέμβριο του 2020 με τον τρόπο που διαμοιράστηκε να παρουσιάζει ιδιαίτερο ενδιαφέρον.

Συγκεκριμένα, δημιουργήθηκαν 1.000.000.000.000 UNI Tokens, το 60% από τα οποία μοιράστηκε σε όσους είχαν χρησιμοποιήσει το πρωτόκολλο έστω και μία φορά. Την ημέρα της “μοιρασιάς”, περισσότερες από 50.000 διευθύνσεις στο Ethereum είδαν έξτρα 400 UNI Tokens από το πουθενά.

Ο πληθωρισμός του UNI Token ορίστηκε ως 2% σε ετήσια βάση.

1Inch

[Decentralized Exchange Aggregator]

Όπως είναι λογικό, το Uniswap δεν είναι το μοναδικό Αποκεντρωμένο Ανταλλακτήριο εκεί έξω. Υπάρχει πληθώρα ανταγωνιστών όπως το SushiSwap, το KyberSwap, το Curve, το Balancer κ.ο.κ.

Όλα τα παραπάνω ανταλλακτήρια σου προσφέρουν την ίδια υπηρεσία (δηλαδή το να μπορείς να κάνεις αγοραπωλησίες κρυπτονομισμάτων), με μικρές διαφορές στις τιμές (αλλά και στις προμήθειες).

Αν, για παράδειγμα, θέλεις να αγοράσεις Chainlink (LINK) πιθανότητα να το βρεις να διαπραγματεύεται σε διαφορετική τιμή στο ανταλλακτήριο του Uniswap από ότι στο SushiSwap ή στο 0x.

Δεν θα ήταν γαμάτο εάν υπήρχε μια υπηρεσία η οποία θα ψάχνει να βρει σε ποιο Decentralized Exchange διατίθεται το Crypto που αναζητάς στην καλύτερη τιμή;

Ε, λοιπόν, υπάρχει και ονομάζεται 1Inch!

Το 1Inch αποτελεί έναν από τους μεγαλύτερους DEX Aggregators στην αγορά.

Η δουλειά ενός DEx Aggregator είναι να αναζητά την καλύτερη διαθέσιμη τιμή για οποιοδήποτε Crypto από μια λίστα με δημοφιλή Αποκεντρωμένα Ανταλλακτήρια και να εξασφαλίζει την καλύτερη δυνατή επιλογή είτε αυτό αφορά πώληση είτε αγορά.

Εάν, για παράδειγμα, θέλεις να ανταλλάξεις τα Tether (USDT) σου για AAVE Tokens, μπορείς να χρησιμοποιήσεις το 1Inch ώστε να δεις ποιο DEX σου δίνει την καλύτερη ισοτιμία.

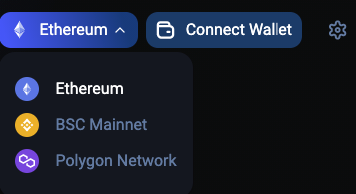

Το 1inch λειτουργεί ως Aggregator για ανταλλακτήρια που δραστηριοποιούνται στο Ethereum Mainnet, το Polygon Network και το Binance Smart Chain Mainnet.

Εκτός του βασικού προϊόντος του 1Inch το οποίο είναι ο DEX Aggregator του, προσφέρει και ένα δικό του Liquidity Protocol μέσα από το οποίο μπορείς να πραγματοποιήσεις συναλλαγές κρυπτονομισμάτων.

Το 1Inch ιδρύθηκε το 2019 από τους Sergej Kunz και Anton Bukov κατά την διάρκεια του ETHNewYork’s hackathon. Από τότε και μετά το 1Inch κατάφερε να σηκώσει κεφάλαια ύψους $15.000.000 από εταιρείες όπως η Pantera Capital και τα Binance Labs.

1INCH Token

Στις 25 Δεκεμβρίου του 2020 το 1Inch ανακοίνωσε το launch του δικού του κρυπτονομίσματος το οποίο έχει την ονομασία 1INCH και αποτελεί ένα Governance Token.

Το σύνολο των 1INCH Tokens θα είναι 1.500.000.000 και, όπως και το Uniswap, μετά την έκδοση τους μοιράστηκε ένα μέρος τους (το 6%) ως Airdrop σε χρήστες οι οποίοι προσέφεραν ρευστότητα στο LP ή είχαν χρησιμοποιήσει την υπηρεσία του στο παρελθόν.

Τα υπόλοιπα Tokens θα μοιραστούν στο Community, σε Core Contributors & Backers και ως κίνητρα για περεταίρω Development του 1inch Protocol.

Synthetix

[Derivatives on Blockchain]

Το Synthetix αποτελεί ένα Decentralized Finance Protocol το οποίο σου επιτρέπει να εκδόσεις αλλά και να κάνεις trade συνθετικών assets πάνω στο Blockchain.

Πριν προχωρήσουμε, ας μάθουμε τι είναι ένα Συνθετικό Asset (Synthetic Asset).

Ενώ ο όρος μπορεί να ακούγεται κάπως εξωγήινος, στην βάση του, είναι αρκετά απλός. Ένα συνθετικό Asset αποτελεί ένα παράγωγο (derivative) το οποίο έχει ως σκοπό να μιμείται την τιμή ενός πραγματικού Asset.

Ένα τέτοιο Asset μπορεί να είναι οτιδήποτε έχει αξία στον πραγματικό κόσμο όπως κρατικά ή εταιρικά ομόλογα, μετοχές, ETFs, κρυπτονομίσματα, συναλλάγματα, πολύτιμα μέταλλα κ.ο.κ.

📚 Υλικό για Διάβασμα:

Μάθε περισσότερα σχετικά με τις Μετοχές, τα Ομόλογα και τα ETFs στα σχετικά άρθρα του MoneyMinority.

Όπως καταλαβαίνεις, τα συνθετικά παράγωγα προορίζονται για Traders οι οποίοι θέλουν να επωφελούνται από τις κινήσεις της τιμής ενός Asset μέσω συχνών αγοραπωλησιών. Δεν τους ενδιαφέρει να έχουν στην κατοχή τους το πραγματικό Asset καθώς καθώς ο σκοπός τους ειναι μονάχα το Trading και το μόνο που χρειάζονται για να το πετύχουν αυτο είναι έκθεση στην τιμή του.

Το Synthetix δημιουργήθηκε το 2017 από τον Kain Warwick και ήρθε να δώσει μια επιπλέον επιλογή σε αυτούς τους Traders δίνοντας τους πρόσβαση σε Synthetic Assets, τα οποία μάλιστα, πάνε πακέτο με όλα τα θετικά που δίνει η ύπαρξη τους στο Blockchain.

Το πρωτόκολλο τρέχει πάνω στο Blockchain του Ethereum και υποστηρίζει το Trading & Minting συνθετικών Μετοχών, ETFs, Πολύτιμων Μετάλλων, Κρυπτονομισμάτων αλλά και Συναλλάγματος.

Επίσης, προσφέρει Inversed Synthetic Assets τα οποία σου επιτρέπουν να ποντάρεις ενάντια στην άνοδο της τιμής κάποιου Asset.

Το λεγόμενο Shorting.

Αν πάρουμε, για παράδειγμα, τη μετοχή της Tesla ($TSLA) τότε η αντίστοιχη συνθετική εκδοχή (το Synth) της θα ήταν η $sTSLA – (εκ του Synthetic Tesla).

Εάν έχεις στην κατοχή σου μια sTSLA τότε πρακτικά κατέχεις μια tokenized εκδοχή της τιμής της TESLA, η οποία τρέχει στο Blockchain.

Το αντίκτυπο που έχει η πλατφόρμα του Synthetix στην ωριμότητα του οικοσυστήματος του Blockchain είναι αρκετά μεγάλο διότι φέρνει μέσα σε αυτό και πιο “παραδοσιακά επενδυτικά οχήματα”.

SNX Token

Το Native Token του Synthetix είναι το SNX.

Τον Μάρτιο του 2018 εκδόθηκαν 100.000.000 SNX τα οποία μοιράστηκαν σε Investors, Team, Foundation, Incentives κτλ.

Τον Μάρτιο του 2019 προτάθηκε μια νέα πολιτική η οποία έκανε πληθωριστικό το νόμισμα με σκοπό να επιβραβεύει αυτούς που κάνουν Stake.

Η τελική μέγιστη προσφορά SNX στην αγορά θα είναι τα 245.312.500 Tokens και θα ολοκληρωθεί το 2025.

Το SNX Token μπορεί να γίνει Staked μέσω του Mintr.

Οι Stakers κερδίζουν παθητικό επιτόκιο σε SNX κάθε εβδομάδα (από τον πληθωρισμό του νομίσματος) αλλά και ένα μέρος από τις προμήθειες από τις αγοραπωλησίες που λαμβάνουν χώρα.

Χρήσιμα Εργαλεία DeFi

Λένε πως είναι τα εργαλεία που κάνουν τον μάστορα και, αυτό δεν μπορεί παρά να ισχύει και στην περίπτωση του DeFi.

Παρακάτω θα παρουσιάσω μερικά από τα πιο γνωστά και βασικά εργαλεία καθώς και τον ρόλο που έχουν στο οικοσύστημα του DeFi.

MetaMask

[Gateway for DeFi dApps]

Δεν θα μπορούσα παρά να ξεκινήσω με το εξαιρετικά δημοφιλές MetaMask.

Πρόκειται, ουσιαστικά, για ένα Crypto Wallet, το οποίο λειτουργεί ως Browser Plugin και αποτελεί ένα “gateway” μέσω του οποίου χρήστες μπορούν να χρησιμοποιήσουν dApps του Ethereum οικοσυστήματος (και όχι μονο).

Μπορεί η κύρια λειτουργία του MetaMask να είναι ένα Crypto Wallet αλλά ο κύριος λόγος που χρησιμοποιείται είναι για να δρα ως “γέφυρα” (ενδιάμεσος) μεταξύ κάποιου άλλου Wallet και ενός DeFi Protocol.

Τι εννοώ;

Ο πιο ασφαλής συνδυασμός είναι να διατηρείς το σύνολο των κρυπτονομισμάτων σου σε κάποιο Hardware Crypto Wallet (όπως το Ledger Nano X) και να στέλνεις την ποσότητα που θέλεις στο DeFi Protocol μέσω του MetaMask Wallet.

Hardware Wallet > MetaMask > DeFi Protocols

&

DeFi Protocols > MetaMask > HardWare Wallet

Αν θέλεις να χρησιμοποιήσεις οποιοδήποτε DeFi dApp (όπως το Uniswap ή το Aave) θα χρειαστεί να μεταφέρεις κεφάλαια (κρυπτονομίσματα) μέσω του MetaMask Wallet σου.

Το MetaMask Wallet είναι εντελώς δωρεάν και μπορείς να το σετάρεις σε μερικά λεπτά από τον παρακάτω σύνδεσμο:

DefiPulse

[DeFi Analytics & Rankings]

Το DeFiPulse είναι ο “ηγέτης” όσον αφορά τα Analytics και τα Rankings στον χώρο του Decentralized Finance και προορίζεται τόσο για αρχάριους όσο και για πιο έμπειρους χρήστες.

Μπορείς να πάρεις πρόσβαση σε επίκαιρες πληροφορίες και γραφήματα για όλα τα DeFi Protocols που τρέχουν σε τομείς όπως το Lending & Borrowing, τα DExs, τα Παράγωγα και πολλά ακόμα.

Επίσης, μέσω του The DeFi List συνοψίζει σε μια σελίδα την αφρόκρεμα των DeFi Projects.

Θα μπορούσε να πει κάποιος πως ό,τι αποτελεί το CoinMarketCap για τον χώρο των κρυπτονομισμάτων, το ίδιο αποτελεί το DeFiPulse για τον χώρο του DeFi.

EtherScan.io

[Blockchain Explorer for ERC20 Tokens]

Το Etherscan αποτελεί τον No1 Blockchain Explorer για το Ethereum καθώς και όλα τα ERC20 Tokens που τρέχουν πάνω στην αλυσίδα του.

Πρόκειται για μια δωρεάν μηχανή αναζήτησης η οποία επιτρέπει στους χρήστες να αναζητήσουν και να επιβεβαιώσουν συναλλαγές που λαμβάνουν χώρα στο Blockchain του Ethereum.

Το Etherscan έρχεται και ενισχύει τη γνωστή έκφραση που ισχύει στα κρυπτονομίσματα: “Don’t Trust, Verify”.

Δεν χρειάζεται να “εμπιστευτείς” κάποιον ότι πραγματοποίησε μια συναλλαγή απλά και μόνο επειδή στο λέει, μπορεί να μπεις και να την “επιβεβαιώσεις” με τα ίδια σου τα μάτια.

Όπως είναι λογικό, διαφορετικά Blockchains έχουν το δικό τους Block Explorer.

Για παράδειγμα, το Polkadot και το Kushama έχουν το PolkaScan, η Binance Smart Chain το BSCscan και το Cardano τον Cardano Explorer.

Zapper

[DeFi Asset Management Tool]

Μπορείς να ανεβάσεις επίπεδο την διαχείριση των DeFi Assets σου προσθέτοντας ένα ακόμα όπλο στην φαρέτρα σου, εκτός του Crypto Wallet σου.

Το Zapper αποτελεί ένα DeFi Management Tool και έχει σκοπό να σου λύσει τα χέρια ως προς την διαχείριση των Assets σου. Σου επιτρέπει να κάνεις track και να οπτικοποιήσεις όλα τα DeFi Assets που έχεις στην κατοχή σου, συγκεντρώνοντας τα σε ένα κοινό, απλό και εύκολο οπτικό περιβάλλον.

Αντίστοιχα εργαλεία όπως το Zapper είναι το Debank και το Zerion.

Κίνδυνοι & Ρίσκο του DEFI

Όπως αναφέρει και ο γνωστός Bitcoin Advocate, Ανδρέας Αντωνόπουλος, το DeFi πάει πακέτο με 4 διαφορετικές κατηγορίες ρίσκου:

- Κίνδυνος Χρηματοοικονομικού Μέσου

- Κίνδυνος Αντισυμβαλλομένου

- Κίνδυνος Smart Contact

- Κίνδυνος Blockchain Platform

Ας δούμε περισσότερα για την κάθε κατηγορία ξεχωριστά:

Κίνδυνος Χρηματοοικονομικό Μέσου

Ξεκινώντας, έχουμε το ρίσκο που συνοδεύει το ίδιο το χρηματοοικονομικό μέσο.

Όπως (ελπίζω) πως θα γνωρίζεις ήδη, κάθε επένδυση συνοδεύεται από το αντίστοιχο ρίσκο το οποίο, με τη σειρά του, προσδιορίζει και το μέγεθος της απόδοσης της.

Όλα τα χρηματοοικονομικά μέσα συνοδεύονται από ρίσκο. Οι μετοχές έχουν ρίσκο, τα δάνεια έχουν ρίσκο, τα ETFs έχουν ρίσκο, τα παράγωγα έχουν ρίσκο.

Το ρίσκο αυτό, πολύ απλά, αποτελεί τον κίνδυνο του να πέσει η πρόβλεψη σου έξω. Οι μετοχές και τα ETFs μπορεί να κινηθούν προς την αντίθετη πορεία από αυτήν που πιστεύεις ενώ τα δάνεια μπορεί να γίνουν defaulted και να μην αποπληρωθούν ποτέ.

Αυτό που έρχεται να κάνει το DeFi είναι να αλλάξει τον τρόπο με τον οποίο έχεις πρόσβαση σε αυτά τα χρηματοοικονομικά προϊόντα χωρίς, όμως, να επεμβαίνει στο ύψος του ρίσκου που τα συνοδεύει.

Εάν, για παράδειγμα, επιλέξεις να δανείσεις τα κρυπτονομίσματα σου σε άλλους έναντι επιτοκίου μέσω ενός αποκεντρωμένου Lending Protocol (όπως το Compound ή το Aave) τότε θα πρέπει να αναγνωρίσεις ότι αναλαμβάνεις και το αντίστοιχο ρίσκο. Το ρίσκο αυτό αποτελεί τον κίνδυνο της μη-αποπληρωμής του δανείου από τον δανειζόμενο.

⚠️ Κίνδυνος 1º:

Θα πρέπει να συνυπολογίσεις το ρίσκο που εμπεριέχει το ίδιο το χρηματοπιστωτικό προϊόν που επιλέγεις.

Κίνδυνος Αντισυμβαλλομένου

Ή, όπως αναφέρεται στα Αγγλικά, “Counter-party Risk”.

Το ύψος του κινδύνου αντισυμβαλλομένου που αναλαμβάνεις εξαρτάται από το πόσο πραγματικά αποκεντρωμένο είναι το DeFi πρωτόκολλο που επιλέγεις να χρησιμοποιήσεις.

Αν πρόκειται για πλήρως αποκεντρωμένο (DeFi) τότε δεν διατρέχεις καθόλου κίνδυνο αντισυμβαλλομένου.

Αν, από την άλλη, το DeFi Protocol τείνει να είναι περισσότερο CeFi (κεντροποιημένο), τότε αναλαμβάνεις αυτό το επιπλέον ρίσκο.

Για να κατανοήσεις το παραπάνω, θα σου δώσω ένα παράδειγμα:

Το UniSwap και το SushiSwap αποτελούν αποκεντρωμένα ανταλλακτήρια κρυπτονομισμάτων (DExs) τα οποία τρέχουν στο Blockchain του Ethereum.

Από την άλλη, το PancakeSwap αποτελεί και αυτό ένα αποκεντρωμένο ανταλλακτήριο το οποίο τρέχει πάνω στο Binance Smart Chain, το Blockchain της Binance.

Ενώ το Ethereum αποτελεί ένα πλήρως αποκεντρωμένο δίκτυο, δεν μπορούμε να πούμε και το ίδιο για το Blockchain της Binance όπου κάθε ένας από τους 21 validators έχει κάποια σχέση με την ίδια την εταιρεία.

Αυτό σημαίνει πως, υπό μια έννοια, οι εξελίξεις και οι αποφάσεις που λαμβάνει η Binance μπορούν να σε επηρεάσουν άμεσα. Αναλαμβάνεις το επιπλέον ρίσκο του να ξυπνήσεις ένα όμορφο πρωινό και να μάθεις πως κλείνει, πτωχεύει, το σκάει με τα χρήματα σου ή αποφασίζει να σου κλείσει ή παγώσει τον λογαριασμό.

⚠️ Κίνδυνος 2º:

Θα πρέπει να συνυπολογίσεις τον κίνδυνο αντισυμβαλλομένου εάν επιλέξεις πλατφόρμες οι οποίες δεν είναι 100% αποκεντρωμένες.

Κίνδυνος Smart Contract

Όπως έχουμε αναφέρει, ο σκοπός του DeFi είναι να προσφέρει χρηματοπιστωτικά προϊόντα σε όλο τον κόσμο ανεξαιρέτως βγάζοντας από την μέση τις τράπεζες και αντικαθιστώντας τες με κώδικα.

Τι γίνεται, όμως, όταν αυτός ο κώδικας δεν δουλεύει σωστά;

Επιτήδειοι μπορούν να βρουν παραθυράκια και “τρύπες” μέσα σε αυτόν και να τις εκμεταλλευτούν υπέρ τους, εις βάρος άλλων.

Το πιο κλασικό παράδειγμα που μου έρχεται στο μυαλό δεν είναι άλλο από το DAO Hacking το οποίο οδήγησε στη δημιουργία του Ethereum Classic (ETC).

Πολύ συνοπτικά, ένας Hacker ανακάλυψε ένα παραθυράκι στο Smart Contract του DAO και μπόρεσε να αποσπάσει περισσότερα από 3.6 εκατομμύρια Ether από τους κατόχους τους.

⚠️ Κίνδυνος 3º:

Θα πρέπει να συνυπολογίσεις τον κίνδυνο του να υπάρχει κάποιο Bug ή κάποιο εκμεταλλεύσιμο παραθυράκι στα Smart Contracts της DeFi εφαρμογής.

Κίνδυνος Blockchain Platform

Τέλος, έχουμε τυχόν κινδύνους που μπορεί να προκύψουν από το ίδιο το Blockchain Platform πάνω στο οποίο τρέχει η DeFi αποκεντρωμένη εφαρμογή.

Αναφέρομαι σε δίκτυα όπως το Ethereum, το Solana, το Binance Smart Chain κτλ

Ένας τέτοιος κίνδυνος θα μπορούσε να είναι η υψηλή μεταβλητότητα στα Gas Fees που απαιτούνται για την εκτέλεση συναλλαγών μέσα στο Blockchain.

Ένας άλλος κίνδυνος θα μπορούσε να αποτελέσει η ύπαρξη ενός bug στον ίδιο τον κώδικα του Blockchain Network.

⚠️ Κίνδυνος 4º:

Θα πρέπει να συνυπολογίσεις κινδύνους από την λειτουργία του ίδιου του Blockchain πάνω στο οποίο τρέχει η DeFi εφαρμογή της επιλογής σου. Αυτοί αφορούν υψηλή μεταβλητότητα στα Gas Fees αλλά και Bugs στον κώδικά της.

Σε αυτό το Video του Ανδρέα θα μάθεις αρκετά αναλυτικότερα τις κατηγορίες ρίσκου που συνοδεύουν το DeFi.

Τελική Γνώμη για DeFi

Αν κάποιος ή κάτι είναι σε θέση να “απειλήσει” το σημερινό διεφθαρμένο, κεντροποιημένο και μυστικοπαθές τραπεζικό σύστημα είναι, ίσως, το DeFi.

Μέχρι πριν κάποια χρόνια, θεωρούσαμε πως οι νέες FinTech Start-ups που ήρθαν στο προσκήνιο (όπως η Revolut, η N26 και η Mintos) ήταν αυτές που θα έρθουν να αλλάξουν τον τρόπο με τον οποίο λειτουργεί το σημερινό τραπεζικό σύστημα.

Νομίζω πως ήρθε η ώρα να αναθεωρήσουμε.

Αυτό που έκανες οι συγκεκριμένες εταιρείες ήταν να χρησιμοποιήσουν την τεχνολογία ώστε να αναβαθμίσουν το περιτύλιγμα των τραπεζικών προϊόντων, να τους δώσουν μια πιο digital μορφή και να τα μοιράσουν σε περισσότερο κόσμο.

Στην βάση τους, όμως, παραμένουν το ίδιο κεντροποιημένες και μυστικοπαθείς όσο μια κλασική τράπεζα.

Αυτό συμβαίνει διότι η καινοτομία που εισήγαγαν ήταν το “πάντρεμα” του Internet με τον παραδοσιακό τραπεζικό τομέα.

Αν μου επιτραπεί: Ήρθαν και έχτισαν πάνω στα ίδια θεμέλια που έχει δομηθεί το παραδοσιακό μας τραπεζικό σύστημα απλά με πιο σύγχρονα υλικά.

Μπορούν με την ίδια ευκολία να σου παγώσουν έναν λογαριασμό, να σου αρνηθούν πρόσβαση στα χρήματα σου και να απαιτήσουν να γνωρίζουν τα πάντα για εσένα (KYC).

Το DeFi, από την άλλη, έρχεται να χρησιμοποιήσει τα ίδια σύγχρονα υλικά (Internet) και να χτίσει το τραπεζικό σύστημα από την αρχή, πάνω σε εντελώς καινούρια θεμέλια.

Τα θεμέλια έχουν ως βασικές αρχές την ελευθερία πρόσβασης σε όλους ανεξαιρέτως και την απόλυτη διαφάνεια.

Στο DeFi δεν υπάρχει μία ανώτατη αρχή πάνω από το κεφάλι μας (ως άλλο God Mode) η οποία έχει τη δύναμη να μεροληπτήσει υπέρ μιας συγκεκριμένης ομάδας ανθρώπων.

Υπάρχει μόνο ο κώδικας.

Αν αυτός έχεις στηθεί σωστά, χωρίς bugs και εσκεμμένα λάθη, τότε θα κάνει ακριβώς αυτό για το οποίο δημιουργήθηκε.

Δεν μετράει η χώρα όπου γεννήθηκες, η γλώσσα που μιλάς, το χρώμα του δέρματος σου, οι πολιτικές ή θρησκευτικές σου πεποιθήσεις.

Όποιος και αν είσαι, όση οικονομική δύναμη και να έχεις η μεταχείριση που θα λάβεις είναι ίδια.

Μπορείς να κρατήσεις ως μπούσουλα και εδώ τη γνωστή φράση για το Bitcoin:

“Don’t Trust, Verify!”

Πριν μου κάνεις την επόμενη εύλογη ερώτηση, έρχομαι να σε προλάβω.

Γνωρίζω πως δεν είμαστε όλοι Developers για να μας είναι τόσο εύκολο να επιβεβαιώσουμε ότι ο κώδικας ενός DeFi Protocol τρέχει χωρίς Bugs ή κακόβουλο τρόπο.

Για τον λόγο αυτό μπορούμε να αφήσουμε τους ειδικούς να το κάνουν. Τέτοιοι ειδικοί είναι Smart Contract Auditing Companies (όπως η Certik) οι οποίες ασχολούνται με το να ελέγχουν ότι ο κώδικας ενός Smart Contract δεν έχει εκμεταλλευσιμα από τρίτους κενά ασφαλείας ή Bugs.

⚠️ Συμβουλή Σταδιοδρομίας:

Αν ήμουν Developer σήμερα και δεν είχα κάποιο συγκεκριμένο στόχο καριέρας ή ήθελα να αλλάξω την μέχρι τώρα πορεία μου, θα κοιτούσα να περάσω στο Smart Contract Auditing.

Θεωρώ πως η ζήτηση θα αυξηθεί εκθετικά τα επόμενα χρόνια.

Από την άλλη, όμως, συνεχίζει να παραμένει το ρίσκο του να έχει στηθεί με τέτοιο τρόπο το Smart Contract ώστε να οφελείσει τους δημιουργούς τους σε βάθος χρόνου.

Πως σου φάνηκε το άρθρο;

Πιστεύεις ότι το DeFi θα έρθει για να αλλάξει μια καλή το τρόπο με τον οποίο λειτουργεί το τραπεζικό σύστημα ή αποτελεί άλλη μια πολλά υποσχόμενη πατάτα που εμφανίστηκε στο Internet και θα κάψει τα χέρια όσων την κρατούν;

Γράψε μου τη γνώμη σου στα σχόλια και πες μου αν έχεις χρησιμοποιήσει κάποιο DeFi Protocol.

Μέχρι το επόμενο άρθρο, τα λέμε!

Sterg

📚 Περισσότερο Υλικό για Bitcoin:

Εάν σου άρεσε το παραπάνω άρθρο, ρίξε μια ματιά στα παρακάτω.

Πιστεύω πως θα τα βρεις εξίσου ενδιαφέροντα:

Από την Ανταλλακτική Οικονομία στο Bitcoin ▶

Bitcoin: Τι είναι & Πως λειτουργεί ▶

Ethereum: Τι είναι & Πως λειτουργεί ▶

Οδηγός Ασφάλειας & Προστασίας Κρυπτονομισμάτων ▶

Τα πάντα σχετικά με τα Crypto Wallets ▶

Τα 5 πιο Δημοφιλή Κρυπτονομίσματα ▶

Ανάλυση Τιμής Bitcoin: Πότε να Αγοράσεις ▶

Τι Είναι το DeFi;

Τα αρχικά του DeFi προέρχονται από τις λέξεις “Decentralized Finance”, οι οποίες στα ελληνικά φαντάζομαι πως μπορούν να μεταφραστούν ως Αποκεντρωμένη Χρηματοοικονομική. Στόχος του DeFi είναι να μεταφέρει όλες τις παραδοσιακές χρηματοοικονομικές υπηρεσίες μέσα στο Blockchain, όπου και θα τρέχουν εντελώς αποκεντρωμένα.

Μάθε ποιες είναι αυτές οι υπηρεσίες στο άρθρο του MoneyMinority.

Οι πιο Δημοφιλείς Κατηγορίες του DeFi:

Οι κατηγορίες χρηματοπιστωτικών προϊόντων τις οποίες έχει καταφέρει να αποκεντρoποιήσει το DeFi είναι οι παρακάτω:

Τα πιο Γνωστά DeFi Protocols & Projects:

Affiliate Disclaimer:

Το άρθρο περιέχει affiliate links τα οποία βοηθούν το MoneyMinority.

Feel free να μην τα χρησιμοποιήσεις εάν δεν το επιθυμείς.

Risk Disclaimer:

Το MoneyMinority δεν λειτουργεί ως επενδυτικός σύμβουλος. Τα παραπάνω δεν πρέπει να ληφθούν ως επενδυτικές συμβουλές αλλά ως προσωπικές εμπειρίες/απόψεις του αρθρογράφου.

Οι επενδύσεις εμπεριέχουν ρίσκο.

Οι επενδύσεις σε κρυπτονομίσματα εμπεριέχουν ακόμα περισσότερο ρίσκο.

Διάβασε περισσότερα για τα Risk & Affiliate Disclaimers του MoneyMinority.

![Κρυπτονομίσματα για Αρχάριους: Τι Είναι και Πώς Λειτουργούν [2024] Κρυπτονομίσματα για Αρχαρίους Τι Είναι & Πως Λειτουργούν](https://moneyminority.com/wp-content/uploads/2022/04/Κρυπτονομίσματα-για-Αρχαρίους-Τι-Είναι-Πως-Λειτουργούν-768x486.png)

![Δωρεάν Κρυπτονομίσματα – Λίστα με Bonus Εγγραφής [2024] Δωρεάν Κρυπτονομίσματα - Λίστα με Bonus Εγγραφής](https://moneyminority.com/wp-content/uploads/2021/12/Δωρεάν-Κρυπτονομίσματα-Λίστα-με-Bonus-Εγγραφής-768x432.png)

5 Comments

Congratulations 👏. The most beautiful analysis.

Well done 👍

πολλά μπράβο για όλο το μπλογκ γενικότερα

Thanks Βαγγέλη!

Πολλά συγχαρητήρια για το άρθρο: Απόλυτα επεξηγηματικό και κατατοπιστικό!

Χαίρομαι που σε βοήθησε Μάριε!