Πολλά πράγματα που στο σήμερα ακούγονται αδιανόητα – ή ακόμα και στη σφαίρα της συνομωσιολογίας – αποτελούσαν την κανονικότητα για πολλά χρόνια στο παρελθόν.

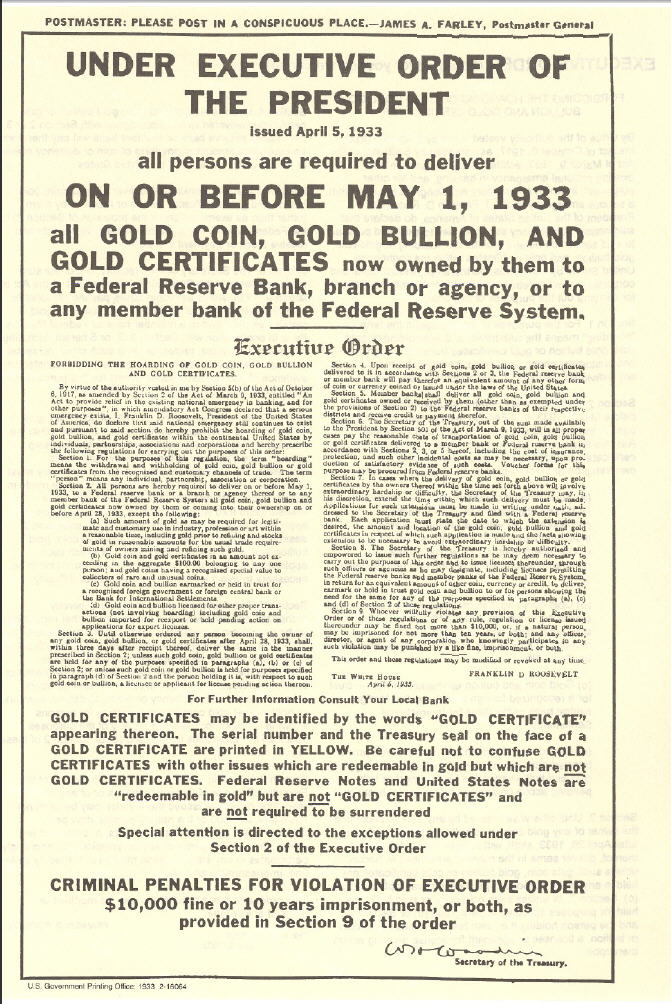

Θέλεις ένα παράδειγμα; Στις 6 Μαρτίου του 1933, ο πρόεδρος των Ηνωμένων Πολιτιών Fr. Roosevelt υπέγραψε το εκτελεστικό διάταγμα 6102 κατά το οποίο απαγορευόταν η οποιαδήποτε κατοχή χρυσού από πολίτες των Η.Π.Α. Μέσα σε 2 μήνες ήταν όλοι αναγκασμένοι να παραδόσουν κάθε νόμισμα, μπάρα ή αποδεικτικό κατοχής χρυσού στην κεντρική τράπεζα της αμερικής.

Μετά το πέρας της 1ης Μαίου του 1933, εάν εντόπιζαν πάνω σου έστω και μερικά χρυσά νομίσματα (με εξαίρεση μικροποσότητες κοσμημάτων) ήσουν παράνομος και διωκόσουν ποινικά από τις αρχές.

Και όταν λέμε παράνομος, δεν εννοούμε “πληρώνεις-απλά-κάποιο-πρόστιμο-παράνομος”. Κινδύνευες με $10.000 πρόστιμο, ή 10 χρόνια φυλακή ή… και τα δύο.

Στην “γη της ελευθερίας” υπήρχε ένα αστραφτερό, κιτρινωπό, εύπλαστο και σπάνιο μέταλλο, προερχόμενο απευθείας από την γη, η κατοχή του οποίου θα μπορούσε να σε στείλει… φυλακή.

Σήμερα, τα πράγματα έχουν αλλάξει. Υπάρχουν πολλοί τρόποι με τους οποίους μπορείς να αποκτήσεις έκθεση στο πολύτιμο μέταλλο με μεγάλη ευκολία χωρίς να κινδυνεύεις να βρεθείς σε κάποια φυλακή. Από ETFs που ακολουθούνε την τιμή του χρυσού και εταιρείες εξόρυξης χρυσού, μέχρι νομίσματα και ράβδους.

Το γεγονός, όμως, ότι είσαι εντάξει στα μάτια του νόμου αποτελεί αυτομάτως και μία ένδειξη ότι αξίζει να επενδύσεις σε χρυσό;

Χμμμ… Αυτό ακριβώς θα επιχειρήσω να εξετάσω στο άρθρο που ακολουθεί!

☕ Κάνε καφέ και… πάμε!

Αξίζει η αγορά χρυσού ως επένδυση – στα γρήγορα

Πριν περάσουμε στο ψητό, ακολουθεί μία σύνοψη του τι θα συζητήσουμε αλλά και μερικές βασικές ερωτήσεις σχετικά με την επένδυση σε χρυσό:

Τι είναι ο χρυσός; Αποτελεί ένα λαμπερό, κίτρινο μέταλλο το οποίο χαίρει εκτίμησης για την ομορφιά και τη σπανιότητά του εδώ και χιλιάδες χρόνια. Το σύμβολο του είναι Au ενώ οι χημικές του ιδιότητες το καθιστούν μαλακό, εύπλαστο και μη-διαβρώσιμο. Ο χρυσός χρησιμοποιείται συχνά για την κατασκευή κοσμημάτων, νομισμάτων καθώς και ως διακοσμητικό. Όντας καλός αγωγός του ηλεκτρισμού και αδύνατο να σκουριάζει έχει μετατραπεί σε σημαντικό βιομηχανικό υλικό για την κατασκευή ηλεκτρονικών συστημάτων και την ιατρική.

Γιατί ο χρυσός έχει αξία; Ο συνδυασμός της σπανιότητας (λόγω της δυσκολίας εξόρυξης) και της αντοχής στο χρόνο (δεν καταστρέφεται, δεν διαβρώνεται, δεν διασπάται) καθιέρωσε τον χρυσό ως σύμβολο πλούτου και κύρους για πολλούς πολιτισμούς. Είναι τα ίδια χαρακτηριστικά που τον καθιέρωσαν ως μέσο ανταλλαγής της αξίας – δηλαδή χρήμα – αλλά και μέσο αποθήκευσης της αξίας για τόσα χρόνια στην ιστορία.

Αξίζει να επενδύσεις σε χρυσό; Ένας επενδυτής επιλέγει να τοποθετήσει χρυσό στο χαρτοφυλάκιο του για διάφορους λόγους: την προσδοκία ανατίμησης μέσα στο πέρασμα των ετών, ως προστασία απέναντι σε χρηματοπιστωτικές κρίσεις αλλά και ως αντιστάθμιση απέναντι στον πληθωρισμό. Στο άρθρο θα εξετάσουμε το κατά πόσο επαληθεύονται από την πραγματικότητα.

Πώς μπορείς να αγοράσεις χρυσό; Υπάρχουν διάφοροι τρόποι με τους οποίους μπορείς να επενδύσεις στον χρυσό: Για όσους θέλουν να αποκτήσουν το πραγματικό μέταλλο θα πρέπει να προσανατολιστούν προς νομίσματα (χρυσές λίρες), ράβδους ή ακόμα και πλάκες. Για όσους ενδιαφέρονται να αποκτήσουν μόνο έκθεση στην τιμή του χρυσού χωρίς να ασχοληθούν με την αποθήκευση του μπορούν να επενδύσουν σε κάποιο ETF χρυσού (όπως τα XETRA Gold, iShares Physical Gold, Invesco Physical Gold). Εναλλακτικά, μπορείς να αγοράσεις κρυπτονομίσματα που ακολουθούν την τιμή του χρυσού ή μετοχές σε εταιρείες εξόρυξης χρυσού.

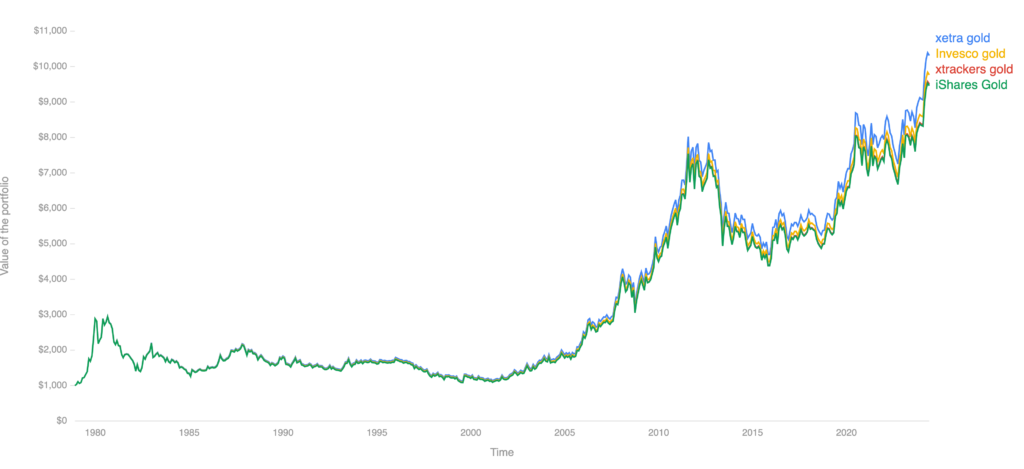

Πώς θα βρω ETFs χρυσού; Κάποια από τα πιο δημοφιλή ETFs χρυσού είναι το Xetra-Gold (ISIN: DE000A0S9GB0 και TER 0%), το iShares Physical Gold ETC (ISIN: IE00B4ND3602 και TER 0,12%), το Invesco Physical Gold A (ISIN: IE00B579F325 και TER 0,12%) και το Xtrackers IE Physical Gold ETC (ISIN: DE000A2T0VU5 και TER 0,11%). Μπορείς να τα βρεις στις πλατφόρες της Saxo Bank, της DEGIRO (IE) και της Trading212 ➜

Ποιο είναι το καλύτερο ETF χρυσού; Αν και τα 4 ETFs που αναφέρθηκαν είναι παρόμοια με τις διαφορές στην απόδοση είναι πολύ μικρές, μία σύγκριση του onlinetraders δείχνει πώς η καλύτερη επιλογή ήταν το Xetra Gold ➜

Σε αυτό το άρθρο θα διαβάσεις:

- Γιατί να επενδύσεις σε χρυσό; →

- Ποια ήταν η τιμή χρυσού ανά έτος →

- Χρυσός, Ομόλογα ή Μετοχές; →

- Αξίζει να επενδύσεις σε χρυσό; →

- Πώς θα επενδύσεις σε χρυσό →

- ❓ Συχνές ερωτήσεις →

Γιατί να επενδύσεις σε χρυσό;

Αν και ο χρυσός είναι μαζί μας για χιλιάδες χρόνια, ο ρόλος του ως επένδυση σε ένα χαρτοφυλάκιο δεν ήταν πάντα ξεκάθαρος. Όπως είχα γράψει και στον αναλυτικό οδηγό επένδυσης σε χρυσό πριν κάποιο καιρό, η “κοινή επενδυτική γνώμη” τείνει να παραθέτει δύο λόγους:

- αποτελεί ένα ασφαλές καταφύγιο σε κρίσεις 💥

- προσφέρει αντιστάθμιση απέναντι στο πληθωρισμό 💸

1. Ασφαλές καταφύγιο απέναντι σε κρίσεις

Αν και δεν υπάρχει σαφής ορισμός του πότε ένα asset λειτουργεί ως “ασφαλές καταφύγιο”, θα λέγαμε όταν διατηρεί (ή αυξάνει) την αξία του σε περιόδους αβεβαιότητας, κρίσεων και αναταραχών.

Εδώ και πολλά χρόνια, ο χρυσός τείνει να θεωρείται μέσο αποθήκευσης αξίας. Όντας πολύτιμο μέταλλο με συγκεκριμένα χαρακτηριστικά, δεν μπορεί να δημιουργηθεί από το μηδέν (όπως συμβαίνει με το παραστατικό χρήμα) ενώ η αξία του δεν επηρεάζεται άμεσα από αλλαγές στην νομισματική πολιτική (κεντρικά επιτόκια).

Πώς λειτουργεί: Όταν οι χρηματοοικονομικές αγορές είναι ασταθείς, κυριαρχεί αβεβαιότητα και οι επενδυτές ανησυχούν για την κατάσταση της οικονομίας, η ζήτηση για χρυσό αυξάνεται. Με την προσφορά του χρυσού δεδομένη, η αύξηση στη ζήτηση έχει ως αποτέλεσμα την αύξηση της τιμής του.

⬆ φόβου και αβεβαιότητας

⬇

⬆ζήτησης για χρυσό

⬇

⬆ τιμής χρυσού

Θα μπορούσε κάποιος να πει πώς αποτελεί, τρόπον τεινά, μία “αυτοεκπληρούμενη προφητεία“.

Παράδειγμα: Κατά τη διάρκεια της μεγάλης ύφεσης του 2008, ο δείκτης S&P 500 έπεσε κατά 56,8%. Αντίθετα, η τιμή του χρυσού αυξήθηκε κατά 25,5%.

Source: Macrotrends

2. Αντιστάθμιση στον πληθωρισμό

Σε αντίθεση με τα παραστατικά νομίσματα η αξία των οποίων υποτιμάται σταδιακά και προβλεπόμενα μέσα στα χρόνια λόγω της αύξησης της συνολικής τους ποσότητας στην αγορά (aka πληθωρισμός), η αξία του χρυσού φημολογείται ότι παραμένει ίδια (ή αυξάνεται) σε πραγματικές τιμές λόγω των ιδιαίτερων χαρακτηριστικών του. Η συνολική ποσότητα είναι πεπερασμένη, η προσφερόμενη ποσότητα στην αγορά γίνεται σταδιακά και σχεδόν προβλεπόμενα ενώ δεν μπορεί να καταστραφεί, ούτε και να δημιουργηθεί από το μηδέν.

Πώς λειτουργεί: Όσο το Ευρώ χάνει αξία λόγω πληθωρισμού, ο χρυσός τείνει να γίνεται ακριβότερος. Με λίγα λόγια, όσο ο πληθωρισμός αυξάνεται, τόσο περισσότερο “ροκανίζει” την αγοραστική δύναμη του Ευρώ, άρα τόσο πιο ακριβό τείνει να γίνεται ένα γραμμάριο χρυσού.

Παράδειγμα: Έστω ότι η τιμή του χρυσού ανατιμάται κατά 5% μέσα σε ένα έτος ενώ, παράλληλα, ο πληθωρισμός είναι 5%. Αυτό σημαίνει πώς ο χρυσός αντιστάθμισε πλήρως τον πληθωρισμό καθώς σε πραγματικούς όρους η τιμή του δεν υποτιμήθηκε καθόλου.

🤔 Επαληθεύονται τα παραπάνω στην πράξη; Υπομονή καθώς στη συνέχεια θα το εξετάσουμε χρησιμοποιώντας παραδείγματα από την ιστορία.

Γιατί να ΜΗΝ επενδύσεις σε χρυσό;

Πίσω στο 1924, ο John Maynard Keynes αναφέρθηκε στον κανόνα του χρυσού (τη σύνδεση χρυσού και χρήματος) ως ένα “βαρβαρικό λείψανο”.

Ο Warren Buffett – ο οποίος δεν τον γουστάρει καθόλου – μιλάει για ένα μέταλλο που “το μόνο που κάνει είναι να κάθεται και να σε κοιτάει”.

Ποιο είναι το επιχείρημα; Ο βασικός ισχυρισμός όσων εναντιώνεται στον χρυσό ως επενδυτικό όχημα είναι πώς δεν έχει καμία απολύτως χρησιμότητα. Δεν παράγει αξία, δεν προσφέρει εισόδημα, δεν παρέχει χρηματικές ροές.

Ναι, ο χρυσός βρίσκει χρήση και σε βιομηχανικούς τομείς όπως η οδοντιατρική, οι ηλ. συσκευές και ο διαστημικός εξοπλισμός. Το ποσοστό είναι τόσο μικρό (6,69% για το 2023) που η τόσο υψηλή κεφαλαιοποίηση δικαιολογείται (μάλλον) από τις άλλες χρήσεις του (επένδυση με 23% και κοσμήματα με 48%).

Στον αντίποδα, οι μετοχές αντιπροσωπεύουν μερίδιο σε κάποια εταιρεία η οποία παράγει προϊόντα και υπηρεσίες τα οποία στοχεύουν στην επίλυση προβλημάτων – πράγμα το οποίο προσφέρει αξία.

Με λίγα λόγια, μια εταιρία παράγει αξία, την μετουσιώνει σε κέρδος το οποίο μοιράζει ως μέρισμα στους ιδιοκτήτες.

Αντίστοιχα, οι κάτοχοι ομολόγων αποζημιώνονται για το ρίσκο που αναλαμβάνουν μέσω τακτικών πληρωμών επιτοκίου (κουπόνι) το οποίο, για άλλη μια φορά, προέρχεται από:

- εταιρίες που παράγουν αξία

- κράτη… που απορροφούν αξία

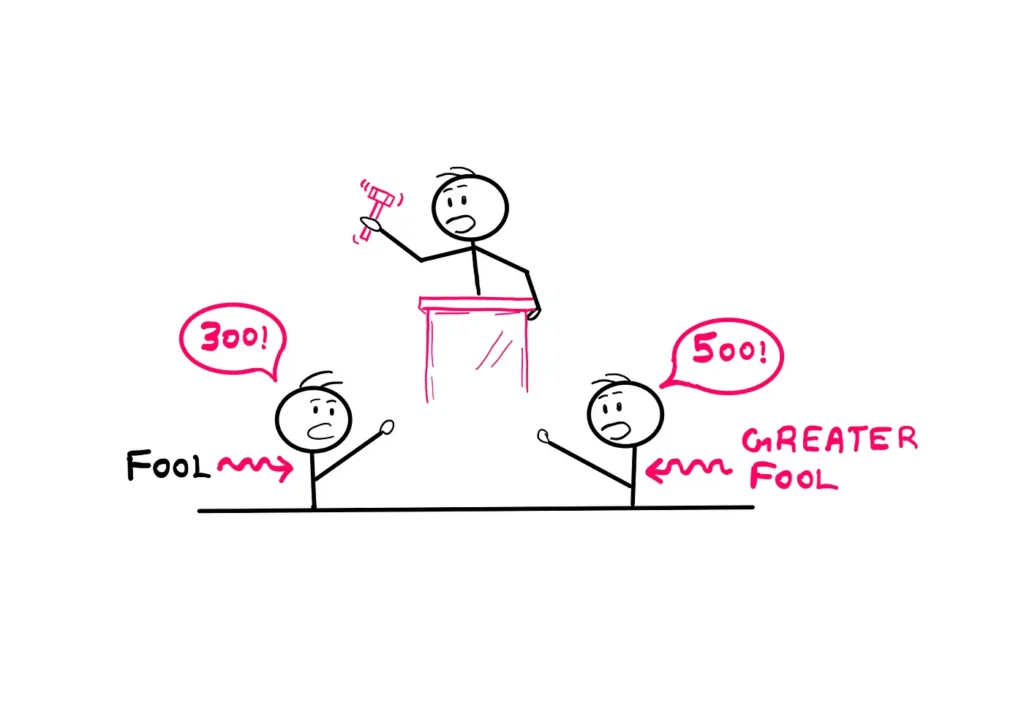

Οι επικριτές θεωρούν πώς όσοι αγοράζουν χρυσό το κάνουν με την προσδοκία να βρούνε τον επόμενο επενδυτή ο οποίος θα είναι πρόθυμος να πληρώσει ακόμα υψηλότερη τιμή στο μέλλον.

Κοινώς, δεν είναι η εσωτερική αξία του χρυσού που τους κάνει να επενδύσουν αλλά μια βαθιά πεποίθηση ότι θα μπορέσουν να κερδοσκοπίσουν από τους επόμενους αγοραστές στο μέλλον. Ένα concept που στις επενδύσεις ονομάζουμε “η θεωρία του μεγαλύτερου ηλίθιου“:

Τι λέει η θεωρία του μεγαλύτερου ηλίθιου;

Προέρχεται από τον κόσμο των επενδύσεων και υποστηρίζει ότι “η τιμή ενός asset μπορεί να ανέβει, μόνο και μόνο, επειδή θα βρεθεί κάποιος πρόθυμος να το αγοράσει για ακόμα περισσότερα χρήματα“.

Νομίζω πως δεν υπάρχει καλύτερος τρόπος να επιβεβαιώσουμε ή να απορρίψουμε τα όσα φημολογούνται ρίχνοντας μια ματιά στο πώς συμπεριφέρθηκε ο χρυσός μέσα στα χρόνια.

Ποια είναι η τιμή χρυσού ανά έτος;

Πάμε να δούμε πώς εξελίχθηκε η τιμή του χρυσού στην σύγχρονη ιστορία με την βοήθεια ενός βασικού διαγράμματος: την τιμή μιας ουγγιάς (ounce) χρυσού σε δολάρια, ανά έτος, για τα τελευταία 50+ χρόνια:

Αν και οι παρελθοντικές αποδόσεις δεν αποτελούν εγγύηση για τις μελλοντικές, ούτε μπορούν να δείξουν την αξία του χρυσού στο μέλλον, πάμε να δούμε την εξέλιξη της:

Όλα ξεκίνησαν τον Αύγουστο του 1971, όταν ο πρόεδρος των Η.Π.Α. Richard Nixon αναγγέλει ότι πάυει “προσωρινά” η δυνατότητα μετατροπής του δολαρίου σε χρυσό δίνοντας τέλος στην συμφωνία του Bretton Woods – αλλάζοντας μια και καλή το μακροοικονομικό περιβάλλον.

Και, αν κάτι κατάφερε να μας μάθε ο ΕΝΦΙΑ είναι πως δεν υπάρχει κάτι πιο μόνιμο… από το προσωρινό.

Το αποτέλεσμα; Ο διαχωρισμός της τιμής του χρυσού από το δολάριο, του έδωσε την ευκαιρία να ξεκινήσει να διαπραγματεύεται ελεύθερα στην αγορά.

Η δεκαετία του 1970 ήταν μία περίοδος στασιμοπληρωθισμού για τις Η.Π.Α. με υψηλό πληθωρισμό, χαμηλή ανάπτυξη και υψηλή ανεργία. Αυτό ώθησε την τιμή του χρυσού στο ανώτατο τοπικό επίπεδο των $665 τον Ιανουάριο του 1980.

Από εκείνο το σημείο και έπειτα, βλέπουμε την οικονομία της Αμερικής να παίρνει τα πάνω της με τον S&P500 να αυξάνει συνεχώς σε αξία και τον χρυσό να χάνει. Δεδομένου ενός θετικού μακροοικονομικού περιβάλλοντος, δεν έχει και τόση ουσία να κρατάς ένα asset το οποίο ευαγγελίζεται προστασία απέναντι σε κρίσεις και αβεβαίοτητα. Έτσι ο χρυσός έφτασε το τοπικό χαμηλό των $253 /ουγγιά το 1999.

Στη συνέχεια, ήρθε η χρηματοοικονομική κρίση του 2008 και πέταξε βίαια πολλούς ανθρώπους εκτός χρηματιστηρίου κάνοντας τους να αναζητήσουν, για άλλη μια φορά, καταφύγιο στην ασφάλεια του χρυσού. Από τα $730 το 2008, μέσα σε δύο χρόνια, η τιμή του χρυσού σχεδόν διπλασίασε φτάνοντας τα $1.300 τον Οκτώβριο του 2010.

Προσθέτοντας στη συνταγή και την Ευρωπαϊκή κρίση χρέους του 2010, ο φόβος και η ανησυχία σχεδόν τριπλασίασε την τιμή κάνοντας την να αγγίξει τα $1.825 τον Αύγουστο του 2011.

Στη συνέχεια ακολούθησε μία περίοδος ομαλοποίησης των αγορών, ενίσχυσης του δολαρίου αλλά και ανοδικής πορείας των χρηματιστηρίων με την τιμή του χρυσού να βυθίζεται από τα $1.776 τον Σεπτέμβριο του 2012, στα $1.059 τον Δεκέμβριο του 2015.

Το ξέσπασμα μιας πανδημίας, πέραν των υπολοίπων, οδήγησε σε υψηλή οικονομική και κοινωνική αβεβαιότητα τον πλανήτη στέλνοντας την τιμή του χρυσού στα $2.000 το καλοκαίρι του 2020.

Σήμερα; Σήμερα ο χρυσός βρίσκεται για άλλη μια φορά στα ανώτατα υψηλά του με τον Ιούλιο του 2024 να σπάει το μεγαλύτερο ρεκόρ φτάνοντας την ιστορική τιμή των $2.483.

Ο λόγος; Οι εικασίες, πολλές! Η ζήτηση έχει αυξηθεί σε παγκόσμιο επίπεδο με τις κεντρικές τράπεζες αναπτυσσόμενων οικονομιών (Κίνα και Ρωσία) να αγοράζουν συνεχώς, οι αυξημένες πληθωριστικές τάσεις αλλά και η γεωπολιτική αβεβαιότητα που κυριαρχεί σε διάφορα μέρη του πλανήτη όπως στη Ρωσία, την Ουκρανια, το Ισραήλ και την μέση ανατολή.

Ποια θα είναι η αξία του χρυσού στο μέλλον;

Βλέποντας το παραπάνω διάγραμμα, η τάση φαίνεται να είναι ξεκάθαρα ανοδική. Έτσι δεν είναι;

Παρά το γεγονός ότι η μεταβλητότητα είναι εξαιρετικά υψηλή, η τιμή του χρυσού φαίνεται να έχει ανατιμηθεί σημαντικά μέσα στα χρόνια. Συγκεκριμένα, από τα $35,56 ανά ουγγιά το 1971, 53 χρόνια μετά, έφτασε να διαπραγματεύεται στα $2.483 το 2024 – μία αύξηση της τάξεως του +6.700%.

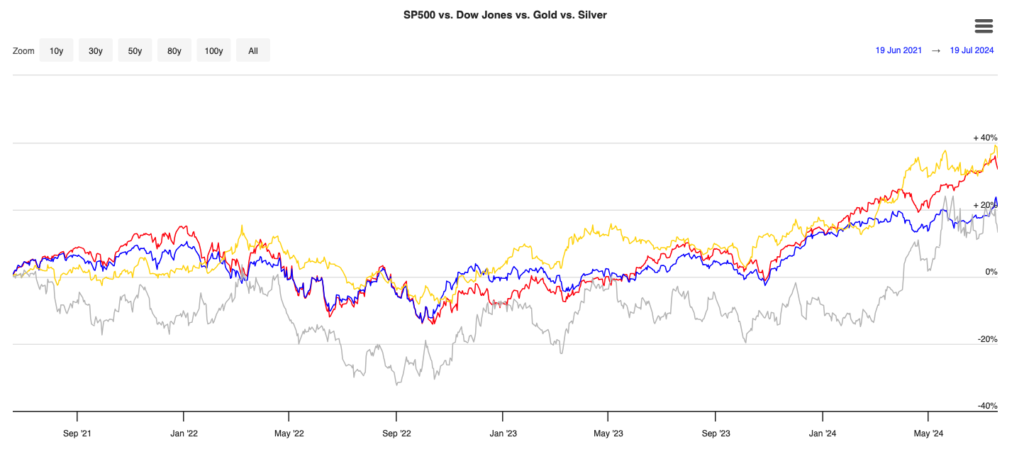

Μάλιστα, αν συγκρίνουμε την τιμή του με αυτές του ασημιού, του S&P500 και του Dow Jones τα τελευταία 3 χρόνια θα δούμε ότι ο χρυσός κατάφερε να τις ξεπεράσει.

source: longtermtrends

Από τον Ιούλιο του 2021 μέχρι και τον Ιούλιο του 2024:

- 🟡 ο χρυσός βρίσκεται στο +38,85%

- 🔴 ο S&P500 στο +34,13%

- 🔵 ο Dow Jones στο +23,75%

- ⚪ ενώ το ασήμι στο +16,10%

Άρα, όχι μόνο ο χρυσός απέδωσε καταπληκτικά, κατάφερε να ξεπεράσει ακόμα και τα πιο δημοφιλή επενδυτικά οχήματα του πλανήτη.

Αλλά ώπα, για κάτσε! Αν έχουμε μάθει κάτι από τις επενδύσεις είναι πως δεν πρέπει να έχουμε ποτέ βραχυχρόνιο ορίζοντα.

Μήπως να πάμε λίγο πιο πίσω στον χρόνο;

Ποια είναι η ιστορική απόδοση του χρυσού;

Μπορούμε να αποκτήσουμε μία πιο σφαιρική εικόνα συγκρίνοντας την τιμή του χρυσού με κάποια από τα πιο δημοφιλή επενδυτικά οχήματα, στο πέρασμα των ετών.

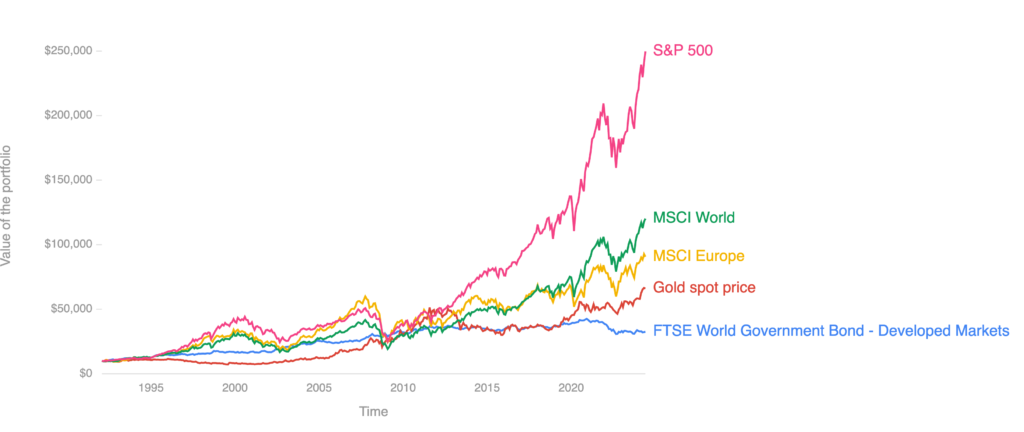

Συγκεκριμένα, ας δούμε ποια ήταν η απόδοση $10.000 επενδυμένα σε χρυσό από το 1992 μέχρι το 2024 σε σχέση με:

- κρατικά ομόλογα ανεπτυγμένων κρατών 🏷️

- μετοχές εταιρειών από την Ευρώπη 🇪🇺

- μετοχές εταιρειών από την Αμερική 🇺🇸

- μετοχές εταιρειών από ολόκληρο τον πλανήτη 🌍

Πώς θα γίνει η σύγκριση;

🏷️ Τα κρατικά ομόλογα εκφράζονται μέσω του δείκτη FTSE World Government Bond – Developed Markets ο οποίος εμπεριέχει ομόλογα από αναπτυγμένα κράτη του πλανήτη.

🇪🇺 Οι ευρωπαικές μετοχές από τον MSCI Europe Index, ο οποίος περιλαμβάνει 418 εταιρείες (υψηλής και μεσαίας κεφαλαιοποίησης) από 15 ανεπτυγμένες χώρες της Ευρώπης καλύπτοντας το 85% του συνόλου της αγοράς.

🇺🇸 Οι αμερικάνικες μετοχές από τον S&P500 ο οποίος περιλαμβάνει τις 500 υψηλότερες σε κεφαλαιοποίηση μετοχές των Η.Π.Α. καλύπτοντας το 80% του συνόλου της τοπικής αγοράς.

🌍 Οι παγκόσμιες μετοχές από τον δείκτη MSCI World Index ο οποίος περιλαμβάνει 1.430 μετοχές (υψηλής και μεσαίας κεφαλαιοποίησης) προερχόμενες από 23 ανεπτυγμένες οικονομίες του πλανήτη.

Με στοιχεία από το curvo.eu βλέπουμε το αποτέλεσμα της σύγκρισης στο παρακάτω διάγραμμα – ίσως χρειαστεί zoom:

Ορίστε και η ιστορική απόδοση σε αριθμούς:

| Σημερινή αξία $10.000 | Μέση ετήσια απόδοση | Τυπική απόκλιση | |

|---|---|---|---|

| 1. S&P500 | $249,735 | 10.46% | 14.79% |

| 2. MSCI World | $120,199 | 7.99% | 14.91% |

| 3. MSCI Europe | $90,619 | 7.05% | 17.18% |

| 4. Gold Spot Price | $66,012 | 6.01% | 15.27% |

| 5. FTSE World Government Bonds | $32,529 | 3.72% | 7.12% |

Μέσα σε 30 χρόνια, τα $10.000 θα είχαν γίνει:

- $249,735 εάν είχαν επενδυθεί στην αμερικάνικη οικονομία | +2.397%

- $120,199 εάν είχαν επενδυθεί στην παγκόσμια οικονομία | +1.101%

- $90,619 εάν είχαν επενδυθεί στην οικονομία της Ευρώπης | +806%

- $66,012 εάν είχαν επενδυθεί σε χρυσό | +560%

- $32,529 εάν είχαν επενδυθεί σε κρατικά ομόλογα αναπτυγμένων χωρών | +225%

Άρα, οδηγούμαστε αισίως και στο βασικό ερώτημα…

Αξίζει η επένδυση σε χρυσό;

Ήρθε, πλέον, η ώρα να προσπαθήσουμε να απαντήσουμε στην ερώτηση του ενός εκατομμυρίου! Χρησιμοποιώντας στοιχεία από το παρελθόν, πάμε να δούμε αν:

Αξίζει να επενδύσεις στον χρυσό για την απόδοση του;

Με βάση τα όσα είδαμε προηγουμένως, από το 1992 μέχρι και το 2024, ο χρυσός κατάφερε να αποδόσει 560% ξεπερνώντας μονάχα την απόδοση του δείκτη που ακολουθεί κρατικά ομόλογα ανεπτυγμένων κρατών ο οποίος αυξήθηκε κατά 225%.

Αντίθετα, ο δείκτης Αμερικάνικων μετοχών ανατιμήθηκε κατά +2.397%, παγκόσμιων μετοχών κατά +1.101% ενώ ακόμα και οι Ευρωπαϊκές εταιρείες με την ισχνή ανάπτυξη που τις χαρακτηρίζει τα τελευταία χρόνια, κατά +806%.

Αξίζει να επενδύσεις ως προστασία απέναντι στον πληθωρισμό;

Ας επιστρέψουμε στο διάγραμμα της τιμής μιας ουγγιάς χρυσού – με μία διαφορά: Αυτή τη φορά θα το προσαρμόσουμε στον πληθωρισμό και θα δούμε την αξία του χρυσου σε πραγματικές τιμές δολαρίου.

Τι παρατηρούμε; Ότι η πραγματική τιμή του χρυσού έφτασε στα ανώτατα υψηλά της πίσω στο 1980. Αυτό σημαίνει πως οι Αμερικάνοι πλήρωναν περισσότερο για να αποκτήσουν χρυσό το 1980, παρά σήμερα. Ακόμα και αν η ονομαστική τιμή του έχει 5πλασιαστεί.

Μακροχρόνια, λοιπόν, ο χρυσός δείχνει να μην αποτελεί και το καλύτερο μέσο για να κερδίσεις τον πληθωρισμό – παρά μόνο, ίσα, ίσα, για να τον αντισταθμίσεις

Προφανώς, εξαρτάται από το πότε θα αγόραζες: Εάν επένδυσες σε χρυσό το 2001 τότε έχεις κερδίσει, κατά πολύ, τον πληθωρισμό. Εάν το έκανες το 1980 τότε δεν έχεις καταφέρει ακόμα να τον ξεπεράσεις… 45 χρόνια μετά!

Αξίζει να επενδύσεις ως προστασία απέναντι σε κρίσεις;

Στο παρακάτω διάγραμμα βλέπουμε την αναλογία του Αμερικάνικου δείκτη S&P500 προς τον χρυσό. Με λίγα λόγια, μας δείχνει πόσες ουγγιές χρυσού κόστιζε η αγορά του δείκτη, ανά μήνα, μέσα στα χρόνια. Με γκρι είναι σκιαγραφημένες οι περιοχές όπου η οικονομία βρισκόταν σε ύφεση.

Όσο υψηλότερη η αναλογία, τόσο πιο ακριβός είναι ο S&P500 σε σχέση με τον χρυσό. Όσο χαμηλότερη, τόσο “περισσότερο S&P500″ μπορεί να αγοράσει ο χρυσός σου.

Πάμε να δούμε ποια ήταν συμπεριφορά του χρυσού κατά τις 3 τελευταίες κρίσεις:

- την φούσκα dot.com το 2001

- την μεγάλη χρηματοοικονομική ύφεση από το 2007 έως το 2009

- την υγειονομική κρίση του COVID19 το 2020

Τι παρατηρούμε; Είναι ξεκάθαρο πώς και στις 3 περιπτώσεις η αναλογία πέφτει κατακόρυφα ενδιαμέσου της ύφεσης. Αυτό σημαίνει πώς ο S&P500 υποτιμήθηκε σε σχέση με τον χρυσό και στο dot.com bubble, και στην ύφεση του 2008 και κάτα τον covid.

Ίσως, τελικά, ο χρυσός να αποτελεί όντως μια “επένδυση στον φόβο” όπως αρκετοί του καταλογίζουν. Με λίγα λόγια, η τιμή του αυξάνεται μόνο όταν επικρατεί φόβος και αβεβαιότητα στην αγορά.

Προφανώς, η ανάλυση είναι εξαιρετικά επιφανειακή και μονόπλευρη καθώς εξετάζει μονάχα 3 επίπεδα: την τιμή του χρυσού, του S&P500 και τις υφέσεις της Αμερικής.

Τι πιστεύεις εσύ; Τείνει ο χρυσός να επιβεβαιώνεται ως το “ασφαλές καταφύγιο” που φημολογείται ότι είναι;

Πώς να επενδύσω σε χρυσό;

Όπως ανέφερα και στην αρχή, οι τρόποι με τους οποίους μπορείς να αγοράσεις επενδυτικό χρυσό είναι αρκετοί, ο καθένας με τα θετικά και τα αρνητικά του:

- Άμεση αγορά μέσω χρυσών νομισμάτων, λιρών, ράβδων και μπάρας (gold bullion)

- Έμμεση αγορά μέσω ETFs χρυσού

- Έμμεση αγορά μέσω κρυπτονομισμάτων που ακολουθούν την τιμή του χρυσού

- Έμμεση έκθεση στην τιμή του χρυσού μέσω επένδυσης σε μετοχές εταιρειών που κάνουν εξόρυξη

Στο συγκεκριμένο άρθρο θα σταθώ στην πιο βολική μέθοδο κατά τη γνώμη μου, μέσω ενός ETF χρυσού.

Γιατί αξίζει να επενδύσεις στον χρυσό μέσω ενός ETF; Διότι προσφέρει άμεση έκθεση στο πολύτιμο μέταλλο αναλαμβάνοντας τα δύσκολα και βαρετά κομμάτια της διαδικασίας – πώς θα το αγοράσεις, πώς θα το αποθηκεύσεις, πώς θα το φυλάξεις.

Όπως και με τα υπόλοιπα ETFs, η εταιρεία διαχείρισης αγοράζει και αποθηκεύει η ίδια ράβδους χρυσού ίσης αξίας με το σύνολο του fund. Στην συνέχεια, οι επενδυτές αγοράζουν μερίδια του αμοιβαίου κεφαλαίου με την αξία τους να αντικατοπτρίζεται σε πραγματικό χρυσό.

Ποια είναι τα βήματα για να αγοράσω ένα ETF χρυσού;

Η διαδικασία αγοράς ενός ETF χρυσού είναι παρόμοια με την αγορά οποιουδήποτε ETF ή μετοχής. Τα βήματα είναι τρία:

- Εντόπισε το κατάλληλο ETF: Ξεκαθάρισε τις χρεώσεις που θα καλεστείς να πληρώσεις (total expense ratio – TER), το πόσο αποδοτικά ακολουθεί τον δείκτη (tracking difference) αλλά και το σύνολο των κεφαλαίων που διαχειρίζεται (AUM).

- Βρες την κατάλληλη πλατφόρμα: Αφού καταλήξεις στο ιδανικό ETF, σειρά έχει να βρεις και την πλατφόρμα από την οποία θα το προμηθευτείς. Εάν θέλεις βοήθεια, αυτή η σύγκριση επενδυτικών εταιρειών θα σου λύσει τα χέρια.

- Αγόρασε το ETF: Τα ETFs αγοράζονται και πωλούνται ακριβώς όπως οι μετοχές. Δημιούργησε τον επενδυτικό σου λογαριασμό, κάνε την κατάθεση του κεφαλαίου που απαιτείται και δώσε την κατάλληλη εντολή αγοράς. Εάν θέλεις βοήθεια, ε΄δω μπορείς να δεις τα απαραίτητα βήματα αγοράς ενός ETFs από το internet.

Ποια είναι τα καλύτερα ETFs χρυσού;

Κάποια από τα πιο δημοφιλή ETFs με τα οποία μπορείς να αποκτήσεις έκθεση στην τιμή του χρυσού είναι:

- Το Xetra-Gold (ISIN: DE000A0S9GB0) με κάθε κομμάτι του ETF να αντιπροσωπεύει 1 γραμμάριο χρυσού, υποστηρίζεται από πραγματικό χρυσό ο οποίος φυλλάσεται στην Γερμανία και προσφέρεται με μηδενικές προμήθειες διαχείρισης (TER 0%). Από την άλλη, θα καλεστείς να πληρώσεις κόστος φύλαξης της τάξεως του 0,025% /μήνα.

- Το iShares Physical Gold ETC (ISIN: IE00B4ND3602) με κάθε κομμάτι του ETF να αντιπροσωπεύει ποσότητα 0,02 ουγγιάς χρυσού, υποστηρίζεται από πραγματικό χρυσό ο οποίος φυλλάσεται σε θησαυροφυλάκιο της J.P. Morgan στο Λονδίνο και προσφέρεται με 0,12% προμήθεια διαχείρισης.

- Το Invesco Physical Gold A (ISIN: IE00B579F325) αποτελεί το μεγαλύτερο σε αξία ETC διαθέσιμο σε πολίτες της Ευρώπης με περισσότερα από $13,7 δις χρυσό στο ενεργητικό του. Για άλλη μια φορά, είναι backed στο 100% από το φυσικό μέταλλο, τη φύλαξη του οποίου αναλαμβάνει η J.P. Morgan ενώ το κόστος διαχείρισης είναι 0,12% /έτος.

- Το Xtrackers IE Physical Gold ETC (ISIN: DE000A2T0VU5) με κάθε κομμάτι του ETF να αντιπροσωπεύει ποσότητα 0,0155 ουγγιάς χρυσού, υποστηρίζεται από πραγματικό χρυσό ο οποίος φυλλάσεται σε θησαυροφυλάκιο της J.P. Morgan στο Λονδίνο και προσφέρεται με 0,11% προμήθεια διαχείρισης.

Ποιο είναι το καλύτερο; Με στοιχεία από την έρευνα του onlinetraders, την καλύτερη απόδοση μέσα στα χρόνια φαίνεται να την έχει το Xetra Gold – εικάζω λόγω της μηδενικής προμήθειας διαχείρισης

Εάν θέλεις να επενδύσεις σε κάποιο από αυτά, μπορείς να τα βρεις αναζητώντας τα με το ISIN στις παρακάτω επενδυτικές πλατφόρμες:

|  |  | |

| Saxo Bank | DEGIRO | Trading212 | |

| Προτίμηση: | 🥇 #1 | 🥈 #2 | 🥉 #3 |

| Bonus: | 🎁 Μετοχές Η.Π.Α. χωρίς προμήθειες → | 🎁 Πίστωση €100 → | 🎁 Δωρεάν fractional μετοχή → |

| Αμερικάνικες μετοχές χωρίς προμήθειες. Ισχύει έως 31.12. | Κέρδισε πίστωση προμηθειών αξίας €100. Ισχύουν προϋποθέσεις. Η επένδυση ενέχει κινδύνους. | Sponsored link. Ισχύουν όροι και προυποθέσεις. Όταν επενδύεις, το κεφάλαιο σου είναι σε κίνδυνο. | |

| Ασφαλεια | |||

| Επίβλεψη: | FSA 🇩🇰, FCA 🇬🇧, FINMA 🇨🇭, ACPR 🇫🇷, AMF 🇫🇷, JFSA 🇯🇵, SFCHK 🇭🇰, MAS 🇸🇬 | BaFin 🇩🇪, AFM 🇳🇱, DNB 🇳🇱 | CySEC 🇨🇾, FSA 🇧🇬 |

| Ίδρυση: | 1992 | 2008 | 2004 |

| Χώρα: | Δανία | Ολλανδία | Βουλγαρία |

| Λογαριασμοί: | 1.200.000 | 2.500.000 | 2.500.000 |

| AUM: | €100 δις | €51.7 δις | €4 δις |

| Τραπεζική άδεια: | ✅ | ✅ | ❌ |

| Εγγύηση καταθέσεων: | έως €100.000 | έως €100.000 | ❌ |

| Εγγύηση επενδύσεων: | έως €20.000 (κατά 100%) | έως €20.000 (κατά 90%) | έως €20.000 (κατά 90%) |

| Listed στο χρηματιστήριο: | ❌ | ✅ | ❌ |

| Προϊόντα | |||

| Νομίσματα βάσης: | EUR, USD, GBP και 23 ακόμα | EUR, GBP και 5 ακόμα | EUR, USD, GBP και 9 ακόμα |

| Επιτόκιο καταθέσεων: | ✅ | ❌ | ✅ |

| ETFs: | 7.000+ | 5.900+ | 1.800 |

| Ομόλογα: | ✅ | ✅ | ❌ |

| Παράγωγα: | ✅ | ✅ | ✅ |

| CFDs: | ✅ | ❌ | ✅ |

| Χρεώσεις | |||

| Προμήθειες: | πλέον Χαμηλές | Χαμηλες | Χαμηλες |

| Ανάληψης: | Δωρεάν | Δωρεάν | Δωρεάν |

| Αδράνειας: | ❌ | ❌ | ❌ |

| Μετατροπής Συναλλάγματος: | 0.25% | 0.25% | 0.15% |

| Επιπλέον: | |||

| Demo account:1 | ✅ | Όχι | ✅ |

| Τρόποι κατάθεσης: | Έμβασμα | Έμβασμα | Έμβασμα, Κάρτες |

| Ελ. κατάθεση: | €1 | €1 | €1 |

| Ελληνική γλώσσα: | ✅ | ✅ | ❌ |

| Customer Service: | 📞 💬 📩 | 📞 💬 📩 | 💬 📩 |

| Αναλυτικός οδηγός: | 📙 Δες τον → | 📙 Δες τον → | 📙 Δες τον → |

Συχνές Ερωτήσεις

Ακολουθούν κάποιες από τις πιο συχνές ερωτήσεις σχετικά με το αν αξίζει η επένδυση σε χρυσό:

Ποια θα είναι η αξία του χρυσού στο μέλλον;

Αν και κανείς δεν μπορεί να γνωρίζει το μέλλον, με βάση το παρελθόν, μπορούμε να επιτρέψουμε κάποιες εικασίες στον εαυτό μας. Μακροχρόνια: όσο το χρήμα πληθωρίζεται και χάνει αξία, τόσο περισσότερο assets με αυξημένη σπανιότητα θα κερδίζουν αξία έναντι του – με βασική προϋπόθεση να συνεχίσει να υπάρχει ζήτηση για αυτά. Βραχυχρόνια: Εάν η αγορά βρίσκεται σε σύγχυση, επικρατεί αβεβαιότητα και ο κόσμος φοβάται/προσδοκεί μία επερχόμενη κρίση, η αξία το χρυσού στο άμεσο μέλλον θα αυξηθεί.

Πώς μπορώ να αγοράσω χρυσό από μία τράπεζα;

Με μία μικρή έρευνα, βλέπω πως μπορείς να αγοράσεις και να πουλήσεις χρυσό μέσω της τράπεζας της Ελλάδος (στο κεντρικό κατάστημα της Αθήνας, κατόπιν τηλεφωνικού ραντεβού) αλλά και στο δίκτυο καταστημάτων της τράπεζας Πειραιώς. Οι αγοραπωλησίες αφορούν χρυσές λίρες, χρυσά νομίσματα αλλά και χρυσές ράβδους.

Μπορώ να επενδύσω σε χρυσό από το χρηματιστήριο;

Φυσικά! Όπως είδαμε και προηγουμένως, μπορείς να αποκτήσεις έκθεση στην τιμή του χρυσού μέσω των Gold ETFs – επενδυτικά κεφάλαια τα οποία αγοράζονται και πωλούνται ελεύθερα στα χρηματιστήρια και αντικατοπτρίζουν την τιμή τους με πραγματικό χρυσό το οποίο φυλλάνε αυτά για λογαριασμό σου. Κάποια μάλιστα (όπως το Xetra Gold) σου δίνει τη δυνατότητα να εξαργυρώσεις το ETC με πραγματικό χρυσό.

Ποια είναι η τιμή χρυσού ανά γραμμάριο σήμερα;

Αυτή τη στιγμή, η τιμή χρυσού σε Ευρώ ανά γραμμάτιο είναι:

Περισσότερο υλικό για ETFs

Εάν σου άρεσε το συγκεκριμένο άρθρο, μπορείς να διαβάσεις περισσότερα σχετικά με τα ETFs στα παρακάτω άρθρα:

7 Ενδιαφέροντα Index Fund UCITS ETFs στην Ελλάδα

Στον κόσμο των μετοχών, οι επιλογές είναι πραγματικά αμέτρητες: δεκάδες…

Πώς Επενδύω στο Ελληνικό ETF της Alpha [AETF]

Θέλεις να επενδύσεις στο μοναδικό ελληνικό ETF του χρηματιστηρίου Αθηνών;…

Η επένδυση ενέχει κινδύνους. Ενδέχεται να χάσεις μέρος ή και ολόκληρη την περιουσία σου.

Risk Disclaimer:

Δεν είμαι επενδυτικός σύμβουλος και τα παραπάνω αποτελούν γραπτή εξιστόρηση των προσωπικών μου εμπειριών. Δεν αποτελούν, σε καμία περίπτωση, προτροπή για επένδυση.

Πριν προχωρήσεις σε οποιαδήποτε επένδυση κάνε την δική σου έρευνα και θυμήσου:

Κάθε επένδυση εμπεριέχει ρίσκο, όποιος ισχυρίζεται το αντίθετο θέλει να βγάλει χρήματα από εσένα.

Επένδυσε μόνο χρήματα που είσαι οκ να χάσεις.

Affiliate Disclaimer:

Το άρθρο περιέχει affiliate links τα οποία βοηθούν το MoneyMinority.

Feel free να μην τα χρησιμοποιήσεις εάν δεν το επιθυμείς.

Διάβασε περισσότερα για τα Risk & Affiliate Disclaimers του MoneyMinority.