Αλήθεια, πώς πιστεύεις ότι βγάζουν χρήματα οι διαδικτυακές επενδυτικές πλατφόρμες;

Εάν θεωρείς ότι περιορίζονται μονάχα σε προμήθειες για να βγάλουν το ψωμί τους τότε είσαι, μάλλον… γελασμένος!

Κρύβουν πολλούς άσσους μέσα στα μανίκια τους και… να σου πω κάτι;

Πολύ καλά κάνουν! Με την ίδια λογική που θέλω οι συνεργασίες μου να είναι win win και να βγαίνουν και οι δύο πλευρές κερδισμένες, έτσι θέλω και τον broker μου. Να βγάζει κέρδος!

Να βγάζει κέρδος ώστε να μπορεί να είναι βιώσιμος, να αναπτύσσεται και να είναι σε θέση να συνεχίσει να μου προσφέρει την υπηρεσία του και στο μέλλον.

Αυτό που θέλω, επίσης, είναι να είναι διαφανής ως προς τον τρόπο που βγάζει χρήματα, πόσο μάλλον όταν αυτά προέρχονται από εμένα.

Το θεωρώ τουλάχιστον… δίκαιο!

Πάμε να δούμε 7 τρόπους με τους οποίους βγάζουν χρήματα οι επενδυτικές πλατφόρμες:

- Προμήθειες →

- Payment for order flow (PFOF) →

- Επιτόκιο σε μετρητά →

- Συνάλλαγμα →

- Securities lending →

- Margin interest →

- Non-trading χρεώσεις →

- Επιπλέον παρατηρήσεις →

#1 Προμήθειες συναλλαγών

Έσοδα από παρακράτηση προμήθειας πάνω στις συναλλαγές σου

Αν και είδος προς εξαφάνιση, οι προμήθειες συναλλαγών παραμένουν μία από τις βασικές πηγές εσόδων για αρκετές επενδυτικές πλατφόρμες.

Παραδοσιακά, ένας μεσίτης κερδίζει το ψωμί του όταν διεκπεραιώνει μία συναλλαγή. Έτσι και η επενδυτική πλατφόρμα, ως άλλος μεσίτης, τείνει να χρεώνει προμήθεια κάθε φορά που εκτελεί μια εντολή αγοράς ή πώλησης εκ μέρους σου.

Πώς λειτουργεί; Οι προμήθειες αυτές είναι συνήθως ένα ποσοστό επί της συναλλαγής – με ένα ελάχιστο σταθερό ποσό.

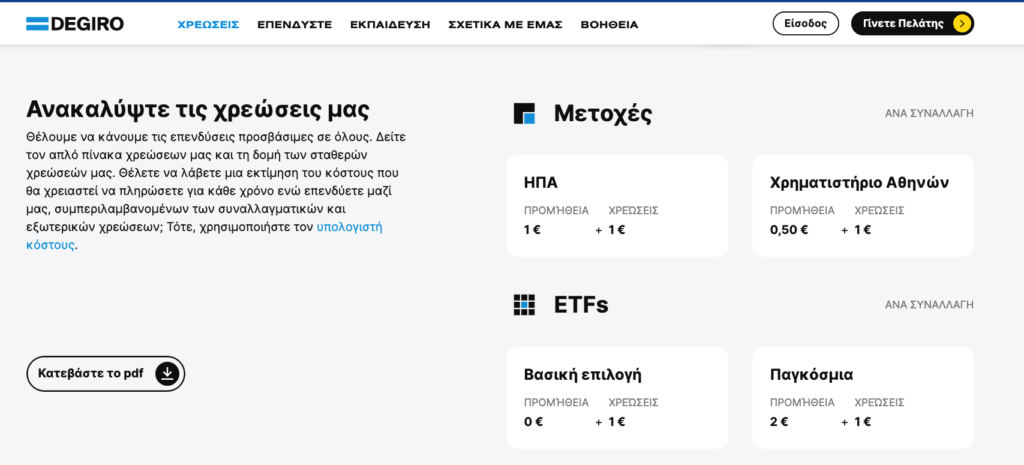

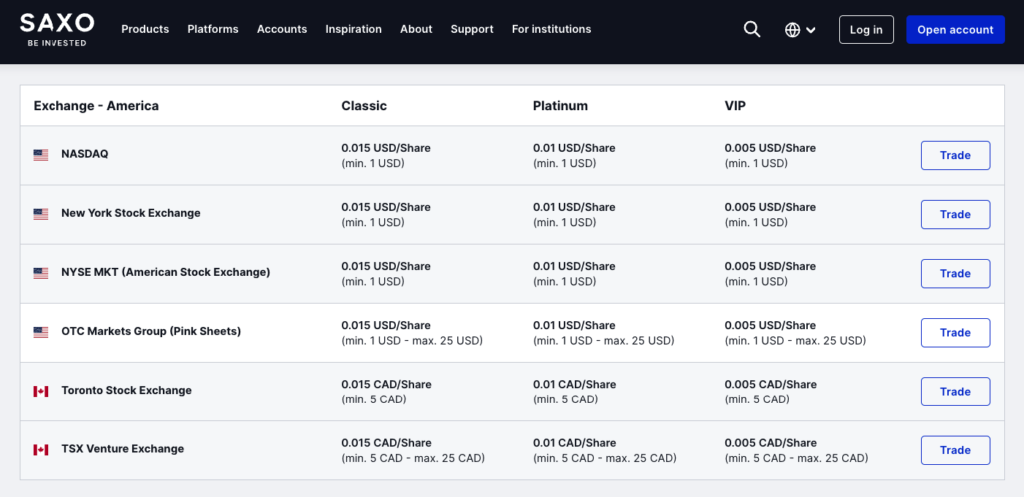

Για παράδειγμα, με ελληνικό λογαριασμό στην DEGIRO θα καλεστείς να πληρώσεις συνολική προμήθεια €2 /εντολή αγοράς ή πώλησης αμερικάνικων μετοχών και €1,5 αντίστοιχα για το ελληνικό χρηματιστήριο.

Αντίστοιχα, η Saxo Bank θα σε χρεώσει $0.015 /εντολή στα Αμερικανικά χρηματιστήρια (με ελάχιστο το $1).

🎁 US Stocks Promo: Εάν ανοίξεις νέο επενδυτικό λογαριασμο στη Saxo Bank θα κερδίσεις μηδενικές προμήθειες σε Αμερικάνικες μετοχές (έως 31.12.) →

Σε γενικές γραμμές, όσο πιο παλιός και εδραιωμένος είναι ένας broker, τόσο πιο πιθανό είναι να έχει υψηλές προμήθειες στις συναλλαγές.

Παρά το γεγονός ότι η νέα μόδα σε επενδυτικές εφαρμογές όπως η Trading212 και η Lightyear προστάζει χαμηλές (ή και μηδενικές) προμήθειες, αρκετές από τις παλαιότερες κρατάνε ακόμα τις προμήθειες υψηλά.

Ο λόγος; Εικάζω πως, ως μεγαλύτεροι οργανισμοί, είναι από τη φύση τους αργοκίνητα καράβια και καθυστερούν αρκετά να ακολουθήσουν τα trends, ή πολύ απλά επειδή τους παίρνει ακόμα να έχουν προμήθειες σε ισχύ καθώς ο κόσμος θα συνεχίζει να τους επιλέγει λόγω της αξιοπιστίας τους.

Μηδενικές προμήθειες συναλλαγών θα συναντήσεις κυρίως από πλατφόρμες που:

- θέλουν να αυξήσουν γρηγορα το μερίδιο αγοράς, μειώνοντας το κέρδος τους

- ασχολούνται κυρίως με CFD trading και έχουν διαφορετικού είδους έσοδα

- χρησιμοποιούν Payment for Order Flow

#2 Payment For Order Flow (PFOF)

Έσοδα από πώληση των εντολών σου σε market makers

Παραδοσιακά, ένας broker παίρνει τις εντολές των πελατών του, πηγαίνει σε ένα χρηματιστήριο, τις εκτελεί – δηλαδή ματσάρει εντολές πώλησης με αγοράς – και επιστρέφει πίσω δίνοντας τα assets στους αγοραστές ή τα χρήματα στους πωλητές.

Από την άλλη, μια πλατφόρμα που χρησιμοποιεί την τακτική του Payment For Order Flow (PFOF) έχει τη δυνατότητα να προσφέρει μηδενικές (ή πολύ χαμηλές) προμήθειες στους πελάτες της καθώς κάνει κάτι διαφορετικό.

Πώς λειτουργεί; Συγκεντρώνει τις εντολές των πελατών της, τις “πακετάρει” και τις πουλάει έναντι αμοιβής σε έναν Market Maker. Στη συνέχεια, αυτός, πηγαίνει και τις εκτελεί σε ένα χρηματιστήριο.

Τι είναι ένας market maker; Αποτελεί μια εταιρεία που προσφέρει ρευστότητα στα χρηματιστήρια του πλανήτη. Στην πράξη, διατηρεί ταυτόχρονα και κάθε στιγμή ανοιχτές εντολές αγοράς και πώλησης του ίδιου asset λίγο πιο πάνω ή κάτω αντίστοιχα από την τιμή του στην αγορά. Έτσι, η αγορά αποκτά ρευστότητα, γίνεται πιο βαθιά, και μπορεί να τρέξει πιο αποδοτικά. Με λίγα λόγια, διασφαλίζεται ότι πάντοτε οι αγοραστές θα μπορούν να αγοράσουν και οι πωλητές να… πουλήσουν!

Στη θεωρία, και οι 3 πλευρές βγαίνουν κερδισμένες:

- o επενδυτής δεν πληρώνει προμήθεια

- η πλατφόρμα πληρώνεται από τον market maker για να του μεταβιβάσει τις εντολές

- ο market maker κερδίζει από το bid-ask spread

Στην πράξη όμως, τα κίνητρα δείχνουν να ευθυγραμμίζονται εναντίον του επενδυτή. Βλέπεις, η πλατφόρμα έχει σαφές κίνητρο να μεταβιβάζει τις εντολές στον market maker που θα της προσφέρει τα περισσότερα χρήματα.

Και ποιος μπορεί να προσφέρει χρήματα; Αυτός που έχει μεγάλυτερα έσοδα.

Και από που προέρχονται τα έσοδα των Market Makers; Από τα υψηλότερα bid-ask spreads.

Και ποιος ζημιώνεται από τα υψηλά spreads; Οι επενδυτές!

Βέβαια, το ότι κάτι είναι πιθανό, δεν σημαίνει ότι θα γίνει. Anyway, όπως καταλαβαίνεις, αρκετά αμφιλεγόμενη τακτική.

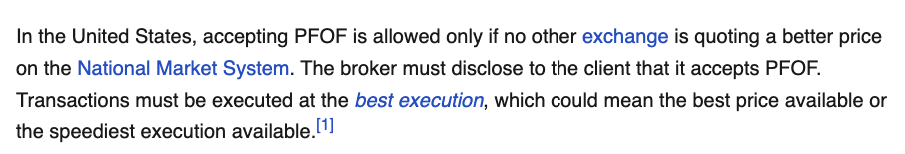

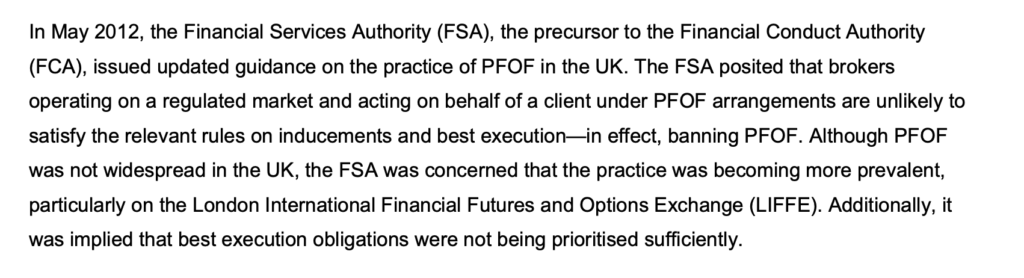

✅ Οι Αμερικάνοι και οι Γερμανοί την επιτρέπουν.

❌ Οι Άγγλοι, οι Ιάπωνες και οι Καναδοί την απαγορεύουν.

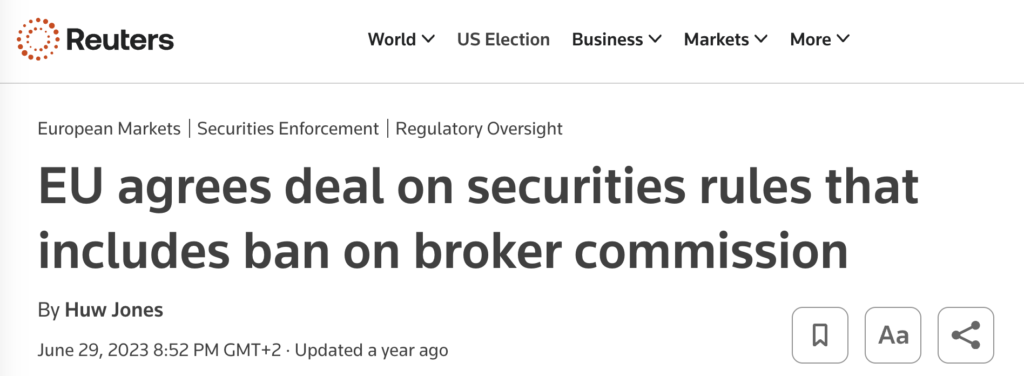

Η Ευρωπαϊκή Ένωση έχει εκδόσει σχετική οδηγία σύμφωνα με την οποία το PFOF θα απαγορευτεί καθολικά από το 2026. Μέχρι τότε η κάθε χώρα κάνει ό,τι της πει η εκάστοτε τοπική ρυθμιστική αρχή.

Χαρακτηριστικό παράδειγμα ευρωπαϊκού broker που χρησιμοποιεί κατά κόρον Payment for order flow είναι η Trade Republic.

🚩 Είναι κάτι που θα πρέπει να σε ανησυχεί; Αν θέλεις να μάθεις περισσότερα, ρίξε μια ματιά στο άρθρο σχετικά με το Payment For Order Flow στους OnlineTraders ➜

#3 Επιτόκιο σε μη επενδεδυμένα χρήματα

Έσοδα από εκμετάλλευση χρηματικών κεφαλαίων των πελατών τους

Δεδομένου του αυξημένου πληθωρισμού των τελευταίων ετών, οι κεντρικές τράπεζες του πλανήτη αντιλήφθηκαν πως το κόστος του χρήματος δεν είναι μηδενικό… και αποφάσισαν να ανεβάσουν τα επιτόκια.

💸 Τη στιγμή που γράφω το άρθρο (08.11.24.), το επιτόκιο της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) είναι 3.25%, της Αμερικάνικης FED και της Αγγλικής BOE στο 4.75%.

Τι σημαίνει αυτό; Long story short, οι τράπεζες μπορούν να πάρουν τα χρήματα σου, να τα παρκάρουν εκεί και να εισπράττουν 3.25% ετήσιο επιτόκιο σε Ευρώ και 4.75% σε Δολάρια και Αγγλικές λίρες. Αυτό είναι και το επιτόκιο μηδενικού κινδύνου της αγοράς, οτιδήποτε πάνω από αυτό εμπεριέχει κάποιας μορφής επιπλέον κίνδυνο ο οποίος προσφέρει και το επιπλέον premium.

Anyway, στο θέμα μας. Κάθε Ευρώ που διατηρείς άπραγο, κοινώς μη-επενδεδυμένο, να κάθεται στον επενδυτικό σου λογαριασμό σου μπορεί (και θα) χρησιμοποιηθεί για να προσφέρει κέρδη επιτοκίου στην πλατφόρμα.

Σου φαίνεται μικρό το νούμερο; Από το annual report του ’23 της Saxo Bank, βλέπουμε πώς διαχειρίστηκε κεφάλαια και assets αξίας περίπου €100 δις για τους πελάτες της. Εντελώς υποθετικά, έστω ότι το 10% διατηρείται σε ρευστό με τους επενδυτές να περιμένουν να το ρίξουν στην αγορά.

Αυτό σημαίνει πώς η πλατφόρμα μπορεί να κερδίζει παθητικά και με ελάχιστο (έως μηδενικό) ρίσκο €3.25 δις ετησίως.

Κάποιες πλατφόρμες επιλέγουν να κρατήσουν το σύνολο του επιτοκίου που εισπράττουν για τις ίδιες, ενώ άλλες το μοιράζονται με τους πελάτες τους.

| Πλατφόρμα | Προσφέρει επιτόκιο σε μετρητά: |

|---|---|

| Saxo Bank: | ✅ |

| DEGIRO: | ❌ |

| Trading212 | ✅ |

| Lightyear: | ✅ |

| eToro: | ✅ |

| TradeRepublic: | ✅ |

Παρεμπιπτόντως, το επιτόκιο αυτό δεν είναι κάτι μαγικό ενώ είναι εύκολο να πάρεις ακόμα και μόνος σου. Το μόνο που έχεις να κάνεις είναι να αγοράσεις ένα Money Market Fund ETF.

Χαρακτηριστικό παράδειγμα μπορεί να είναι το EUR Overnight Rate Swap UCITS ETF της Xtrackers:

ISIN: LU0290358497

Ticker: XEON

🏢 Εκδότης: Xtrackers by DWS

💸 Κόστος (TER): 0.06%

💰 Επιτόκιο: Αυτόματη επανεπένδυση

🇪🇺 UCITS: Ναι

✅ Διαθέσιμο σε: Saxo Bank & DEGIRO (IE)

Όπως βλέπεις, η απόδοση του μέσα σε ένα χρόνο είναι περίπου 3.89%.

Ρίξε μια ματιά στο καλοκαίρι του ’22, τη στιγμή όπου το κεντρικό επιτόκιο του Ευρώ σταμάτησε να είναι αρνητικό.

#4 Προμήθειες μετατροπής συναλλάγματος

Έσοδα από την μετατροπή συναλλάγματος

Μια προμήθεια που τείνει να περνάει σχεδόν στο απαρατήρητο από τους περισσότερους είναι αυτή του συναλλάγματος.

Ως Έλληνας πολίτης, όταν κάνεις εγγραφή σε μια νέα επενδυτική πλατφόρμα, αυτομάτως το Ευρώ επιλέγεται ως νόμισμα βάσης του λογαριασμού σου.

Έτσι μπορείς να προχωρήσεις απευθείας σε κατάθεση μέσω της τράπεζας σου και να ξεκινήσεις να χάνεις τα λεφτά σου να επενδύεις!

Όμως, το ότι εσύ χρησιμοποιείς €, δεν σημαίνει ότι όλες οι μετοχές, τα ETFs και τα ομόλογα διαπραγματεύονται σε €. Εάν για παράδειγμα θελήσεις να αγοράσεις μετοχές της Nvidia θα χρειαστείς δολάρια.

Αυτό διότι διαπραγματεύονται στο χρηματιστήριο του Nasdaq, το οποίο βρίσκεται στην Αμερική και στην Αμερική χρησιμοποιούν… δολάρια.

Το έπιασες το νόημα. Κάθε φορά που αγοράζεις ένα asset σε διαφορετικό νόμισμα, χρειάζεσαι κάποιον να σου κάνει το συνάλλαγμα! Η πλατφόρμα, για άλλη μια φορά, είναι εκεί και για να σε βοηθήσει… με το αζημίωτο!

Οι προμήθειες συναλλάγματος εκφράζονται ως ποσοστό επί του ποσού που θέλεις να αλλάξεις και κυμαίνονται από 0.15% έως 0.35%.

| Πλατφόρμα | Προμήθεια συναλλάγματος: |

|---|---|

| Saxo Bank: | 0.15% |

| DEGIRO: | 0.25% |

| Trading212 | 0.15% |

| Lightyear: | 0.35% |

Και αν νομίζεις ότι θα τη γλυτώσεις τόσο εύκολα, οι προμήθειες συναλλάγματος μπορεί να είναι πραγματικά… παντού!

💰 Παράδειγμα: Έστω ότι είσαι κάτοχος αμερικανικών μετοχών ενώ το νόμισμα βάσης του λογαριασμού σου είναι το Ευρώ. Lucky you, μια εταιρεία αποφάσισε να δώσει μέρισμα.

Όντας στην Αμερική, το μέρισμα θα αποδοθεί σε δολάρια. Η είσπραξη που θα δεις στον λογαριασμό σου θα είναι σε Ευρώ.

Tadaaah! O broker επενέβει αυτόματα και έκανε τη μετατροπή… κρατώντας την προμήθεια του!

📱 Τι θα μπορούσες να κάνεις: Αντί για την πλατφόρμα, κάνε συνάλλαγμα σε μια ψηφιακή τράπεζα όπως η Wise και η Revolut. Οι προμήθειες που παρακρατάνε είναι σημαντικά χαμηλότερες από τις επενδυτικές πλατφόρμες.

Πριν προχωρήσεις, επιβεβαίωσε ότι ο broker δέχεται καταθέσεις από digital banks.

#5 Δανεισμός μετοχών – Securities lending

Έσοδα από δανεισμό μετοχών σε χρήστες που κάνουν shorting

Έχεις αναρωτηθεί ποτέ πώς λειτουργεί το shortαρισμα; Ξέρεις εκείνη η θέση που σου αποφέρει κέρδος όταν η τιμή της μετοχής πέφτει, αντί να ανεβαίνει.

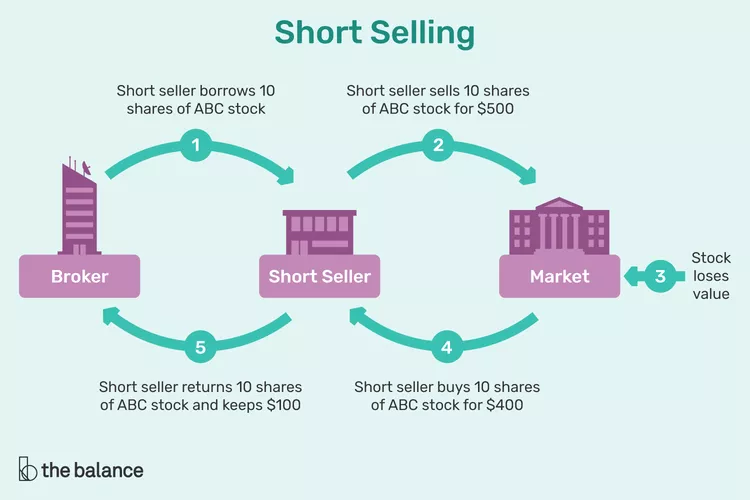

Τα mechanics πίσω από το shorting – όταν δεν μιλάμε για CFDs – έχουν ως εξής:

- Δανείζεσαι τη μετοχή από κάποιον (όπου κάποιος είναι άλλοι επενδυτές της πλατφόρμας)

- Πουλάς την μετοχή στην τωρινή τιμή της αγοράς και εισπράττεις χρήματα

- Ελπίζεις ότι η μετοχή θα χάσει αξία

- Μόλις αποφασίσεις να κλείσεις τη θέση σου, αγοράζεις και πάλι τη μετοχή

- Επιστρέφεις τη μετοχή και κρατάς το κέρδος

Κατά το shorting: πουλάς μια δανεισμένη μετοχή σε σημερινή τιμή και την επιστρέφεις αγοράζοντας την στο μέλλον, ελπίζοντας σε χαμηλότερη τιμή.

Όπως συμβαίνει με είδους δανεισμού, έτσι και εδώ, εμπεριέχεται επιτόκιο. Αυτός που δανείζεται τις μετοχές καλείται να το πληρώσει στον κάτοχο τους.

Εξού και ο λόγος που το shorting κοστίζει…

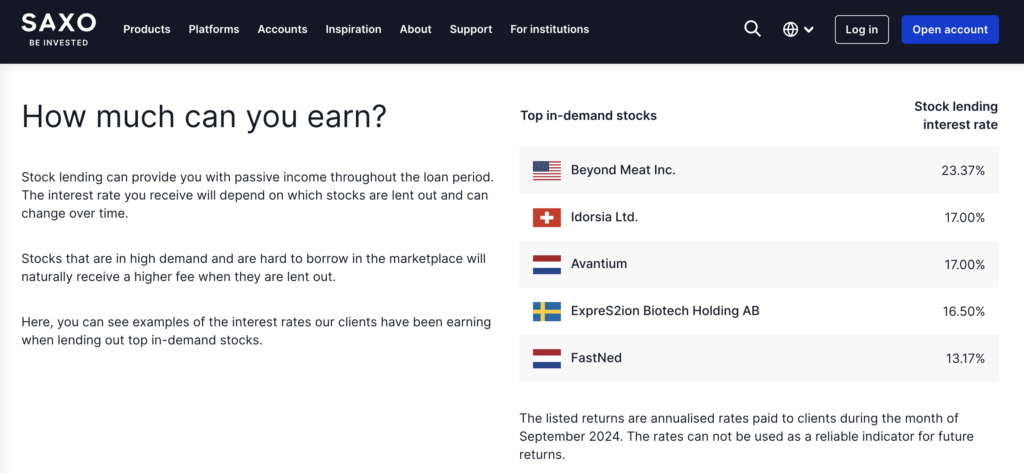

Ρίχνοντας μια ματιά στη Saxo Bank, βλέπουμε πως το ετήσιο κόστος δανεισμού της μετοχής της Beyond Meat είναι 23.37% ενώ της Idorsia Ltd και της Avantium στα 17%.

Παρεμπιπτόντως, αυτή ήταν μια ένδειξη για το ποιες ήταν οι πιο shorted μετοχές στην πλατφόρμα τον Σεπτέμβριο του ’24.

Όπως και με το επιτόκιο σε μετρητά, έτσι και εδώ, κάποιες πλατφόρμες επιλέγουν να το κρατήσουν όλο για τις ίδιες ενώ άλλες είναι πιο ανοιχτοχέρες και το μοιράζονται μαζί σου.

Για παράδειγμα, η DEGIRO χρησιμοποιεί securities lending και επιλέγει να κρατήσει η ίδια το επιτόκιο. Αντίθετα, Saxo Bank και Trading212 το μοιράζονται μαζί σου σε ποσοστό 50:50.

| Πλατφόρμα | Μοιράζεται το lending interest: |

|---|---|

| Saxo Bank: | ✅ (50:50) |

| DEGIRO: | ❌ |

| Trading212: | ✅ (50:50) |

Στο παράδειγμα της Beyond Meat, θα κέρδιζες περίπου 11.5% ετήσιο επιτόκιο μέσω του securities lending. Ίσως ο μοναδικός λόγος να κρατάς heavily shorted μετοχές…

Κλείνοντας: Το ότι μια πλατφόρμα δεν μοιράζεται το επιτόκιο μαζί σου δεν είναι αναγκαστικά κάτι αρνητικό. Από κάπου πρέπει να έχει έσοδα και η σύγκριση στις προμήθειες οφείλει να είναι ολιστική.

#6 Margin interest

Έσοδα από επιτόκιο δανεισμού χρημάτων

Και μιας και πιάσαμε τα επιτόκια, μια ακόμη βασική πηγή εσόδων για τις πλατφόρμες είναι το margin interest – ή αλλιώς, επιτόκιο περιθωρίου

Τι είναι; Αφορά το επιτόκιο που καλείσαι να πληρώσεις κάθε φορά που η πλατφόρμα σου δανείζει χρήματα.

Η εύλογη απορία που ακολουθεί είναι γιατί κάποιος να θέλει να δανειστεί χρήματα από μια πλατφόρμα.

Ο πιο διαδεδομένος λόγος; Διότι είναι ένας αλητάμπουρας που θέλει να κάνει trading με μόχλευση!

Αν και θα αφήσω την επεξήγηση του πως λειτουργεί το margin trading για επόμενο άρθρο, συνοπτικά, δανείζεσαι χρήματα από την πλατφόρμα ώστε να ανοίξεις θέσεις μεγαλύτερες από αυτές που σου επιτρέπει το κεφάλαιο σου.

Μέσω της μόχλευσης είσαι εκτεθειμένος σε υψηλότερα πιθανά κέρδη και, αντίστοιχα, ζημίες.

Ορίστε ένα παράδειγμα: Έστω ότι έχεις ένα κεφάλαιο $10.000 και δανείζεσαι επιπλέον $10.000 ώστε να ανοίξεις μια θέση $20.000. Η θέση αυτή έχει μόχλευση (leverage) 2:1 ή αλλιώς 50% margin.

Τι έσοδα έχει η πλατφόρμα από το margin interest; Εάν η πλατφόρμα χρεώνει 7% margin interest και κρατήσεις την παραπάνω θέση ανοιχτή για 1 έτος, τότε θα της χρωστάς $700.

#7 Non-trading χρεώσεις

Έσοδα από εκμετάλλευση χρηματικών κεφαλαίων των πελατών τους

Τα non-trading fees αποτελούν χρεώσεις που επιβάλει μια επενδυτική πλατφόρμα στους χρήστες της αλλά δεν έχουν να κάνουν με συναλλαγές.

Οι πιο συνηθισμένες σταθερές χρεώσεις που θα συναντήσεις είναι οι παρακάτω:

- Custody fee: Χρεώσεις που αφορούν τη φύλαξη επενδύσεων στην πλατφόρμα. Συνήθως, εκφράζονται ως ποσοστό σε ετήσια βάση επί του συνόλου των επενδύσεων. Για παράδειγμα, 0.1% /έτος

- Inactivity fee: Χρεώσεις για ανενεργούς επενδυτικούς λογαριασμούς. Συνήθως, εφαρμόζονται μετά από κάποιο διάστημα απραγίας και τις συναντάς σε πλατφόρμες που εξειδικεύονται στο trading. Για παράδειγμα, χρέωση €10 κάθε μήνα, μετά από 1 χρόνο χωρίς log in

- Withdrawal fee: Χρεώσεις για ανάληψη χρημάτων από την πλατφόρμα στην τράπεζα σου. Για παράδειγμα, €5 για κάθε ανάληψη.

- Account fee: Χρεώσεις για δημιουργία ή διατήρηση επενδυτικού λογαριασμού. Δεν θα τις συναντήσεις συχνά διότι αποτελούν αντικίνητρο για νέους χρήστες.

- Deposit fee: Χρεώσεις για καταθέσεις χρημάτων. Δεν την έχω συναντήσει πουθενά διότι, όπως τα account fees, λειτουργεί ως αντικίνητρο για επιπλέον καταθέσεις.

Κάθε πλατφόρμα επιβάλει τις δικά της χρεώσεις οπότε, πριν καταλήξεις, είναι σημαντικό να κάνεις την απαραίτητη έρευνα ώστε να αποφύγεις ανεπιθύμητες “εκπλήξεις”.

Κάποιες τελευταίες παρατηρήσεις…

7 μέθοδοι με τους οποίους οι επενδυτικές πλατφόρμες βγάζουν το ψωμί τους. Κάποιοι από αυτούς είναι αρκετά πιο straightforward όπως οι προμήθειες και τα non-trading fees ενώ κάποιοι άλλοι πιο πολύπλοκοι και αδιευκρίνιστοι όπως το Payment for order flow και το securities lending.

Σε γενικές γραμμές, όταν έχουμε να κάνουμε με χρήματα, νομίζω πως η διαφάνεια είναι το κλειδί. Πριν επιλέξω έναν broker θα αφιέρωνα τον κατάλληλο χρόνο ώστε να κατανοήσω πώς αυτός καταφέρνει να βγάζει χρήματα.

Και πριν κλείσω, δύο βασικές παρατηρήσεις:

#1 Ένας broker πρέπει να βγάζει χρήματα

Κανένας δεν δουλεύει δωρεάν και ούτε θα έπρεπε. Όπως εσύ πληρώνεσαι για την εργασία που προσφέρεις, έτσι και αυτός πρέπει να πληρωθεί για την υπηρεσία που σου προσφέρει. Αλλιώς θα σταματήσει να την παρέχει. Το ζήτημα εδώ είναι το κατά πόσο διαφανής είναι με την προέλευση των εσόδων, πόσο είναι προς το συμφέρον σου και εάν ευθυγραμμίζονται με την δική σου στρατηγική.

#2 Φθηνότερος δεν σημαίνει αυτομάτως και καλύτερος

Προτιμώ να πληρώνω κάτι παραπάνω και να γνωρίζω περισσότερα για το μοντέλο λειτουργίας της πλατφόρμας, παρά να κυνηγάω αυτούς που μου υπόσχονται μηδενικές προμήθειες. Στο μυαλό μου το συνδυάζω κάπως με την αναλογία απόδοσης και ρίσκου. Όσο πιο υψηλή η πιθανή απόδοση, τόσο υψηλότερο και το ενδεχόμενο ρίσκο.

Δεν υπάρχει τζάμπα, πάντα κάποιος πληρώνει. Το θέμα είναι ποιος πληρώνει το δικό σου τζάμπα.

Αυτά για σήμερα, λοιπόν!

Ποια πλατφόρμα επιλέγεις εσύ; Γράψε μου στα σχόλια.

Περισσότερο υλικό για ETFs

Εάν σου άρεσε το συγκεκριμένο άρθρο, διάβασε τους αναλυτικούς οδηγούς σε επενδυτικές πλατφόρμες που έχω κάνει:

LightYear Ελλάδα: Αναλυτικός Οδηγός – Είναι Απάτη; [2024]

🔄 Τελευταία ενημέρωση άρθρου: 7 Νοεμβρίου 2024 🥇 Ιδανική για…

Saxo Bank Ελλάδα: Αναλυτικός Οδηγός – Είναι Απάτη; [2025]

🔄 Τελευταία ενημέρωση άρθρου: 12 Ιανουαρίου 2025 🥇 Υψηλή αξιοπιστία…

Η επένδυση ενέχει κινδύνους. Ενδέχεται να χάσεις μέρος ή και ολόκληρη την περιουσία σου.

Risk Disclaimer:

Δεν είμαι επενδυτικός σύμβουλος και τα παραπάνω αποτελούν γραπτή εξιστόρηση των προσωπικών μου εμπειριών. Δεν αποτελούν, σε καμία περίπτωση, προτροπή για επένδυση.

Πριν προχωρήσεις σε οποιαδήποτε επένδυση κάνε την δική σου έρευνα και θυμήσου:

Κάθε επένδυση εμπεριέχει ρίσκο, όποιος ισχυρίζεται το αντίθετο θέλει να βγάλει χρήματα από εσένα.

Επένδυσε μόνο χρήματα που είσαι οκ να χάσεις.

Affiliate Disclaimer:

Το άρθρο περιέχει affiliate links τα οποία βοηθούν το MoneyMinority.

Feel free να μην τα χρησιμοποιήσεις εάν δεν το επιθυμείς.

Διάβασε περισσότερα για τα Risk & Affiliate Disclaimers του MoneyMinority.

![LightYear Ελλάδα: Αναλυτικός Οδηγός – Είναι Απάτη; [2024] LightYear Ελλάδα Αναλυτικός Οδηγός - Είναι Απάτη;](https://moneyminority.com/wp-content/uploads/2024/10/LightYear-Ελλάδα-Αναλυτικός-Οδηγός-Είναι-Απάτη-768x432.png)

![Saxo Bank Ελλάδα: Αναλυτικός Οδηγός – Είναι Απάτη; [2025] Saxo Bank Αναλυτικός Οδηγός και η Γνώμη μου (4)](https://moneyminority.com/wp-content/uploads/2024/02/Saxo-Bank-Αναλυτικός-Οδηγός-και-η-Γνώμη-μου-4-768x432.png)

![eToro Ελλάδα: Αναλυτικός Οδηγός – Είναι Απάτη; [2025] eToro στην Ελλάδα_ Ο Απόλυτος Οδηγός & Γνώμες [2020]](https://moneyminority.com/wp-content/uploads/2020/03/eToro-στην-Ελλάδα_-Ο-Απόλυτος-Οδηγός-Γνώμες-2020-768x486.png)

1 Comment

Μπραβο.

Παρα πολυ επεξηγηματικα ολα τα θεματα