🔄 Τελευταία ενημέρωση άρθρου: 5 Σεπτεμβρίου 2024

‘Έχοντας ήδη εντρυφήσει στα βασικά των επενδύσεων θεωρείς πως ήρθε πλέον η ώρα να περάσεις και στη δράση. Τέλεια!

Παρ’ότι έχεις δώσει απάντηση στα περισσότερα ερωτήματα, μία από τις αρχικές ερωτήσεις συνεχίζει να παραμένει αναπάντητη: Ποιες μετοχές να αγοράσεις;

Οι επιλογές φαντάζουν αμέτρητες:

- Θα πρέπει να ασχοληθείς με φθηνές μετοχές; Αλήθεια, πότε θεωρείται φθηνή μία μετοχή;

- Μήπως να αναζητήσεις μετοχές με προοπτική για ανοδική πορεία στο μέλλον; Μπορείς να γνωρίζεις κάτι τέτοιο, προκαταβολικά;

- Ίσως να επιλέξεις αποκλειστικά μετοχές με μέρισμα ώστε να αυξήσεις την χρηματοροή σου; Και το σύνολο, πώς θα βρεις αυτές με το μεγαλύτερο μέρισμα;

- Ελληνικές μετοχές ή θα πρέπει να αναζητήσεις την τύχη σου σε μετοχές εξωτερικού;

Μην ανησυχείς! Στο σημερινό άρθρο θα επιχειρήσω να πιάσω το θέμα από την αρχή και θα προσπαθήσω να δώσω απάντηση παρουσιάζοντας τα τρία πιο δημοφιλή είδη επενδυτών σε μετοχές.

☕ Κάνε καφέ και… ξεκίνησε το διάβασμα!

Ποιες είναι οι καλύτερες μετοχές για να αγοράσεις – στα γρήγορα

Πριν περάσουμε στο αναλυτικό άρθρο, ακολουθεί μία σύνοψη του τι θα συζητήσουμε σήμερα καθώς και απαντήσεις σε κάποια από τα πιο δημοφιλή ερωτήματα γύρω από το ποιες μετοχές να επιλέξεις:

Πώς λειτουργούν οι μετοχές; Οι μετοχές αποτελούν κομμάτι ιδιοκτησίας σε μία εταιρεία. Όντας μέτοχος, αποκτάς δικαίωμα πάνω στα κέρδη αλλά και τα περιουσιακά στοιχεία της εταιρείας.

Πώς θα βγάλεις χρήματα από μετοχές; Το κέρδος για έναν μέτοχο είναι διπλό: προέρχεται από τα μερίσματα (τακτικές πληρωμές μετρητών) αλλά και την ανατίμηση της αξίας των μετοχών (αύξηση τιμής).

Πώς αγοράζεις μετοχές; Ο πιο εύκολος, γρήγορος και απλός τρόπος για να αγοράσεις μετοχές είναι μέσω μιας χρηματιστηριακής πλατφόρμας. Αναλαμβάνει τον ρόλο του μεσάζοντα παρέχοντας σου πρόσβαση σε ένα χρηματιστήριο όπου και διαπραγματεύονται οι μετοχές. Εάν θέλεις βοήθεια, δες τη διαδικασία αγοράς μετοχών με 5 βήματα →

Ποιες είναι οι καλύτερες μετοχές για αγορά: Ενδεικτικές κατηγορίες μετοχών που αξίζουν την προσοχή σου είναι οι φθηνές/υποτιμημένες (value stocks), αυτές με προοπτική για ανοδική πορεία στο μέλλον (growth stocks) και αυτές που προσφέρουν το μεγαλύτερο μέρισμα (income/dividend stocks).

Φθηνές μετοχές για αγορά: Φθηνές θεωρούνται οι μετοχές που διαπραγματεύονται σε τιμές χαμηλότερες της εγγενής (εσωτερικής) τους αξίας. Στον κόσμο των επενδύσεων, φθηνές μετοχές είναι οι υποτιμημένες μετοχές και όχι αναγκαστικά αυτές με τη χαμηλότερη τιμή. Κατατάσονται στην κατηγορία των value stocks με πιθανά κοινά χαρακτηριστικά τα χαμηλά P/B, P/E και PEG ratios.

Μετοχές με προοπτική για ανοδική πορεία: Θεωρούνται οι εταιρείες που μεγαλώνουν με ρυθμούς ταχύτερους του μέσου όρους της αγοράς και η αξία τους αναμένεται να είναι πολύ μεγαλύτερη… στο μέλλον. Κατατάσονται στην κατηγορία των growth stocks και θα τις συναντήσεις συνήθως σε ταχέως αναπτυσσόμενους κλάδους όπως αυτός της τεχνολογίας και της βιοτεχνολογίας. Πιθανά κοινά χαρακτηριστικά είναι η επανεπένδυση του κέρδους αλλά και τα υψηλά P/B, P/E και PEG ratios.

Μετοχές με μέρισμα: Πολλές εταιρείες αποφασίζουν να διανείμουν ένα μέρος των κερδών τους πίσω στους μετόχους ως μέρισμα, με την μορφή μετρητών. Οι πληρωμές γίνονται κάθε μήνα, τρίμηνο ή ετησίως και προσφέρουν τακτικό παθητικό εισόδημα στους επενδυτές.

Τι να κάνεις πριν επενδύσεις: Μάθε πώς λειτουργούν οι μετοχές, θέσε στόχους και στρατηγική, όρισε τον χρονικό ορίζοντα, αποφάσισε το χρηματικό κεφάλαιο που θα διαθέσεις και επέλεξε την κατάλληλη χρηματιστηριακή πλατφόρμα. Α, μην ξεχάσεις να μερημνήσεις για την φορολογία.

Πώς αγοράζεις μετοχές: Επίλεξε την χρηματιστηριακή πλατφόρμα που εξυπηρετεί τις δικές σου ανάγκες, άνοιξε έναν επενδυτικό λογαριασμό, κατέθεσε χρήματα με τραπεζικό έμβασμα και αγόρασε την μετοχή δίνοντας την κατάλληλη εντολή. Εάν θες βοήθεια, διάβασε τον οδηγό.

Ποια είναι η καλύτερη πλατφόρμα αγοράς μετοχών; Με την ασφάλεια ως πρωτεραιότητα, επέλεξα την Saxo Bank. Ιδρύθηκε το 1992, έχει τραπεζική άδεια, ελέγχεται από την επιτροπή κεφαλαίαγοράς της Δανίας (FSA) ενώ πρόσφατα έλαβε τον τίτλο του Systemically Important Financial Institution (κοινώς, too big to fail). Πλέον έχει ρίξει αρκετά τις προμήθειες οπότε θεωρώ πως δεν έχει αντίπαλο.

✍ Για εγγραφές μέχρι 31.12. όλες οι προμήθειες μετοχών Η.Π.Α. θα είναι μηδενικές στη Saxo Bank →

Σε αυτό το άρθρο θα διαβάσεις:

- Φθηνές & υποτιμημένες μετοχές →

- Μετοχές με προοπτική για ανοδική πορεία →

- Μετοχές με μέρισμα →

- Πώς επιλέγω μία μετοχή →

- Από που αγοράζεις μετοχές →

- Η πλατφόρμα της επιλογής μου →

- Συμβουλές για μετοχές →

- ❓ Συχνές ερωτήσεις →

| 🗂️ Κατηγορίες Μετοχών: | Value, Growth, Dividend, Income, Cyclical, Defensive |

| 💎 Φθηνές μετοχές: | Value μετοχές |

| 📈 Μετοχές με ανοδική πορεία: | Growth μετοχές |

| 💰 Μετοχές με μέρισμα: | Dividend/Income μετοχές |

| 🔝 Μετοχές με το μεγαλύτερο μέρισμα: | Dividend Aristocrats |

| 💻 Πλατφόρμα μετοχών: | Saxo Bank |

#1 Φθηνές και υποτιμημένες μετοχές

ή αλλιώς, value stocks 💎

| Value Stocks: | Φθηνές/Υποτιμημένες μετοχές |

| Επενδυτές: | Value Investors |

| Προσδοκία: | Τιμή < Αξία |

| Εργαλείο: | Θεμελιώδης ανάλυση |

| Δείκτες: | Χαμηλά P/E, P/B και PEG Ratios |

Μία από τις πιο δημοφιλείς κατηγορίες επενδυτών στο χρηματιστήριο είναι οι value investors – βλέπε Warren Buffett, Benjamin Graham και Mohnish Pabrai

Ποιος είναι ο στόχος τους; Προσπαθούν να ανακαλύψουν μετοχές που διαπραγματεύονται σε τιμές χαμηλότερες της εσωτερικής (intrinsic) τους αξίας. Με λίγα λόγια, ψάχνουν για πιθανές “ευκαιρίες” στο χρηματιστήριο.

💡 Σαν να βρίσκεις ένα υψηλής ποιότητας, επώνυμο δερμάτινο μπουφάν σε έκπτωση. Η ποιότητα και η αξία του μπουφάν παραμένουν ίδιες, παρά το γεγονός ότι μπορείς να το αποκτήσεις σε χαμηλότερη τιμή.

Η στρατηγική τους; Ψάχνουν εταιρείες, η τιμή των μετοχών τους διαπραγματεύεται σε χαμηλότερα επίπεδα από αυτή που θεωρούν δίκαια. Στη συνέχεια τις αγοράζουν, τις διατηρούν στην κατοχή τους για μεγάλα χρονικά διαστήματα και μόλις η αγορά εκτιμήσει σωστά την αξία τους, τις πωλούν με κέρδος υπεραξίας.

Τι πιστεύουν; Διάφορα νέα και καταστάσεις της αγοράς κάνουν τους επενδυτές να αντιδρούν σε υπερβολικό βαθμό (είτε θετικά, είτε αρνητικά) δημιουργώντας στρεβλώσεις στις τιμές των μετοχών (φουσκώνοντας ή ξεφκουσκώνοντας) και απομακρύνοντας τις από την πραγματική τους αξία.

Πώς θα βρεις φθηνές μετοχές;

Φθηνές μετοχές δεν είναι οι μετοχές που διαπραγματεύονται για μερικά δολάρια ή ευρώ στο χρηματιστήριο. Η απόλυτη τιμή τους δεν έχει καμία απολύτως σημασία.

Φθηνή μετοχή θεωρείται μόνο η υποτιμημένη μετοχή.

Πότε είναι υποτιμημένη μία μετοχή; Λένε πως τιμή είναι αυτό που πληρώνεις ενώ αξία αυτό που παίρνεις. Υποτιμημένη θεωρείται μία μετοχή όταν η τιμή της στην αγορά είναι χαμηλότερη από την πραγματική της αξία.

- Τιμή μετοχής < πραγματική αξία μετοχής → Υποτιμημένη

- Τιμή μετοχής > πραγματική αξία μετοχής → Υπερτιμημένη

Πώς μπορείς να υπολογίσεις την πραγματική αξία, λοιπόν;

Το βασικό εργαλείο στην φαρέτρα κάθε value investor ονομάζεται fundamental analysis (θεμελιώδης ανάλυση) και αποσκοπεί στο να υπολογίσει την αξία μίας μετοχής.

Δυστυχώς (ή ευτυχώς), δεν υπάρχει ένας και μοναδικός σωστός τρόπος για να γίνει μία αποτίμηση. Αυτό που συνήθως γίνεται είναι να υπολογίζονται συγκεκριμένοι δείκτες οι οποίοι αποκαλύπτουν θεμελιώδη μεγέθη της εκάστοτε εταιρείας.

Χαρακτηριστικά υποτιμημένων μετοχών

Σύμφωνα με την Investopedia, κάποιες ενδείξεις που ίσως να μαρτυρούν ότι μία μετοχή είναι υποτιμημένη είναι:

- ένα χαμηλό Price-to-Earnings (PE) Ratio

- ένα Price-to-Book (PB) Ratio <= 1

- ένα Price/earning to Growth (PEG) Ratio < 1

#1 Χαμηλό Price-to-Earnings (PE) Ratio

Η συγκεκριμένη αναλογία δείχνει την τιμή της μετοχής σήμερα σε σχέση με τα κέρδη της. Ένα χαμηλό P/E ίσως να αποτελεί ένδειξη ότι η μετοχή είναι υποτιμημένη και διαπραγματεύεται σε χαμηλότερα επίπεδα από την εσωτερική της αξίας. Με λίγα λόγια, είναι “φθηνή”.

Τα P/E ratios θα πρέπει να συγκρίνονται ανάμεσα σε εταιρείες που λειτουργούν στον ίδιο κλάδο.

#2 Price-to-Book (P/B) Ratio <= 1

Το P/B Ratio είναι μία αναλογία που δείχνει την τιμή της μετοχής σήμερα σε σχέση με την καθαρή λογιστική αξία της εταιρείας (book value).

Όταν το P/B Ratio είναι κοντά ή κάτω από το 1 τότε η μετοχή διαπραγματεύεται κοντά (ή χαμηλότερα) στην καθαρή λογιστική της αξία, άρα ενδεχομένως και υποτιμημένα.

Είναι σαν να πληρώνεις λιγότερο για να αγοράσεις μία εταιρεία το net worth της οποίας είναι μεγαλύτερο εκείνη τη στιγμή.

#3 Price/Earnings-to-Growth (PEG) Ratio < 1

Το PEG Ratio αποτελεί ένα πιο “προχωρημένο” PE Ratio καθώς λαμβάνει υπόψιν του τον ρυθμό αύξησης των κερδών μιας εταιρείας.

Ένας δείκτης PEG κάτω από το 1 δείχνει ότι η μετοχη διαπραγματεύεται σε τιμές χαμηλότερες σε σχέση με την αναμενόμενη αύξηση των κερδών της.

💡 Θυμήσου: Σε αντίθεση με αυτό που πιστεύει η κοινή γνώμη, η χαμηλή τιμή μίας μετοχής δεν την καθιστά αυτομάτως φθηνή ή υποτιμημένη. Δώσε έμφαση στα θεμελιώδη μεγέθη της.

Άρα, ποιες είναι οι φθηνές μετοχές; Οι υποτιμημένες μετοχές. Στόχος ενός value επενδυτή είναι να ανακαλύψει μετοχές που διαπραγματεύονται σε “προσφορά” δηλαδή χαμηλότερα της πραγματικής τους αξίας – εξαιρετικές εταιρίες σε χαμηλότερη τιμή από αυτή που αξίζουν.

#2 Μετοχές με προοπτική για ανοδική πορεία

ή αλλιώς, growth stocks 📈

| Growth Stocks: | Μετοχές με προοπτική για ανοδική πορεία |

| Επενδυτές: | Growth Investors |

| Προσδοκία: | Γρηγορότερη ανάπτυξη από την αγορά |

| Επιδιώκουν: | Κέρδος μέσω ανατίμησης (capital gains) |

| Δείκτες: | Υψηλά P/E, P/B και PEG Ratios |

Στην άλλη πλευρά, θα συναντήσουμε τους growth επενδυτές.

Ποιος είναι ο στόχος τους; Προσπαθούν να ανακαλύψουν μετοχές που θα υπεραποδόσουν σε σύγκριση με τους ανταγωνιστές τους. Με λίγα λόγια, ψάχνουν για τους επόμενους “πρωταθλητές σε απόδοση” μέσα στο χρηματιστήριο.

Η στρατηγική τους; Επενδύουν σήμερα σε μετοχές οι οποίες, παρά το ότι δείχνουν ακριβές, συνεχίζουν να παραμένουν φθηνές σε σχέση με τη μελλοντική προοπτική τους.

Με λίγα λόγια, επενδύουν σε μία εταιρία, μόνο και μόνο, λόγω των υψηλών προσδοκιών που έχουν για την απόδοση της στο μέλλον.

💡 Αν οι value μετοχές μπορούν να παρομοιαστούν με ένα ποιοτικό ρούχο το οποίο μπορείς να αγοράσεις σε έκπτωση, οι growth μετοχές μπορούν να παρομοιαστούν με ένα καινοτόμο τεχνολογικό gadget το οποίο έρχεται να αλλάξει ριζοσπαστικά την κοινωνία και εσύ έχεις την ευκαιρία να το αποκτήσεις πριν από τους άλλους.

⚠️ Προσοχή: Είπαμε πώς ένας επενδυτής αγοράζει growth stocks λόγω της προοπτικής για ραγδαία άνοδο που θεωρεί ότι έχει. Εάν αυτή η άνοδος δεν μετουσιωθεί στην πράξη, γρήγορα απογοητεύεται και τις πουλάει. Όταν οι πωλήσεις είναι μαζικές τότε η τιμή της μετοχής καταρρακώνεται. Εξού, λοιπόν και το υψηλότερο ρίσκο σε σχέση με μία value μετοχή.

Πώς βρίσκεις μετοχές που θα ανέβουν;

Σύμφωνα με την Investopedia, τα βασικά στοιχεία που μοιράζονται οι growth μετοχές είναι:

#1 Καλή ηγεσία

Λένε πώς το ψάρι “βρωμάει” από το κεφάλι. Ένας από τους βασικούς λόγους που εταιρείες υπεραποδίδουν έναντι των υπολοίπων είναι οι καινοτόμες, ριψοκίνδυνες και ριζοσπαστικές ιδέες που εφαρμόζουν στην αγορά.

Ποιος παίρνει αυτές τις αποφάσεις; CEO, διευθυντές και στελέχη. Ρίξε μια ματιά στο ιστορικό, την ιδιοσυγκρασία τους καθώς και πιθανά παλαιότερα επιτεύγματα τους.

#2 Αναπτυσσόμενος κλάδος

Λένε πως γίνεσαι αυτό που είναι το περιβάλλον σου. Οι πιθανότητες να ανακαλύψεις μία growth εταιρεία σε έναν ταχέως αναπτυσσόμενο κλάδο όπως η τεχνολογία και η βιοτεχνολογία είναι πολύ περισσότερες από παραδοσιακούς κλάδους που έχουν ωρημάσει ή βρίσκονται προς τη δύση τους.

#3 Μέγεθος αγοράς

Όσο γρήγορη και να είναι η ανάπτυξη μίας εταιρείας, εάν η αγορά μέσα στην οποία δραστηριοποιείται είναι μικρή τότε τα περιθώρια ανόδου είναι λίγα. Επέλεξε μετοχές οι οποίες στοχεύουν σε μεγάλες αγορές και πολλούς δυνητικούς πελάτες (ιδανικά, όλο τον πλανήτη).

#4 Ρυθμός αύξησης πωλήσεων

Τα υψηλά έσοδα και κέρδη οδηγούν σε άυξηση της τιμής μίας μετοχής. Στόχευσε σε εταιρείες οι οποίες αυξάνουν πωλήσεις, έσοδα και κέρδη με επιταχυνόμενο ρυθμό.

Χαρακτηριστικά μετοχών με προοπτική για ανοδική πορεία

Σε γενικές γραμμές, οι growth stocks είναι μετοχές που πάντοτε μοιάζουν ακριβές για αυτό που προσφέρουν τη δεδομένη στιγμή.

Κάποια βασικά χαρακτηριστικά που μοιράζονται είναι:

- ένα υψηλό Price-to-Earnings (PE) Ratio: Δεδομένου του ότι τα κέρδη τους μπορεί να είναι χαμηλά (ή και μηδενικά) αυτή τη στιγμή, τα PE Ratios τείνουν να είναι υψηλά.

- η επανεπένδυση των μερισμάτων: Αντί να μοιράσουν τα κέρδη στους μετόχους, επιλέγουν να τα επανεπενδύουν μέσα στην εταιρεία ώστε να τροφοδοτήσουν ακόμα μεγαλύτερη ανάπτυξη.

- ο θετικός ρυθμός αύξησης εσόδων και κερδών: Η συνεχής και σταθερή αύξηση του ρυθμού με τον οποίο έρχονται τα έσοδα και τα κέρδη στην εταιρεία είναι μία πιθανή ένδειξη growth stock.

Παραδείγματα Growth μετοχών: Κλασικά παραδείγματα μετοχών με ξέφρενη ανοδική πορεία είναι η Amazon (AMZN), η Tesla (TSLA), η NVIDIA (NVDA), η META (META) και η Alphabet (GOOGL). Όπως βλέπεις, όλες προέρχονται από ταχέως αναπτυσσόμενους κλάδους όπως αυτός της τεχνολογίας.

📈 Μπορείς να επενδύσεις σε όλες αυτές, με τις καλύτερες χρεώσεις, μέσω της Saxo Bank →

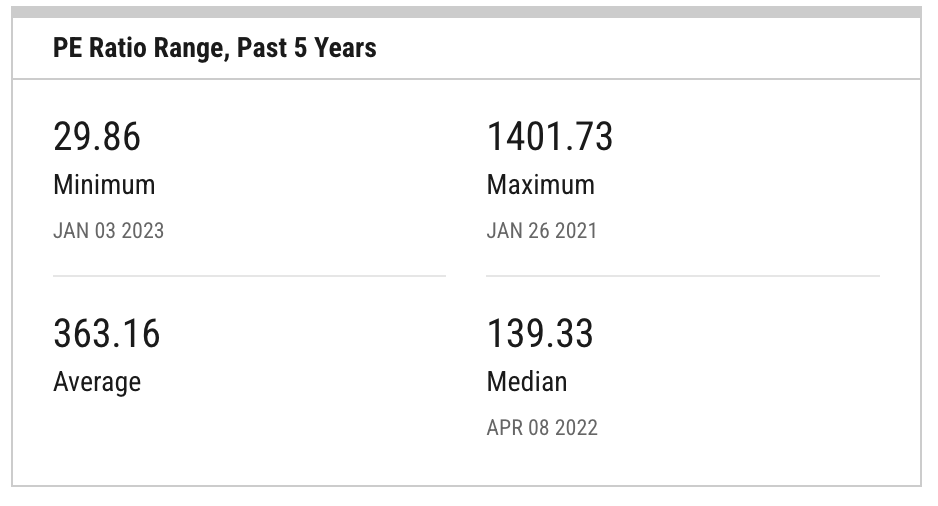

Η Tesla (TSLA) αποτελεί μία μετοχή που εδώ και χρόνια οι επενδυτές θεωρούν ότι έχει προοπτικές για μεγάλη άνοδο. Εξού και το πολύ υψηλό PE ratio με το οποίο διαπραγματεύεται. Στις αρχές του 21′ ξεπερνούσε το 1400 (!!)

Άρα, ποιες είναι οι μετοχές με προοπτική; Αποτελούν εταιρείες οι οπ

#3 Μετοχές με μέρισμα

ή αλλιώς, dividend/income stocks 💰

| Dividend Stocks: | Μετοχές που μοιράζουν μερίσματα |

| Επενδυτές: | Income/Dividend Investors |

| Επιδιώκουν: | Τακτικό παθητικό εισόδημα |

Στην τρίτη κατηγορία, θα συναντήσουμε επενδυτές που αναζητούν μερισματικές μετοχές.

Ο στόχος τους: Προσπαθούν να εντοπίσουν εταιρείες, στρατηγική των οποίων είναι να διανείμουν μέρος των κερδών τους με την μορφή μερισμάτων.

Τι είναι τα μερίσματα; Αποτελούν τακτικές (τρίμηνο, εξάμηνο ή έτος) πληρωμές στους μετόχους μιας εταιρείας με τη μορφή μετρητών ή επιπλέον μετοχών (stock dividends) .

Η στρατηγική τους; Ένας μερισματικός επενδυτής στοχεύει στη δημιουργία ενός χαρτοφυλακίου με εταιρείες που διαμοιράζουν συχνά και υψηλά μερίσματα. Σκοπός του είναι να χτίσει μία σταθερή ροή εισοδήματος η οποία θα είναι 100% παθητική. Για κάθε μετοχή που έχουν στην κατοχή τους, δικαιούνται και το αντίστοιχο μέρισμα.

💡 Θα μπορούσαμε να παρομοιάσουμε την επένδυση σε μερισματικές μετοχές με το να φυτεύεις μια πορτοκαλιά: η αρχική προσπάθεια απαιτεί κόπο (και χρήμα), αλλά με την πάροδο του χρόνου θα αποδίδει τακτικά πορτοκάλια (μερίσματα) χωρίς επιπρόσθετη εργασία.

⚠️ Προσοχή: Το ότι μία εταιρεία έδινε μέρισμα στο παρελθόν, δεν σημαίνει ότι θα συνεχίσει να το κάνει και στο μέλλον. Βασικός κανόνας των επενδύσεων είναι πως, οι παρελθοντικές αποδόσεις δεν αποτελούν ένδειξη για τις μελλοντικές.

Πώς υπολογίζεται το μέρισμα:

Το μέγεθος του μερίσματος καθορίζεται από το dividend yield, ένα ποσοστό πάνω στην τιμή της μετοχής.

Παράδειγμα υπολογισμού: Εάν το dividend yield είναι 1% και η τιμή της μετοχής είναι €100 τότε ο επενδυτής θα εισπράξει €1 για κάθε μετοχή που έχει στην κατοχή του.

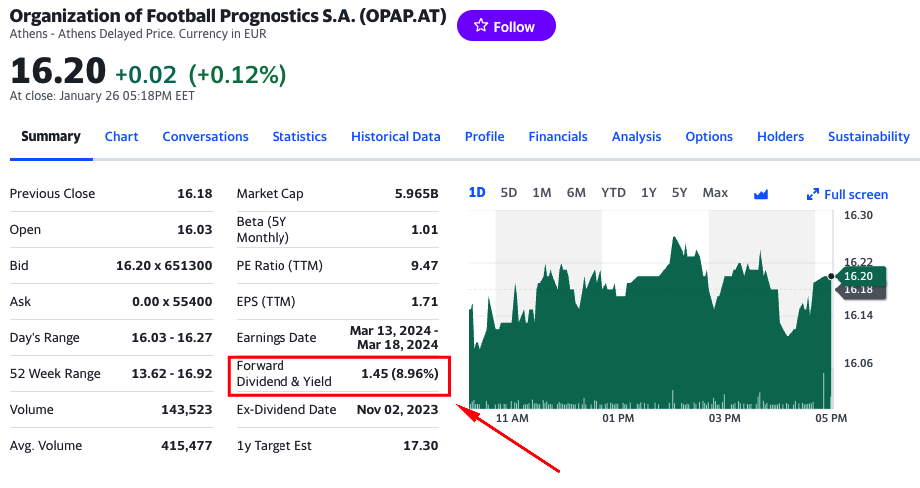

Πώς θα βρεις τα μερίσματα: Αναζήτησε το dividend yield της εκάστοτε εταιρείας στο Yahoo Finance ή στην Google γράφοντας, για παράδειγμα, “ΟΠΑΠ μέρισμα”.

⚠️ Προσοχή: Μία υψηλή μερισματική απόδοση δεν είναι πάντα θετικό σημάδι. Ένα μεγάλο μέρισμα μπορεί να αποτελέσει τροχοπέδι ανάπτυξης και να δημιουργήσουν ζημιά στην επιχείριση εάν η οικονομική της υγεία δεν είναι καλή.

Πώς θα εισπράξεις το μέρισμα:

Η χρονική διαδικασία έχει ως εξής:

- Announcement Date: Η ημερομηνία κατά την οποία η εταιρεία ανακοινώνει το μέρισμα.

- Ex-Dividend Date: Η καταληκτική ημερομηνία για να είσαι επιλέξιμος για την επόμενη πληρωμή μερίσματος. Με λίγα λόγια, πρέπει να έχεις στην κατοχή σου τη μετοχή πριν από αυτή την ημερομηνία.

- Record Date: Η ημερομηνία κατά την οποία η εταιρεία καθορίζει το ποιοι μέτοχοι δικαιούνται το μέρισμα.

- Payment Date: Η ημερομηνία κατά την οποία το μέρισμα καταβάλλεται πράγματι στους μετόχους.

Μετοχές με το μεγαλύτερο μέρισμα

Πριν κλείσω με τα μερίσματα, θα ήθελα να αφέρω μία συγκεκριμένη κατηγορία μερισματικών μετοχών που ξεχωρίζει και ονομάζονται dividend aristocrats ή αλλιώς, αριστοκράτες των μερισμάτων.

Αποτελεί μία λίστα με Αμερικάνικες μετοχές οι οποίες πληρούν τα παρακάτω κριτήρια:

- Πρέπει να μοιράζουν μερίσματα για τουλάχιστον 25 συνεχόμενα έτη, τα οποία είναι συνεχώς αυξανόμενα.

- Να συμμετέχουν στον δείκτη S&P500

- Να πληρούν συγκεκριμένα κριτήρια κεφαλαιοποίησης αλλά και ρευστότητας.

Αυτές οι εταιρείες είναι συχνά ηγέτες σε ένα κλάδο, παρουσιάζουν σταθερά κέρδη, μακροχρόνιο ιστορικό κερδοφορίας και σταθερούς θεμελιώδης δείκτες.

Από την άλλη, παραμένουν επιρρεπείς στους κινδύνους της αγοράς ενώ ενδέχεται να μην έχουν υψηλή ανάπτυξη (σε επίπεδα τιμής) καθώς δίνουν προτεραιότητα στον διαμοιρασμό των κερδών πίσω στους επενδυτές.

Παραδείγμα μετοχών με το μεγαλύτερο μέρισμα: Procter & Gamble Co. (PG), Johnson & Johnson (JNJ), The Coca-Cola Company (KO), 3M Company (MMM), Colgate-Palmolive Company (CL), McDonald’s Corporation (MCD), Abbott Laboratories (ABT), Walmart Inc. (WMT), Kimberly-Clark Corporation (KMB), PepsiCo, Inc. (PEP).

📈 Μπορείς να επενδύσεις σε όλες αυτές, με τις καλύτερες χρεώσεις, μέσω της Saxo Bank →

Πώς να επιλέξεις μετοχές για αγορά

Αν και στο MoneyMinority δεν είμαι της σχολής των “μεμονωμένων μετοχών” καθώς προτιμώ μία πιο “διευρυμένη στρατηγική” προσέγγισης της αγοράς (εννοώντας broad index ETFs), λέω να κάνω μία εξαίρεση.

Κάποια πράγματα που θα πρέπει να κοιτάξεις πριν επιλέξεις την κατάλληλη μετοχή για να επενδύσεις είναι:

- Βασικά μεγέθη εταιρίας

- Θεμελιώδης δείκτες αποτίμησης

- Ιστορική αποδόση

- Δυναμική αγοράς

- Εξωτερικοί παράγοντες

#1 Βασικά μεγέθη της εταιρίας

Revenue Growth – ρυθμός αύξησης εσόδων: Εταιρίες που αυξάνουν σταθερά ή αυξανόμενα τα έσοδα τους δείχνουν σημάδια καλής υγείας.

Earnings Growth – ρυθμός αύξησης κερδών: Επειδή τα έσοδα από μόνα τους δεν λένε πολλά, αναζήτησε εταιρείες οι οποίες παρουσιάζουν ένα ιστορικό συνεχής αύξησης των κερδών τους.

Profit Margins – περιθώρια κέρδους: Όσο υψηλότερα τα περιθώρια κέρδους, τόσο πιο αποδοτική και σταθερή είναι η ανάπτυξη μίας εταιρίας.

Dividend Yield – μερισματική απόδοση: Μπορεί ένα υψηλό μέρισμα να μοιάζει ελκυστικό, εάν δεν είναι βιώσιμο για την εταιρία μπορεί να λειτουργήσει αντίστροφα. Η σταθερότητα στο χρόνο είναι πιο σημαντική από το ύψος του μερίσματος.

#2 Θεμελιώδης δείκτες αποτίμησης της εταιρίας

Earnings Per Share (EPS): Ένας δείκτης που μετράει την κερδοφορία της εταιρείας ανά μετοχή. Ένα συνεχώς αυξανόμενο EPS είναι θετικό σημάδι.

Price-to-Earnings (P/E) Ratio: Συγκρίνει την τιμή της μετοχής με τα κέρδη ανά μετοχή. Όπως είδαμε και προηγούμενως, ένα χαμηλό PE ratio μπορεί να είναι σημάδι υποτιμημένης μετοχής.

Debt-to-Equity Ratio: Συγκρίνει τις συνολικές υποχρεώσεις της εταιρείας (liabilities) με τα ίδια κεφάλαια της – με λίγα λόγια, δείχνει τον βαθμό εξάρτησης της από το χρέος. Ένα υψηλό D/E Ratio υποδικνύει πιθανό κίνδυνο.

Price-to-Book (P/B) Ratio: Ένας δείκτης που μετράει τη σχέση μεταξύ τιμής σε συνάρτηση με τη λογιστική αξία μίας μετοχής. Ένα χαμηλό P/B ratio μπορεί να είναι σημάδι υποτιμημένης μετοχής.

Return on Equity (ROE): Συγκρίνει τα καθαρά κέρδη με τα ίδια κεφάλαια μίας εταιρείας προσπαθώντας να μετρήσει την αποδοτικότητα τους. Όσο υψηλότερο το ROE τόσο πιο αποτελεσματική η διαχείριση τους.

Price-to-Sales (P/S) Ratio: Ένας δείκτης που υπολογίζει το πόσα είναι διατεθημένοι να πληρώσουν οι επενδυτές ανά δολάριο/ευρώ πωλήσεων μίας μετοχής. Εξαιρετικά χρήσιμος δείκτης για εταιρείες που δεν παρουσιάζουν ακόμα κέρδη αλλά, παρόλαυτά, έχουν πωλήσεις. Ένα χαμηλότερο του μέσου όρου P/S Ratio ίσως υποδηλώνει υποτιμημένη μετοχή.

#3 Ιστορική απόδοση της μετοχής

Πώς κινήθηκε η τιμή της: Έχοντας πάντα στο μυαλό μας πως οι παρελθοντικές αποδόσεις δεν αποτελούν καμία ένδειξη για το μέλλον, η σταθερή ανάπτυξη ανά τα χρόνια δεν παύει να είναι θετική ένδειξη.

Τι μέρισμα πλήρωνει: Η σταθερή ή αυξανόμενη μερισματική απόδοση μίας εταιρείας μπορεί να αποτελέσει θετικό σημάδι. Τόσο ως προς την οικονομική της υγείας, όσο και ως το πως επιλέγει να συμπεριφερθεί στους μετόχους της.

#4 Δυναμική αγοράς

Τάσεις: Ποια είναι η τρέχουσα κατάσταση του κλάδου στον οποίο δραστηριοποιείται η εταιρεία; Οι μελλοντικές προοπτικές του; Σχημάτισε άποψη εξετάζοντας τη συμπεριφορά των καταναλωτών καθώς και πιθανών τεχνολογικών/οικονομικών εξελίξεων οι οποίες επηρρεάζουν τη λειτουργίας της αγοράς.

Ανάπτυξη: Σε τι φάση βρίσκεται αυτή τη στιγμή ο κλάδος; Ανάπτυξη, στασιμότητα ή παρακμή; Ένας κλάδος σε φάση ανάπτυξης είναι πιθανότητερο να περιλαμβάνει περισσότερες εταιρείες με προοπτική για ραγδαία άνοδο σε σχέση με κάποιον που βρίσκεται στη δύση του.

#5 Εξωτερικοί παράγοντες

Μακροοικονομικοί δείκτες: Κεντρικά επιτόκια, ΑΕΠ και πληθωρισμός αποτελούν δείκτες οι οποίοι επηρεάζουν την οικονομία άρα και την απόδοση των εταιρειών που δραστηριοποιούνται μέσα σε αυτή.

Γεωπολιτικά γεγονότα: Διεθνείς συγκρούσεις, πολιτικές αναταραχές ή φυσικές καταστροφές προκαλούν μεταβλητότητα στις τιμές των μετοχών. Τις περισσότερες φορές είναι παροδική και δεν θα επηρεάσουν επενδυτές με μακροχρόνιους ορίζοντες μπροστά τους.

Ρυθμιστικό περιβάλλον: Το κανονιστικό πλαίσιο στο οποίο λειτουργεί η εταιρεία είναι χαλαρό ή αυστηρό; Ξεκάθαρο ή ομιχλώδες; Ενδέχεται να υπάρξουν νομοθετικές αλλαγές που θα το “ταρακουνήσουν”;

Από που αγοράζεις μετοχές;

Ένας ιδιώτης επενδυτής αγοράζει μετοχές μέσω χρηματιστηριακών εταιρειών διαμεσολάβησης – stock brokers

Οι χρηματιστηριακές πλατφόρμες είναι εταιρείες οι οποίες αναλαμβάνουν τον ρόλο του μεσάζοντα μεταξύ ιδιωτών επενδυτών που θέλουν να αγοράσουν και να πουλήσουν μετοχές και των χρηματιστηρίων στα οποία λαμβάνουν χώρα οι ανταλλαγές.

Μέσω αυτών μπορείς να αποκτήσεις πρόσβαση στις χρηματοοικονομικές αγορές του πλανήτη και αγοράζοντας επενδυτικά προϊόντα όπως μετοχές, ETFs, ομόλογα και αμοιβαία κεφάλαια.

Άρα, προσφέρουν 3 πράγματα:

- Πρόσβαση στις αγορές: Είναι άμεσα συνδεδεμένα με τα χρηματιστήρια του πλανήτη

- Εκτέλεση εντολών: Αναλαμβάνουν να εκτελέσουν για εσένα εντολές αγοράς και πώλησης

- Εργαλεία, αναλύσεις και νέα: Πολλές πλατφόρμες σου δίνουν επιπλέον εργαλεία με τα οποία μπορείς να κάνεις την δική σου ανάλυση σε εταιρείες και αγορές

Πριν επιλέξεις πλατφόρμα, κάνε τη δέουσα επιμέλεια απαντώντας στις παρακάτω ερωτήσεις:

Προμήθειες: Ποιες είναι προμήθειες για κάθε εντολή; Υπάρχουν κρυφές χρεώσεις όπως spreads; Υπαρχουν τέλη κατάθεσης, ανάληψης, αδράνειας ή μετατροπής συναλλάγματος;

Ασφάλεια: Έχει τραπεζική άδεια; Πόσα χρόνια βρίσκεται σε λειτουργία; Σε ποια χώρα είναι η βάση της; Από ποιες ρυθμιστικές αρχές ελέγχεται; Ισχύει η εγγύηση €100.000 για τις καταθέσεις σου και €20.000 για τις επενδύσεις σου;

Ευκολία χρήσης: Πόσο εύκολη στη χρήση είναι η πλατφόρμα; Είναι φιλική για αρχάριους;

Εξυπηρέτηση πελατών: Με ποιο τρόπο μπορείς να επικοινωνήσεις με την εταιρεία; Chat; eMail; Τηλέφωνο; Πόσο γρήγορα απάντανε; Μιλάνε ελληνικά;

Ποια είναι η καλύτερη εταιρεία αγοράς μετοχών;

Μετά από πολύ καιρό αναζήτησης και δεδομένου του ότι οι επιλογές που έχουμε ως Έλληνες πολίτες είναι λίγες και αμφίβολης ποιότητας, κατέλληξα στην Saxo Bank.

Την Saxo Bank την γνώριζα από πριν ως μία Tier 1 Premium πλατφόρμα για high net worth επενδυτές. Δεδομένου του ότι οι προμήθειες που ζητούσε ήταν “απαγορευτικά” υψηλές, δεν με άφηναν να την χρησιμοποιήσω. Πριν κάποιο καιρό, η πολιτική χρεώσεων άλλαξε και έχει γίνει αρκετά ανταγωνιστική. Οπότε αποφάσισα να την επιλέξω.

Επιπλέον λόγοι;

- Ιδρύθηκε το 1992: Λειτουργεί περισσότερα από 30 χρόνια – ιδρύθηκε το 1992

- Λειτουργεί στην Δανία: έχει βάση στην Δανία και έχει γραφεία σε περισσότερες από 15 χώρες

- Έχει άδεια τραπεζικού ιδρύματος στην Δανία: το οποίο σημαίνει ότι ελέγχεται από την κεντρική τράπεζα της χώρας και οι καταθέσεις μας προστατεύονται από εγγύηση μέχρι €100.000.

- Επιβλέπεται από την ρυθμιστική αρχή της Δανίας (FSA): Αυτό σημαίνει πως τα χρήματα και οι επενδύσεις μας είναι σε ξεχωριστούς λογαριασμούς, δεν μπορούν να χρησιμοποιηθούν για οποιαδήποτε πράξη της εταιρείας ενώ προστατεύονται από επιπλέον εγγύηση επενδύσεων μέχρι και €20.000

- Θεωρείται Systemically Important Financial Institution (SIFI): Με λίγα λόγια, η Δανέζικη ρυθμιστική αρχή έκρινε πρόσφατα ότι η Saxo Bank αποτελεί χρηματοπιστωτικό ίδρυμα συστημικής σημασίας για την Δανία. Αυτό σημαίνει ότι δεν θα την αφήσουν καν να πτωχεύσει.

- Πληθώρα επιλογών: Μπορείς να επιλέξεις περισσότερα από 71.000 επενδυτικά οχήματα μεταξύ των οποίων ελληνικές μετοχές, μετοχές εξωτερικού, ETFs και ομόλογα.

- Επιτόκιο στα χρήματα που κάθονται: Για ποσά άνω των €10.000 που διατηρείς μη επενδεδυμένα στην τράπεζα τους, λαμβάνεις μηνιαίο επιτόκιο.

Με την πρόσφατη αλλαγή που έκανε στις χρεώσεις, έχει γίνει αρκετά ανταγωνιστική:

- 1$ για κάθε εντολή αγοράς μετοχών Αμερικής

- 0,3% για μετοχές Ελλάδας (με ελ. τα €10)

- 0,05% σε κρατικά ομόλογα και γραμμάτια

- Διέγραψαν κάθε χρέωση κατάθεσης, ανάληψης, αδράνειας ή διατήρησης λογαριασμού

Από εκεί και πέρα, θα συναντήσεις αρκετές πλατφόρμες άξιες αναφοράς όπως:

|  |  |  | |

| Saxo Bank | DEGIRO | eToro | Trading212 | |

| Bonus: | 🎁 Πίστωση €250 → | 🎁 Πίστωση €100 → | Ξεκίνα → | 🎁 Δωρεάν μετοχή → |

| Κέρδισε πίστωση σε προμήθειες συναλλαγών αξίας €250. | Κέρδισε πίστωση προμηθειών αξίας €100. Ισχύουν προϋποθέσεις. Η επένδυση ενέχει κινδύνους | Your capital is at risk | Sponsored link. Ισχύουν όροι και προυποθέσεις. Όταν επενδύεις, το κεφάλαιο σου είναι σε κίνδυνο. | |

| Ασφαλεια | ||||

| Επίβλεψη: | FSA 🇩🇰, FCA 🇬🇧, FINMA 🇨🇭, ACPR 🇫🇷, AMF 🇫🇷, JFSA 🇯🇵, SFCHK 🇭🇰, MAS 🇸🇬 | BaFin 🇩🇪, AFM 🇳🇱, DNB 🇳🇱 | CySEC 🇨🇾, FCA 🇬🇧, SEC 🇺🇸, ASIC 🇦🇺 | CySEC 🇨🇾, FSA 🇧🇬 |

| Χώρες επίβλεψης: | Δανία, Αγγλία, Ελβετία, Ιταλία, Γαλλία, Ιαπωνία, Χονγκ Κονγκ, Σιγκαπούρη, Η.Α.Ε. | Γερμανία, Ολλανδία | Κύπρος, Αγγλία | Βουλγαρία, Κύπρος |

| Ίδρυση: | 1992 | 2008 | 2007 | 2004 |

| Χώρα: | Δανία | Ολλανδία | Ισραήλ | Βουλγαρία |

| Τραπεζική άδεια: | Ναι | Ναι | Όχι | Όχι |

| Εγγύηση καταθέσεων: | έως €100.000 | έως €100.000 | Όχι | Όχι |

| Εγγύηση επενδύσεων: | έως €20.000 (κατά 100%) | έως €20.000 (κατά 90%) | έως €20.000 (κατά 90%) | έως €20.000 (κατά 90%) |

| Listed στο χρηματιστήριο: | Όχι | Ναι | Όχι | Όχι |

| Stock lending: | Προαιρετικό | Αναγκαστικό | Αναγκαστικό | Αναγκαστικό |

| Ελληνικές μετοχές: | Ναι (χρειάζεσαι Σ.Α.Τ.) | Ναι | Όχι | Όχι |

| Μετοχές Εξωτερικού: | 50+ χρηματιστήρια (Ευρώπη, Ασία, Η.Π.Α.) | 29 χρηματιστήρια (Ευρώπη, Ασία, Η.Π.Α.) | 15 χρηματιστήρια (Ευρώπη, Ασία, Η.Π.Α.) | 17 χρηματιστήρια (Ευρώπη, Ασία, Η.Π.Α.) |

| CFDs: | Ναι | Όχι | Ναι | Ναι |

| Προμήθειες: | πλέον Χαμηλές | Χαμηλες | Χαμηλες | Χαμηλες |

| Ανάληψης: | Δωρεάν | Δωρεάν | $5 /ανάληψη | Δωρεάν |

| Αδράνειας: | Όχι | Όχι | $10 /μήνα μετά από 1 έτος | Όχι |

| Μετατροπής Συναλλάγματος: | 0.25% | 0.25% | Υψηλές | 0.15% |

| Προμήθεια US μετοχών αξίας $2.000: | $1,6 | €2,6 | μέσα στο spread | μέσα στο spread |

| Demo account: | Ναι | Όχι | Ναι | Ναι |

| Τρόποι κατάθεσης: | Έμβασμα | Έμβασμα | Έμβασμα, Κάρτες | Έμβασμα, Κάρτες |

| Ελ. κατάθεση: | €1 | €1 | $50 | €1 |

| Ελληνική γλώσσα: | Ναι | Ναι | Όχι | Όχι |

| Customer Service: | 📞 💬 📩 | 📞 💬 📩 | 💬 📩 | 💬 📩 |

| Αναλυτικός οδηγός: | 📙 Δες τον → | 📙 Δες τον → | 📙 Δες τον → | 📙 Δες τον → |

✍ Διάβασε, επίσης: Πώς να αγοράσεις μετοχές, βήμα βήμα →

Συμβουλές για επενδύσεις σε μετοχές

Πριν σε αφήσω και ορμήξεις να αγοράσεις μετοχές, ορίστε κάποιες συμβουλές που ίσως σε βοηθήσουν

#1 Φτιάξε τα οικονομικά σου

Δεν έχει καμία ουσία να ασχοληθείς με μετοχές και επενδύσεις εάν δεν έχεις στρώσει πρώτα τα προσωπικά οικονομικά σου.

- Πάρε τον έλεγχο: Είναι πολύ σημαντικό να έχεις επίγνωση του τι μπαίνει και τι βγαίνει κάθε μήνα από το πορτοφόλι σου. Ένα χρήσιμο εργαλείο που θα σου λύσει τα χέρια είναι ένας προσωπικός προϋπολογισμός.

- Ξόδευε λιγότερα από όσα εισπράττεις: Με την ίδια λογική που μία εταιρεία δεν έχει λόγο ύπαρξης εάν δεν βγάζει κέρδος, έτσι και εσύ θα πρέπει να στοχεύσεις στο να γίνεις πλεονασματικός. Πλαισίωσε το θέμα και από τις 3 πλευρές ακολουθώντας την τακτική Κ.Α.Β. – Κόψε, Αύξησε, Βελτίωσε →

- Φτιάξε ένα κεφάλαιο έκτακτης ανάγκης: Βάλε κάποια χρήματα στην άκρη για ενδεχόμενες αναποδιές που μπορεί να συμβούν στο μέλλον. Όσο πιο αβέβαιο το εισόδημα σου, τόσο μεγαλύτερο θα πρέπει να είναι αυτό το κεφάλαιο. Ξεκίνησε μαζεύοντας ένα κεφάλαιο που μπορεί να υποστηρίξει τα βασικά έξοδα σου για 3 μήνες.

- Σταμάτα να χρωστάς: Εάν υπάρχουν ενεργά χρέη που σε επιβαρύνουν, τότε τα χρήματα σου αποδίδουν αρνητικό επιτόκιο κάθε μήνα. Πριν προχωρήσεις σε οποιαδήποτε επένδυση θα πρέπει να απαλλαγείς από το χρέος σου.

- Δόμησε την αποταμίευση σου: Η ακρογωνιαία λίθος της οικονομικής σου υγείας είναι η αποταμίευση που καταφέρνεις να κάνεις. Αφορά χρήματα τα οποία είναι πραγματικά δικά σου και είναι αυτά που θα τροφοδοτήσουν τις επενδύσεις σου. Στόχευσε τουλάχιστον σε ένα 10% των μηνιαίων εσόδων σου.

#2 Βάλε τις σωστές επενδυτικές βάσεις

Ο κόσμος των επενδύσεων είναι χαοτικός και μπορεί να φαντάζει εξαιρετικά δύσκολος για κάποιον νεοεισερχόμενο. Τα καλά νέα είναι πώς μπορεί να απλοποιηθεί αρκετά, αρκεί να ξέρεις από που να το πιάσεις.

💭 Εδώ θα βρεις μία λίστα με αναλυτικούς οδηγούς επενδύσεων οι οποίοι θα σε βοηθήσουν να μάθεις περισσότερα για αυτά που δεν γνωρίζεις (knowns, unknowns) καθώς και να αναγνωρίσεις τι είναι αυτά που δεν γνωρίζεις… ότι δεν γνωρίζεις (unknowns, unknowns).

Εάν θέλεις να ξεκινήσεις από κάπου θα πρότεινα τρία άρθρα:

- ✍ Οδηγός επενδύσεων για αρχάριους →

- ✍ Μετοχές και χρηματιστήριο για αρχάριους →

- ✍ Πώς να αγοράσεις μετοχές online →

#3 Όρισε ξεκάθαρους στόχους

Η αγορά μετοχών είναι επένδυση. Επένδυση είναι η διαδικασία κατά την οποία δέχεσαι να θυσιάσεις κάτι σήμερα (χρήματα), με σκοπό να λάβεις κάτι περισσότερο στο μέλλον (χρήματα + κέρδος).

Χωρίς στόχους είναι σαν να βαδίζεις σε ένα μονοπάτι που δεν τελειώνει ποτέ.

Διευκόλυνε τον εαυτό σου δημιουργώντας ένα δικό σου επενδυτικό πλάνο, στο οποίο θα ξεκαθαρίζεις τους λόγους για τους οποίους επενδύεις, τους στόχους, το χρονικό διάστημα αλλά και γιατί επιλέγεις τις συγκεκριμένες μετοχές.

Θέλεις ένα επιπλέον κεφάλαιο το οποίο θα σε βοηθήσει με τη συνταξιοδότηση ή να εξασφαλίσεις μία γενναία προκαταβολή για το σπίτι που σκοπεύεις να πάρεις μετά τα 35; Για πόσα χρόνια είσαι διατεθημένος να δεσμέυσεις αυτό το κεφάλαιο;

Να είσαι συγκεκριμένος, ειλικρινής και… ρεαλιστής.

#4 Αποφάσισε το επίπεδο ρίσκου που θες να αναλάβεις

Καμία επένδυση δεν έρχεται χωρίς κίνδυνο – εάν δεν υπήρχε ο ενδεχόμενος κίνδυνος, δεν θα υπήρχε και η απόδοση

Τι μπορείς να κάνεις;

- Όρισε το επίπεδο ρίσκου που είσαι διατεθημένος να αναλάβεις (με πόσο ρίσκο θα συνεχίσεις να κοιμάσαι καλά τα βράδια; Πώς θα αισθανθείς εάν η μετοχή που επέλεξες χάσει 10% σε μία νύχτα;)

- Αξίζει η ανάληψη του συγκεκριμένου κινδύνου την ενδεχόμενη πιθανή απόδοση που προσφέρει η επένδυση;

Το επίπεδο ρίσκου που αναλαμβάνεις αγοράζοντας μία ανερχόμενη growth μετοχή του τεχνολογική κλάδου είναι εξαιρετικά υψηλότερο σε σχέση με το να αγόραζες μία εδραιωμένη blue chip stock που διαπραγματεύεται υποτιμημένα στην αγορά.

Δεν υπάρχει σωστό και λάθος, υπάρχουν μόνο διαφορετικές προσεγγίσεις στο ίδιο θέμα.

💡 Όσο μεγαλύτερο το χρονικό διάστημα της επένδυσης και η διαφοροποίηση του χαρτοφυλακίου, τόσο μειώνεται το ρίσκο, χωρίς να θυσιάζεται σε μεγάλο βαθμό η απόδοση του.

Τέλος, επένδυσε μονάχα χρήματα που είσαι διατεθημένος να χάσεις.

💡 Ένα νοητικό μοντέλο που δείχνει να λειτουργεί εξαιρετικά για εμένα, είναι να θεωρώ κάθε Ευρώ που έχω επενδύσει ως χαμένο. Έτσι, τα χρήματα των επενδύσεων δεν προϋπολογίζονται σε άλλα έξοδα και όταν έρθει η ώρα της ρευστοποίησης μου φαίνονται σαν ένα παχυλό ουρανοκατέβατο bonus.

#5 Φορολογία μετοχών

Ευτυχώς, στην περίπτωση των μετοχών η ελληνική εφορία δεν θέλει να βάλει το χέρι της *ακόμα πιο* βαθιά στις τσέπες μας. Με πληροφορίες από τον Κώστα του OurWallet, η φορολογία μετοχών στην Ελλάδα έχει ως εξής:

- Μετοχές ελληνικών εταιρειών: Δεν υπάρχει φορολογία υπεραξίας ενώ τα μερίσματα φορολογούνται αυτόματα πριν αποδοθούν στους μετόχους.

- Μετοχές ξένων εταιρειών: Εάν πρόκειται για χώρες της Ε.Ε. ή τρίτες χώρες με τις οποίες υπάρχει ενεργή Συμφωνία Αποφυγής Διπλής Φορολόγησης (ΣΑΔΦ), οι κρατήσεις γίνονται στην χώρα όπου έχει βάση η εταιρία και δεν υπάρχει επιπλέον φορολογική επιβάρυνση στην Ελλάδα.

💡 Παρά το γεγονός ότι δεν υπάρχει φορολογία υπεραξίας ενώ η φορολογία στα μερίσματα παρακρατάται αυτόματα, θα πρέπει να δηλώσεις τα κεφάλαια που διαθέτεις για επενδύσεις στην φορολογική σου δήλωση. Αποτελούν τεκμήρια.

Συχνές Ερωτήσεις

Ακολουθούν κάποιες από τις πιο συχνές ερωτήσεις σχετικά με το ποιες είναι οι καλύτερες μετοχές για να αγοράσεις σήμερα:

Ποιες είναι οι καλύτερες μετοχές για επένδυση το 2024;

Οι καλύτερες μετοχές για το 2024 θα είναι αυτές που θα προσφέρουν το μεγαλύτερο μέρισμα ή την μεγαλύτερη άνοδο στην τιμή. Σε αυτή την ερώτηση, κανείς δεν μπορεί να απαντήσει με βεβαιότητα – και όποιος το κάνει, ψεύδεται ή είναι αδαής. Οι τιμές των μετοχών επηρεάζονται μόνο από την προσφορά και τη ζήτηση η οποία καθορίζεται από αμέτρητους παράγοντες: απόδοση εταιρείας, γενικό κλίμα αγοράς, οικονομικούς δείκτες της χώρας, τον κλάδο στον οποίο δραστηριοποιείται, κ.ο.κ.

Ποιες είναι οι καλύτερες μετοχές;

Καλύτερη μετοχή είναι αυτή που ταιριάζει καλύτερα με την επενδυτική σου φιλοσοφία. Εάν ψάχνεις υποτιμημένες μετοχές που διαπραγματεύονται σε τιμές χαμηλότερες της εσωτερικής τους αξίας, τότε είναι οι value stocks. Εάν αναζητάς μετοχές με προοπτική για ραγδαία άνοδο της τιμής τους στο μέλλον, θα πρέπει να κοιτάξεις για growth stocks. Τέλος, εάν σε ενδιαφέρει να λαμβάνεις τακτικές πληρωμές και να αυξήσεις το εισόδημα σου, τότε κοίταξε για μετοχές με το μεγαλύτερο μέρισμα – dividend stocks.

Ποιες είναι οι μετοχές με το μεγαλύτερο μέρισμα;

Μία κατηγορία μετοχών με το μεγαλύτερο μέρισμα είναι οι Αριστοκράτες των Μερισμάτων (Dividend Aristocrats). Αποτελούν εταιρείες του δείκτη S&P500 με υψηλή κεφαλαιοποίηση και ρευστότητα οι οποίες καταβάλλουν ολένα και αυξανόμενα μερίσματα στους μετόχους για περισσότερα από 25 συναπτά έτη.

Ποιες είναι οι πιο φθηνές μετοχές;

Σε αντίθεση με την κοινή γνώμη, φθηνή μετοχή δεν είναι αυτή που διαπραγματεύεται σε χαμηλή τιμή αλλά αυτή που διαπραγματεύεται χαμηλότερα της εσωτερικής της αξίας. Με λίγα λόγια, φθηνές μετοχές είναι αυτές η τιμή των οποίων είναι χαμηλότερη της αξίας τους. Άρα, φθηνές μετοχές είναι οι υποτιμημένες μετοχές.

Πώς βρίσκω υποτιμημένες μετοχές;

Το εργαλείο που χρησιμοποιείς για να ανακαλύψεις υποτιμημένες μετοχές ονομάζεται θεμελιώδη ανάλυση (fundamental analysis). Σου επιτρέπει να υπολογίσεις την εσωτερική τους αξία και να την συγκρίνεις με την τωρινή τους τιμή στην αγορά ώστε να δεις κατά πόσο υποτιμημένες ή υπερτιμημένες είναι. Κάποια χαρακτηριστικά υποτιμημένων μετοχών είναι το χαμηλό P/E Ratio και P/B Ratio καθώς και η υψηλή μερισματική απόδοση.

Πώς αγοράζω μετοχές;

Η διαδικασία αγοράς μετοχών περιλαμβάνει 4 βήματα: Δημιουργία ενός νέου επενδυτικού λογαριασμού, επιβεβαιώση της ταυτότητας σου, μεταφορά χρημάτων με έμβασμα από την τράπεζα σου και αγορά της μετοχής της επιλογής σου. Εάν θέλεις να αγοράσεις την μετοχή στην τωρινή τιμή της αγοράς θα πρέπει να επιλέξεις “Market Order”, εάν θέλεις να επιλέξεις εσύ την τιμή, τότε “Limit Order”.

Από που αγοράζω μετοχές;

Ο πιο εύκολος και γρήγορος τρόπος για να αγοράσεις μετοχές ως ιδιώτης είναι μέσω μίας χρηματιστηριακής πλατφόρμας η οποία αναλαμβάνει τον ρόλο του μεσάζοντα, και προσφέρει πρόσβαση στα χρηματιστήρια. Τα βασικά κριτήρια επιλογής πλατφόρμας είναι η ασφάλεια, οι χρεώσεις, οι διαθέσιμες επιλογές επενδυτικών οχημάτων και η ευκολία πλοήγησης. Μερικές δημοφιλείς πλατφόρμες είναι η Saxo Bank, η DEGIRO, η Trading212 και η eToro.

Ποια είναι η καλύτερη πλατφόρμα για μετοχές;

Εγω επιλέγω την Saxo Bank καθώς ικανοποιεί τα περισσότερα κριτήρια – και με το παραπάνω. Έχει τραπεζική άδεια από την Δανία (άρα και εγγύηση καταθέσεων έως €100.000), λειτουργεί από το 1992, ελέγχεται από περίπου 9 ρυθμιστικές αρχές ενώ προσφατα έλαβε και τον τίτλο του Systemically Important Financial Institution (SIFI). Το μόνο “πρόβλημα” που αντιμετώπιζε ήταν οι εξαιρετικά υψηλές προμήθειες, οι οποίες πρόσφατα μειώθηκαν κατά πολύ.

Πώς φορολογούνται οι μετοχές στην Ελλάδα;

Οι ελληνικές μετοχές απαλλάσσονται από φόρο υπεραξίας ενώ τα μερίσματα φορολούνται με 5%, το οποίο παρακρατάται αυτόματα πριν τον διαμοιρασμό τους. Μετοχές εξωτερικού – χωρών της Ε.Ε. ή με τις υποίες υπάρχει ενεργή Συμφωνία Αποφυγής Διπλής Φορολόγησης (ΣΑΔΦ) – φορολογούνται στην τοπική χώρα και δεν επιβαρύνονται με επιπλέον φόρους στην Ελλάδα. Προφανώς, πριν κάνεις οτιδήποτε, θα πρέπει να μιλήσεις με λογιστή σχετικό με θέματα επενδύσεων.

Ποια είναι τα καλύτερα βιβλία για μετοχές;

Τα βιβλία είναι απαραίτητο συστατικό επιτυχίας για κάθε επενδυτή. Κάποια από τα πιο σημαντικά βιβλία για μετοχές είναι:

- Ο Έξυπνος Επενδυτής

- One Up On Wall Street

- A Random Walk Down Wall Street

- The Little Book of Common Sense Investing

- The Bogleheads’ Guide to Investing

Ποια είναι τα καλύτερα site για μετοχές;

Κάποια websites από τα οποία ενημερώνομαι εγώ είναι το TradingEconomics, το Bloomberg, η Investopedia, το MorningStar και το YahooFinance.

Ποιες είναι οι καλύτερες ελληνικές μετοχές για αγορά;

Σύμφωνα με την συχνότητα αναζητήσεων στην ελληνική Google, κάποιες από τις πιο δημοφιλείς ελληνικές μετοχές είναι: η ΔΕΗ (ΔΕΗ), η Optima Bank (OPTIMA), τα Jumbo (ΜΠΕΛΑ), η Μότορ Οϊλ, ο Μυτιληναίος (ΜΥΤΙΛ), ο ΟΠΑΠ (ΟΠΑΠ), η Εθνική Τράπεζα (ΕΤΕ), η Eurobank (ΕΥΡΩΒ), η Alpha bank (ΑΛΦΑ) και η Aegean Airlines (ΑΡΑΙΓ). Μπορείς να επενδύσεις σε αυτές μέσω της Saxo Bank.

Ποιες είναι οι καλύτερες μετοχές εξωτερικού για αγορά;

Με γνώμονα τον όγκο αναζητήσεων στην Google, οι πιο δημοφιλείς μετοχές εξωτερικού για αγορά σήμερα είναι: Apple Inc. (AAPL), Microsoft Corporation (MSFT), Amazon.com, Inc. (AMZN), Alphabet Inc. (GOOGL), Meta Platforms, Inc. (META), Tesla, Inc. (TSLA), Berkshire Hathaway Inc. (BRK.A), JPMorgan Chase & Co. (JPM), Johnson & Johnson (JNJ), Visa Inc. (V), Walmart Inc. (WMT), Procter & Gamble Co. (PG), NVIDIA Corporation (NVDA), The Home Depot, Inc. (HD), Mastercard Incorporated (MA), The Coca-Cola Company (KO), Pfizer Inc. (PFE), Bank of America Corporation (BAC), Intel Corporation (INTC), and Exxon Mobil Corporation (XOM). Θα τις βρεις όλες, με τις καλύτερες προμήθειες, στην Saxo Bank.

Πώς βρίσκω μετοχές με προοπτική;

Περισσότερο υλικό για τις επενδύσεις:

Σου άρεσε το άρθρο; Διάβασε περισσότερα σχετικά με τις επενδύσεις στα παρακάτω άρθρα:

Οι 10 Μεγαλύτερες Εταιρείες της Ελλάδας Σήμερα [στο Χρηματιστήριο]

Για να βρίσκεσαι εδώ, φαντάζομαι ότι θέλεις να μάθεις ποιες…

Χρηματιστήριο και Οικονομία: ΔΕΝ Σχετίζονται όσο Νομίζεις

Λοιπόν, φαντάσου την παρακάτω κατάσταση… Βρίσκεσαι στο “Ποιος θέλει να…

Η επένδυση ενέχει κινδύνους. Ενδέχεται να χάσεις μέρος ή και ολόκληρη την περιουσία σου.

Risk Disclaimer:

Δεν είμαι επενδυτικός σύμβουλος και τα παραπάνω αποτελούν γραπτή εξιστόρηση των προσωπικών μου εμπειριών. Δεν αποτελούν, σε καμία περίπτωση, προτροπή για επένδυση.

Πριν προχωρήσεις σε οποιαδήποτε επένδυση κάνε την δική σου έρευνα και θυμήσου:

Κάθε επένδυση εμπεριέχει ρίσκο, όποιος ισχυρίζεται το αντίθετο θέλει να βγάλει χρήματα από εσένα.

Επένδυσε μόνο χρήματα που είσαι οκ να χάσεις.

Affiliate Disclaimer:

Το άρθρο περιέχει affiliate links τα οποία βοηθούν το MoneyMinority.

Feel free να μην τα χρησιμοποιήσεις εάν δεν το επιθυμείς.

Διάβασε περισσότερα για τα Risk & Affiliate Disclaimers του MoneyMinority